【导读】随着移动流量的指数级增长,运营商继续投资5G网络。截至2022年底,移动市场拥有12.3亿部智能手机和690万台无线电设备,其中5G智能手机超过6亿部,5G无线电设备近150万台。

2022年,中国三大运营商持续快速部署基站(BTS),其部署量占全球基站部署量的一半。印度运营商正雄心勃勃地部署5G网络。这将推动无线电设备部署在2023年达到峰值,全球部署量超过750万台。

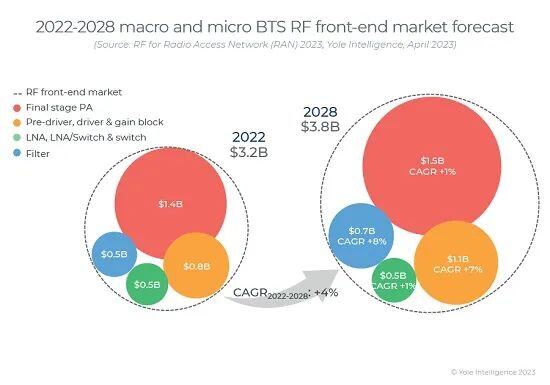

Yole预测,应用于宏基站的射频组件市场在2022年达到32亿美元,预计到2028年将增长到38亿美元。2023年,销量和收入都将大幅增长,这主要是受印度5G网络部署的推动。在Massive MIMO天线渗透率上升的驱动下,市场需求量也将继续增长。

Sub-6GHz小蜂窝(Small Cell)和5G毫米波有许多潜在的使用案例,但这些技术很难进入市场;该市场增长缓慢,因为该行业正专注于C波段Massive MIMO部署。尽管如此,Yole预计从2024年开始,小蜂窝将稳定增长,并大幅增加。到2028年,小蜂窝和毫米波无线电的RFFE市场预计将超过4亿美元。

恩智浦在射频前端市场占据主导地位 占有35%的份额

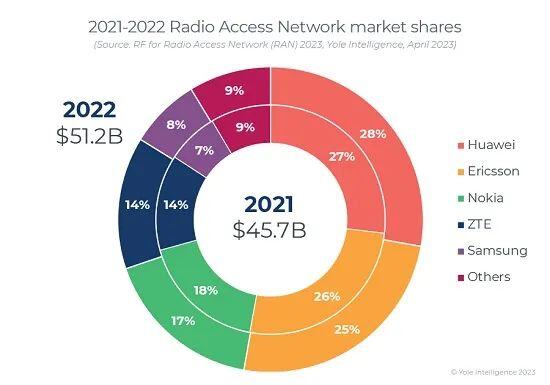

前5大RAN厂商(华为、爱立信、诺基亚、中兴和三星)正在巩固其领先地位。华为和中兴由于在中国的大规模部署而增加了市场份额,三星则利用了其率先采用v-RAN和O-RAN战略的机会。

4G/5G无线基础设施的射频前端(RF Front-End,RFFE)生态系统在技术上是复杂的。有几家公司占据了很大的市场份额,其中包括NXP、Qorvo、SEDI和Analog Devices。NXP是无可争议的领导者,在整个RFFE市场中占有35%的市场份额。在晶圆层面,增长将由NXP和英飞凌等IDM和GlobalFoundries、Tower Semiconductor和ST Microelectronics等主要晶圆代工厂主导。

中美贸易战正在使中国与世界其他地区之间的供应链两极分化。因此,中国正在加快本土供应链的发展,越来越多的公司出现在RFFE领域。

RAN正朝着5G SA和更多Massive MIMO的方向发展

全球5G的开端是非独立5G(5G NSA),以确保快速推出并与4G LTE平稳共存。5G独立(5G SA)需要新的投资,但可以实现新的用例,如网络切片,运营商可以将其用于将5G投资货币化。

无线电正在使用高阶MIMO系统,这极大地影响了RFFE组件的需求量。有一种趋势是采用更低功率电子器件和更高集成水平,比如用于32T32R和64T64R AAS的集成了驱动器和预驱动器的10W和5W PA模块。

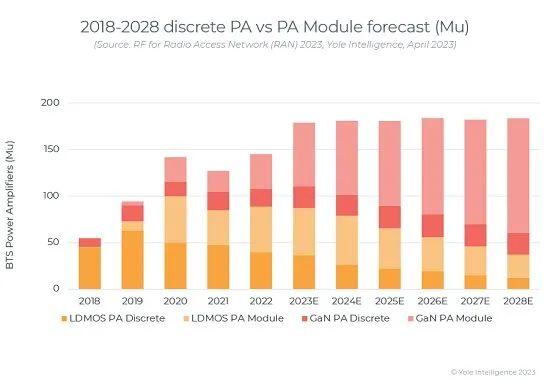

对功耗优化的需求正在加速向GaN-SiC(氮化镓-碳化硅)末级功率放大器的转变。最后阶段PA(功率放大器)占RFFE市场的45%。GaN比LDMOS(横向扩散金属氧化物半导体)更高效,因此大多数新的AAS设计都是基于GaN的。在英飞凌的PA模块的支持下,GaN Si有望进入中频Massive MIMO天线市场。

从长远来看,6G的研究已经开始。从技术角度来看,主要挑战将是传输太赫兹频率(100–300GHz),这需要新的技术、设备和组件。InP(磷化铟)或SiGe(矽锗)被认为是实现6G的潜在技术。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: