“扩产能,卖电池,告中创新航”是宁德时代最近两三年的日常操作。

刚转到2023年,2月下旬,国内动力电池装机市占率排名第三的中创新航公告显示,公司在与宁德时代的一起知识产权侵权诉讼中败诉,中创新航被判向宁德时代赔偿总计3580万元。

△中创新航公告

对于判决结果,中创新航明确表示不服,将会继续上诉,这已经是宁德时代起诉中创新航的第三起专利侵权诉讼案,而此前中创新航也曾向法院起诉宁德时代滥用专利权恶意维权和肆意诋毁的不正当竞争行为。

作为新能源汽车最核心的动力来源,动力电池的一举一动都会引发整个市场的巨大反应。从市场供需来看,截止2022年底,我国全年动力电池产量已达到545.9GWh,同比增长148.5%,同期动力电池销量则为465.5GWh,已经出现产能富余的情况。

关键是,电池厂商、整车企业的投资热情与日俱增,单去年动力电池投资总额就超过万亿,据相关机构预测,2025年中国动力电池产能可能达到3000GWh,仅宁德时代一家规划产能就将超过800GWh,但乐观估计,2025全年动车电池装车量最多只有1000GWh,产能过剩铁板钉钉。

“僧多粥少”的竞争局面必然带来企业间更为激烈的竞争。无独有偶,李斌在在蔚来2022年第四季度财报电话会上透露,蔚来正在与宁德时代讨论新的价格的机制,相关协议尚未签署;3月蔚来将推出和中创新航合作的电池包。

目前宁德时代是蔚来的独家供应商,蔚来已交付产品上使用的三元锂电芯、磷酸铁锂电芯均由宁德时代提供。和中创新航的合作,打破了宁德时代“垄断”蔚来电芯的格局。

2022年,中创新航装机量高达近20GWh,是仅次于宁德时代、比亚迪之外的中国第三大动力电池厂商。中创新航会不会复制宁德时代的光环?冲击宁德时代在动力电池领域的王者地位?

01

“宁王”坐不住了

表面看是专利大战,背后其实是宁德时代对于未来能否持续增长的焦虑。这个对手今天可以是中创新航,明天也有可能是亿纬锂能、国轩高科和欣旺达们。而比亚迪虽然高居第二,但是其自产自销的模式注定对宁德时代无法构成直接的威胁。

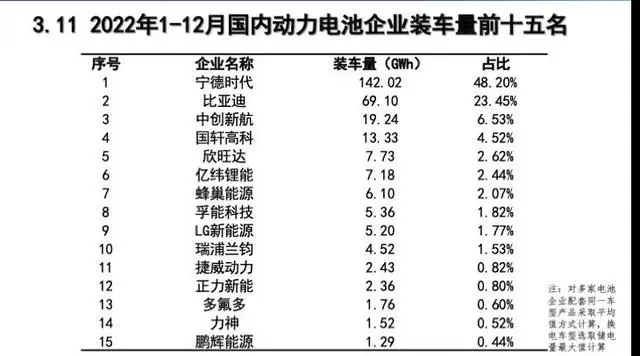

2022年,宁德时代国内装机量为142.02GWh,虽位列第一,但市占率却滑至48.2%,近几年首次跌破50%。究其原因在于,磷酸铁锂成本比三元锂更有优势。如果同样是60度电的电动车,采用磷酸铁锂电池的成本要比采用三元锂电池的成本低上万元。对普遍赔钱赚吆喝的新能源厂商来说,这个账不得不算。

降成本赢得更大市场,给了宁德时代身后的第二梯队厂商机会。加上宁德时代在与众多汽车厂商的合作中比较强势,一些整车企业发出了“天下苦宁王久矣”的不满。

在这种情况下,诸多车企试图撕裂宁王的万亿电池帝国,前有广汽埃安,后有蔚来、理想。此前在三元锂上败北的中航锂电抓住了这难得的机遇,凭借产品的性价比优势,开始与宁德时代争夺大客户。

2018年,中创新航(包括其前身中航锂电)装机量为0.71 GWh,排在国内的第9位,2022年,中创新航装车量直接来到19.24%,占比6.4%,坐稳国内季军宝座。

△2022年国内动力电池装车量排名

中创新航的客户包括,广汽、小鹏、长安、零跑、吉利、合创、东风、本田上汽通用五菱、奇瑞、瑞驰、东风小康等国内产销排名前列的主机厂商,其中不少都是抛弃宁德时代转投中创新航。

特别是广汽,可以说是一手扶持起了中创新航,2019年,中创新航从宁德时代嘴里硬生生地抢走广汽这块“蛋糕”,开始成为广汽电池供应商。2019,广汽为中创新航第二大客户;2020年、2021年,广汽已经是中创新航的第一大客户。这三年间,广汽集团对中创新航的营收贡献分别为4.61亿元、15.58亿元、35.37亿元,占比分别为26.6%、55.1%、51.9%。

除此之外,宁德时代的崛起受益于三元锂电池的技术路线胜利。但同样,特斯拉的大圆柱电池和卫蓝的固态电池给未来的动力电池技术之争带来了不确定性。而这种不确定性,恰恰冲击的是宁德时代的技术优势。

大圆柱电池的降本增效,固态电池的充电效率和安全性都是宁德时代赖以成名的三元锂电池所不能抗衡的。宁德时代的核心优势是以CTP为基础的方形电池,包括最新一代的麒麟电池采用的都是方形电池。

在未来的动力电池技术话语权上,宁德时代已经落后一步。在特斯拉投资日前,宁德时代主动向理想、蔚来、极氪等多家战略合作车企推出“锂矿返利”计划:未来三年,一部分动力电池的碳酸锂价格以20万元/吨结算。合作车企则需要将约80%的电池采购量承诺给宁德时代。说白了,就是降价促销加捆绑。

02

行业“洗牌期”来临

面对中创新航为代表的第二梯队的冲击,宁德时代明显感受到了不安。为了捍卫自己的市场地位,宁德时代开始通过“知识产权保护”发起反击,其与中创新航的恩怨自此也进入“白热化”阶段。

宁德时代与中创新航的专利纠纷始于2021年。当年7月,宁德时代向福建省福州市中级法院提起诉讼申请,状告中创新航侵犯了其5项专利,包括“正极极片及电池”“防爆装置”“集流构件和电池”“锂离子电池”“动力电池顶盖结构及动力电池”,索赔1.85亿元。同时,宁德时代还以不正当竞争为由起诉中创新航。

2022年5月,宁德时代将五项专利侵权索赔金额提高至5.18亿元。8月,宁德时代又起诉中创新航一项专利侵权,索赔1.3亿元。

就目前法院已经做出的判决来看,宁德时代均取得“部分胜果”,而中创新航方面则从一开始就抱着不惜一切“坚决打到底”的心态,坚持上诉甚至反诉。

但在市场扩张的步伐上,两家中国动力电池龙头企业并没有因为专利纠纷停下脚步。

据不完全统计,2022年,宁德时代全年对外发布多个百亿级重大投资计划,总投资预算近1300亿元。根据东吴证券统计,2025年宁德时代产能规划已近900GWh。

2022年9月,宁德时代拟投资不超过140亿元在河南洛阳伊滨区建设电池生产基地。同月,公司拟投资不超过140亿元在山东济宁建设电池产业基地。2022年4月,公司拟投资不超过130亿元在厦门建设电池生产基地。

2022年前三季度,宁德时代在建工程总额达388.71亿元,2021年总额309.98亿元,而2020年底时仅有57.5亿元。对产能的持续投入使得宁德时代持续占据全球动力电池装机量第一名的宝座。

如果以2025年为时间节点,中创新航对外公布的产能规划数据为500GWh。2022年,中创新航多基地按计划投产。2022年4月,中创新航江苏常州三期项目电芯按计划批量投产,已批量供应客户。同年8月厦门二期项目实现全线设备调试完成并启动整线投料,55天完成首套PACK电源系统产品下线。9月成都一期项目完成首批电池产品下线,中创新航武汉项目一期首批动力电池产品成功下线。

△中创新航武汉项目(图源官网)

此外,随着动力电池装机量的持续增长,行业也掀起了一波扩产潮。比亚迪、国轩高科、亿纬锂能等为代表的锂电池企业也相继公布了多个新投建项目,若能够顺利建成,国内前五大电池厂商预估到2025年,产能将达到超过2450GWh,是2021年中国锂电市场规模(324GWh)的8倍。

当然,不可否认的是,计划性质的“PPT”产能终究存在一定水分。可是,按照实际投资额度来看,2025年产能仍旧大幅过剩。那么问题来了,三年后,中创新航的大规模扩产目标是否能实现?

展望未来,随着动力电池进入内卷时代,宁王和后来挑战者的拉锯仍将继续。相比于专利纠纷,下一代动力电池的技术创新性研究,产能扩张和实际需求的平衡能力,才应该是动力电池企业当下最值得投入去做的事情。