01.智能驾驶功能渗透率快速提升

智能驾驶功能渗透率仍处于较低位置,提升空间较大。随着技术快速成熟、产品价格逐渐下降及用户智能化体验需求的不断提升,智能驾驶功能正逐渐从豪华车向中低端车型发展,渗透率快速提升。智驾功能的性能和搭载率的提升将带动智驾域控制器的需求快速增长。预计2025年自动驾驶域控制器市场规模达479.4亿元。

域控制器构成:硬件+软件

02.智能驾驶域控制器为整车计算中心

智驾域控制器主要包括计算芯片、Safety MCU、存储芯片及其他无源器件等。其中计算芯片主要用来进行摄像头图像处理、运行深度学习算法、输出识别结果、进行传感器融合和轨迹预测等功能,是决定智驾域控性能的核心部件。智能驾驶芯片具有较高的技术壁垒,现阶段市场高端芯片以英伟达、华为为主,中低端芯片厂商较多,主要包括地平线、Mobileye、TI、黑芝麻智能等。各主要芯片厂商积极拓宽产品矩阵,国产芯片市占率持续提升。与主要芯片厂商建立稳定的合作开发关系的智驾域控供应商有望受益。

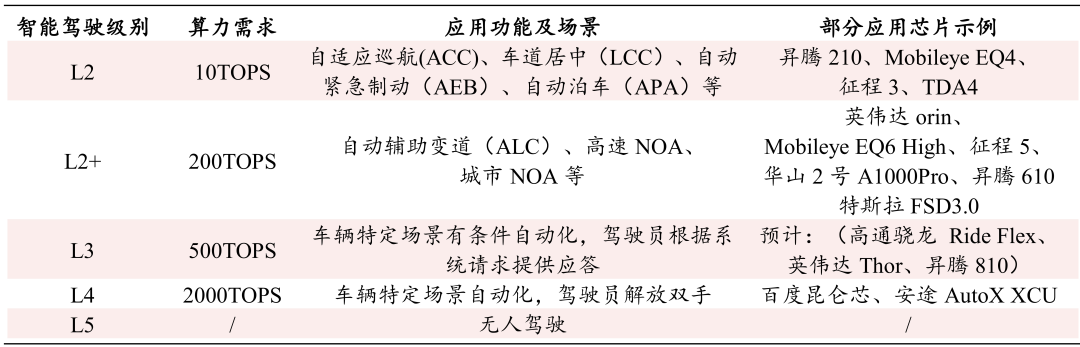

各级别智能驾驶算力需求

硬件端,智驾功能升级,算法算力要求更甚

感知方面,感知重心向视觉传感器转移。智驾系统向BEV+Transformer 转型后,低成本的视觉传感器更为重要,为保证数据获取的精确度和完整度,摄像头的像素和数量也不断增加,800万像素摄像头使用量逐渐提升,摄像头数量也向单车 10 个以上发展。毫米波雷达和激光雷达短期内仍难以替代。由于国内使用 Nerf 进行多帧重建仍有待提升,故需要激光雷达或 4D 毫米波雷达获取路网数据,进行车道线识别。此外,由于纯视觉系统对于暗光环境和非标准物体等场景的识别准确问题仍无法完全解决,通常需要 4D 毫米波雷达进行静态障碍物识别。我们预计摄像头和 4D 毫米波需求有望增长。

Mobileye 4D 毫米波雷达点云效果近似4 线激光雷达

03.芯片开发和生产制造能力仍为核心竞争力

随着BEV+Transformer 的应用,智驾功能对车端算力要求更高,加上城市 NOA 及后续 L3 功能的搭载,高算力芯片仍为头部主机厂中高端车型首选方案。智驾域控仍以国

内 Tier 1 厂商为主,虽然头部主机厂自研域控意愿较强,但受限于相关研发积累、资金限制及自身销量等问题,自研难度大、成本高,不一定有足够的销量来摊薄前期研发成本。目前 L2 及以上智驾域控以国内厂商为主,产品布局全面、芯片开发设计实力强、量产制造能力丰富、出货量较大的供应商具备一定竞争优势。主要供应商包括华为、德赛西威、经纬恒润等企业,均胜电子、中科创达、大疆、东软睿驰等快步追赶。

BEV+Transformer 的广泛认可导致智驾域控结构发生变化

智驾方案早期摄像头以前视为主,四周主要靠毫米波雷达实现环视覆盖,较为广泛的方案为 5R(Radar)1V(Video)、3R1V、1R1V、2R1V、5R3V,支持的摄像头数量较少。同时路网信息主要依靠高精地图提供,视觉传感器以动态障碍物识别为主,静态障碍物主要依靠激光雷达实现感知。但是 BEV 架构下,需要至少 6~8 个摄像头实现车身周边感知(前后左右各一个,四角各一个),摄像头接口需求增加。同时由于取消高精地图,部分定位模块可以减少或简化。由于大模型搭载,低算力芯片性能难以支持端侧部署,对芯片算力有了更高的要求。

域控芯片需要调整以适应Transformer 模型

早期 AI 芯片主要会考虑对 CNN、Pooling等的优化。但是 Transformer 的神经网络与原先差别较大,需要不同的算子进行支持。如果芯片不支持Transformer 算子,会导致在 GPU 上训练时候用Transformer 训练,但是部署在车端时候需要进行算子转化,带来一定的困难,导致最终在端侧并不是 BEV+ Transformer,而且近似 CNN 的替代算法。目前头部芯片厂商如地平线、英伟达等已经实现对 Transformer算子的支持,后续部分厂商需要将BEV+ Transformer 下放到端侧。