“五百年必有王者兴”,周期律藏在历史的指缝间,也藏在半导体的基因里。

壹

射频的周期

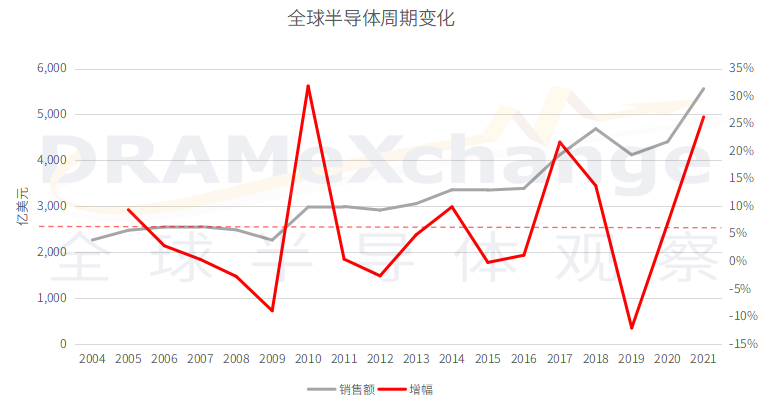

半导体的周期性主要体现在需求的周期性与供给的周期性上。

从需求来看,半导体产业的每一轮增长都受益于新技术,新产品的需求增长。比如3G→4G→5G等通信技术的迭代,笔记本电脑,功能手机,智能手机等终端应用从成长到成熟,以及疫情这种突如其来的黑天鹅,每一轮的需求高速增长,就会带动半导体产业的高速成长。同时需求饱和之后,若无新的应用或技术及时出现,行业总体需求会放缓减速。

从供给端来看,资本支出具有周期性,从晶圆厂到封测厂,半导体的资本开支较大,同时建设周期也需要2~3年,因此需求与产能供给会出现错配,从而带来间歇性的供需失衡。

数据来源:WSTS

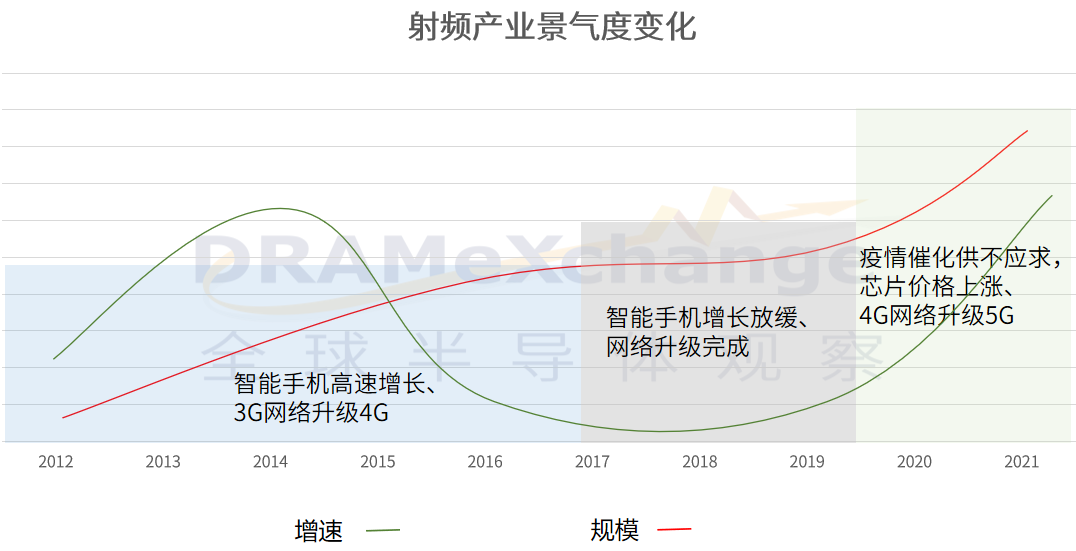

作为半导体产业的重要组成部分,过去十几年,射频前端产业也经历了起起落落。

射频前端作为移动通信的核心组件,相当于人的“感官系统”,其主要是由功率放大器(PA)、双工器(Duplexer和Diplexer)、射频开关(Switch)、滤波器(Filter)和低噪放大器(LNA)五部分组成。射频前端的主要应用市场来自手机、基站以及WiFi等,其中智能手机是最大下游终端市场,因此射频产业与手机产业盈虚与共。

回顾过去十几年,智能手机与射频的景气度主要分为三个阶段,第一阶段是自智能手机兴起到2017年前后,这个时间段属于智能手机高速发展期,同时3G网络升级为4G网络为射频产业带来巨大成长空间。

第二阶段为2017年前后至2019年末,网络升级已经基本完成,同时智能手机生产量从2017年进入峰值之后,连续三年出现销量下滑,射频产业增长放缓。也是在这一阶段,射频龙头博通开始通过并购涉足软件产业。

第三阶段为疫情至今,全球性的疫情带动线上办公的需求,同时叠加全球智能手机从4G网络到5G网络的升级,5G手机的渗透率持续上升,根据Skyworks数据,4G手机射频前端价值量18美元,而5G手机射频前端价值量达到25-30美元。

此外5G基站也开始全球范围内布局,多种因素共同加持之下,射频产业景气度再次上行,全球主要射频企业营收不断走高。

贰

景气度高涨的两年

目前主要的射频企业有日本的村田,美国的博通、Skyworks、Qorvo,以及已经悄悄成长为射频巨头的高通。

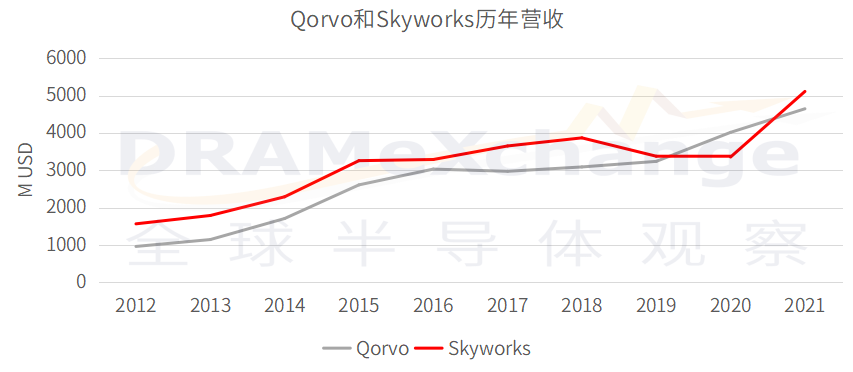

与博通、高通以及村田相比,Skyworks和Qorvo的营收主要来自射频领域,因此其业绩变化更能代表射频产业的阴晴圆缺。

从长期业绩来看,2021年Qorvo和Skyworks的营收分别是46.45亿美元和51.09亿美元,分别是10年前(2012年)营收的4.8倍和3.26倍。在这十年间,两家公司的业绩主要经历了三个阶段,分别是2012年到2016年前后的快速增长阶段,2016年到2019年的缓慢增长阶段,以及过去两年的快速增长阶段。

观察过去两年,Skyworks和Qorvo的营收分别增长了51%和43%,这主要是因为5G手机和基站渗透率的持续提升,以及居家办公对射频需求的增加,再加上供需紧张导致的业绩大增。

除了上述两家企业之外,2021年高通来自射频领域的营收达到了41.58亿美元,年成长76%,高通凭借其在5G手机市场的先发优势,已经收割了一波5G射频市场份额。高通高级副总裁Christian Block早在2020年年中的时候就说,高通有望于2022年在RFFE市场拿下超过20%的市场份额。

高通在进入,博通却想退出,博通此前就想出售无线芯片业务,恰巧碰上疫情同时需求上升,这一计划暂未实施。在过去七年中,博通并购金额超过10亿美元的交易达到5起,最新财年的现金流是2015财年的4倍。

射频龙头正在转型,用软件对抗半导体周期。从营收来看,博通2021年营收为274.5亿美元,年成长14.91%,按照博通的预计,2023年10月公司营收中软件占比要达到50%,最新一季度的财报显示,博通来自软件的营收占比为23%。

叁

晶圆厂率先冷场

作为半导体产业最核心的环节,晶圆代工总是第一个知道江水冷暖的。

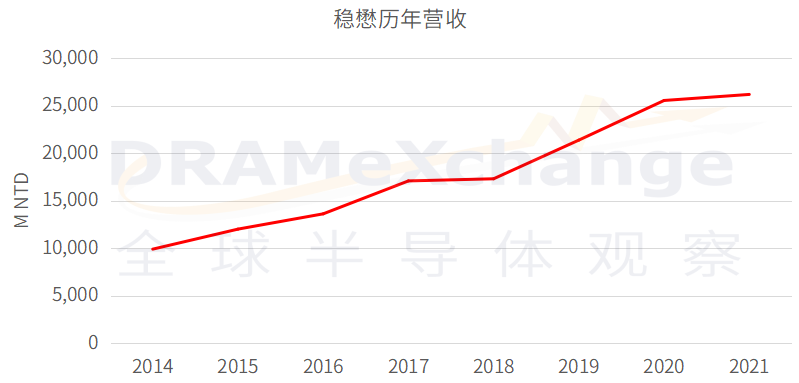

稳懋是全球最大的砷化镓晶圆代工龙头,市占率超过70%,从应用端来看,砷化镓是制作功率放大器(PA)的重要材料,而智能手机是砷化镓的最大市场,其次是WiFi和基站等。从稳懋的营收来看,过去五年,稳懋的营收增长了一倍。

但从近期业绩来看,2021年实现营收为261.82亿新台币,但与2020年相比,稳懋的年成长仅2.5%,今年一季度,稳懋营收为56亿新台币,季减22%,年减7%,合并毛利润为30.6%,季减9.9个百分点。面对二三季度的展望,稳懋也是持保守态度。这其中的原因来自多方面的,但最主要的还是智能手机市场变冷。

根据TrendForce集邦咨询的数据,2022全年5G手机全球市占将达50%,约当6.61亿部。虽然智能手机的渗透率在进一步提升,但总体市场却是在衰退的,集邦咨询已经下修全年智能手机生产量至13.33亿支,上半年主要是因为疫情冲击经济所致,下半年则主要因为通胀对消费者购买力的影响。

此前由于缺芯导致的市场非理性备货,手机上下游产业链厂商的库存水位持续走高,如今市场遇冷,需求不振,去库存化成为了当下最紧要的事情,这也导致稳懋这样的代工厂产能利用率走低。

需求在走低,但扩产还在继续。因为此前客户的需求,稳懋晶圆C厂无尘室预计上半年完工,新增的3~5w片产能将在第三季度开出。此外,南科高雄园区路竹厂于去年中动工,预计明年6~7月无尘室完成,2024年加入量产。

稳懋之外,宏捷科今年一季度的营收为6.11亿新台币,季减50%,年减43%,创下11季低点,毛利率下滑至22.73%,有媒体预估,其第一季度的稼动率仅为四成上下。

肆

国产射频

Skyworks在其2021年的年度财报中表示,由于国产化替代的因素来自中国的订单已经在减少,并且预计未来会继续减少。

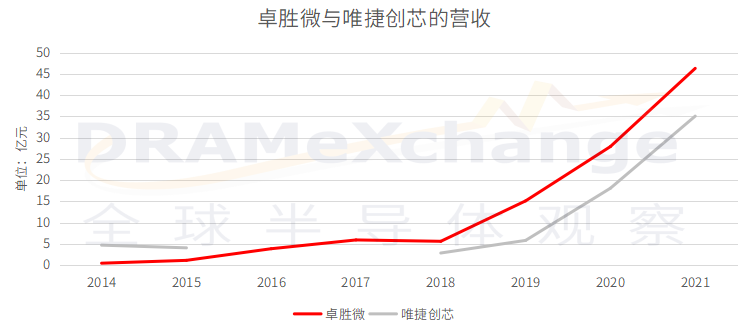

从营收统计来看,2018年为卓胜微的一个分水岭,其2018年的营收5.6亿元,2019年营收猛增至15.12亿元,年增长170%,2020年营收为27.92亿元,年增长85%,2021年营收46.34亿元,年增长66%。

卓胜微业绩大增一方面是借助5G的东风,另一方面是由于产品结构的改变,以2021年上半年为例,来自射频模组的收入为6.62亿,年成长62127.17%。全年模组贡献营收为12.01亿元,年成长332%。

卓胜微之外,近期上市的唯捷创芯近两年也是业绩大增,唯捷创芯则主要深耕PA赛道,其2G与3G时代籍籍无名,4G时代一举超车成为国内PA龙头。唯捷创芯的技术和市场优势又继续保持到5G时代,根据其招股书中显示,其射频功率放大器模组产品已经应用于小米、OPPO、vivo等智能手机品牌公司以及华勤、龙旗、闻泰等ODM厂商。

近一年来,国产射频迎来一波上市潮,除了近期已经上市的唯捷创芯之外,上个月广州慧智微的IPO申请获科创板受理,好达电子审核状态也变更为提交注册,国博电子在上个月也通过了科创板注册。

中国射频前端产业的崛起,一方面是依靠中国这个庞大的制造与消费市场,另一方面,也和国产替代的大背景不无联系,所以才会看到在过去三年,不管全球射频前端景气度低迷或高涨,中国射频产业始终在高速增长。

伍

总结

过去两年,射频前端产业就像是热锅上的黄油,热得冒泡。但久晴必阴,久雨必晴,随着5G渗透率提升减速,以及通货膨胀等因素导致的手机增长放缓,射频产业的景气度还能维持多久呢?Skyworks最新一季度的财报显示,其营收同增14%,去年同期Skyworks的营收同增则是53%。

封面图片来源:拍信网