最近,一则消息引发芯片圈和投资圈集体焦虑,全球最大碳化硅(SiC)制造商Wolfspeed股价自1月以来已暴跌近50%,而美国激进投资公司Jana Partners给Wolfspeed北美总部董事会发了一封信,敦促这家公司探索一切提高股东价值的方法,包括被迫出售。

Wolfspeed则在次日回应,表示会仔细审查Jana这封信,并期待后续就此事与其接洽。

早在2016年,我们就曾被科锐(Cree)以8.5亿美元将Wolfspeed出售给英飞凌的新闻所刷屏,这几年,关于Wolfspeed考虑出售的消息不绝于耳,潜在买家也都说的有鼻子有眼的。

碳化硅这么热,为什么Wolfspeed这么惨,碳化硅究竟是不是一个好生意?

高增长,带来了亏损

自从去年12月,Wolfspeed出售旗下射频业务,已经成为目前全球唯一一家纯正碳化硅IDM公司,照理来说,形势一片大好,但与之相悖的是,这家公司却一直在亏损。

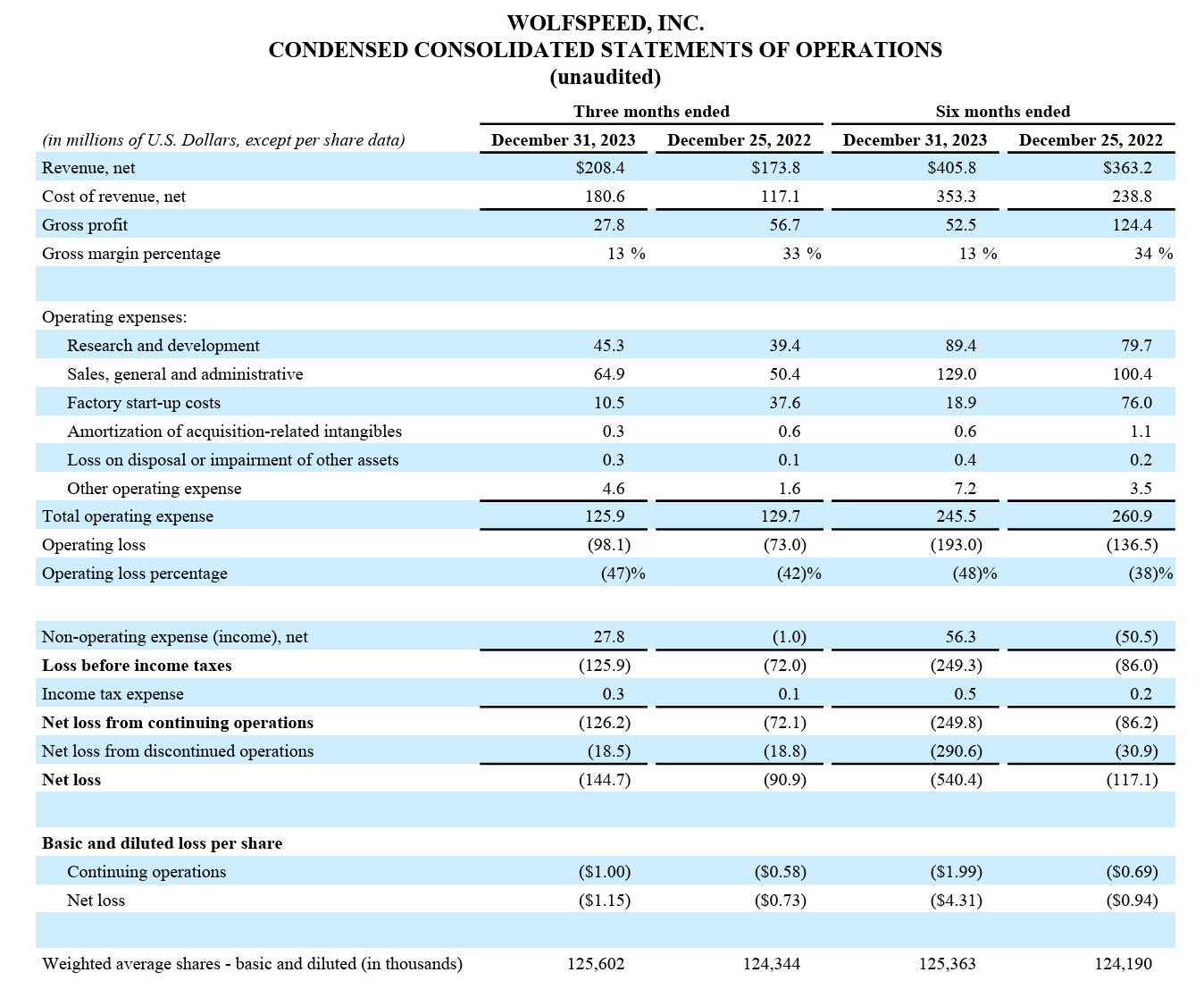

2023年下半年,Wolfspeed累计净亏损达到5.4亿元,同比扩大361.49%。今年2月FY2024Q2财务报告更是出现了矛盾的一面:一面是单季度营收达到2.08亿美元,同比增长约20%,另一面是非GAAP准则下,净亏损7000万,每股净亏损0.55美元,比去年同期每股0.29美元的亏损还要大。

更遭不住是毛利率。FY2024Q2毛利率已从上年同期的32.6%下降至GAAP基础上的13.3%,非 GAAP毛利率从上一年的35.8%降至16.4%,突显了与增加新生产设施相关的成本压力。现如今,市场存货量不断增加,市场竞争加剧,需求却不断减弱,这些都在不断挤压毛利率。

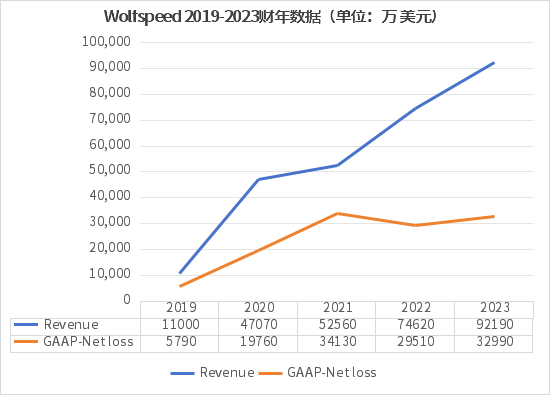

2019~2023五个财年营收和持续经营净亏损(GAAP)数据来看,Wolfspeed营收保持逐年增长,虽然亏损相比2021财年有所下降,但还是没有达到预期。

Wolfspeed 2019~2023财年数据,图源|集邦化合物半导体

其实从种种数据来看,SiC的生意,并不差,Wolfspeed的业务其实是一直增长的,而且这几年,Wolfspeed也确实拿到了挺多的钱:

2022年12月15日,Wolfspeed与一家全球领先的半导体公司扩大和延长SiC晶圆供应协议,价值约2.25亿美元,扩大后的协议要求Wolfspeed向该公司提供150mm SiC裸片和外延片;

2023年7月5日,瑞萨与Wolfspeed签署10年SiC晶圆供应协议,瑞萨向Wolfspeed支付20亿美元定金,确保150mm和200mm SiC晶圆的供应协议;

2023年Wolfspeed在财报中称已获美联储批准的50亿美元的CHIPS法案资金,启动了北卡罗来纳州200mm材料工厂建设;

2024年1月,英飞凌与Wolfspeed宣布扩大并延伸现有的长期150mm碳化硅晶圆供应协议;

-

2024年2月,Wolfspeed宣布与一家全球领先半导体公司现有的长期碳化硅晶圆供应协议,扩大后的协议目前总价值约为2.75亿美元,要求Wolfspeed向该公司提供150mm碳化硅裸片和外延晶圆。

那么,为什么,Wolfspeed还在亏损?

当被撕下“高成长“标签

之所以长期陷入亏损,是因为Wolfspeed一直在投入,而且数目都还不小。2022年投资者日,Wolfspeed就宣布将在未来几年内投入超过65亿美元,包括了John Palmour碳化硅制造中心(即目前正在建设中的位于美国北卡罗来纳州的全球最大碳化硅晶体生长工厂)、已经落成的公司莫霍克工厂(已于2022年4月开业)。

2023年2月初,Wolfspeed宣布计划在德国萨尔州建造全球最大、最先进的8英寸SiC器件制造工厂,这座欧洲工厂将与莫霍克谷器件工厂、John Palmour SiC制造中心(即美国北卡罗来纳州SiC材料工厂,正在建设中)一起,共同构成Wolfspeed公司65亿美元产能扩张计划的重要组成部分。

其中,莫霍克工厂就是Wolfspeed一直在激进推进的200mm碳化硅(SiC)晶圆厂,同时与英飞凌争夺全球最大功率晶圆厂的称号。该工厂不仅在2022年从其位于纽约莫霍克谷的新制造工厂发货首批200mm SiC 衬底,同时在2023年7月宣布从200mm莫霍克谷器件工厂向中国终端客户批量出货SiC MOSFET。

为了取得优势,Wolfspeed甚至不惜借贷建厂。2023年6月26日,Wolfspeed表示,由Apollo Global Management领导的集团将进行12.5亿美元的债务投资,并有额外7.5亿美元的空间,以支持其在美国的扩张。该债务投资的利率为9.875%,于2030年到期,可选择提前偿还债务。

你我都知道建造晶圆厂是非常费钱的一件事,Wolfspeed也不止一次说200mm SiC晶圆厂建设成本高昂,不过,很明显,投资者对此并不买账,公司对自身的认识与股东对公司的看法已经脱节。

在Wolfspeed看来,高投入,高收入,只要我能拿到领先优势,满载运作起来,就能扭亏为盈,这也是为什么大家都说Woflspeed是一家“高成长性的企业”。

不过,这种话术已经说了很久了,想必关注新闻的行业人士,不难发现,Wolfspeed已经处在这种情况很多年了。

投资者决策从来都是“杀伐果断”的,看到一些异常情况,优先想到的一定是“及时止损”:

第一,做碳化硅的企业越来越多,加上这几年汽车开始显现颓势,毛利率不断被挤压;

第二,碳化硅产能落后于预期,尤其是之前还出现过新厂20%利用率的情况;

第三,特斯拉此前一次撤退动作,使得市场信心备受打击;

第四,一味追赶技术升级的200mm莫霍克谷工厂回报率与巨大投入并不匹配,产品良率提升、稳定和市场认证均需时间才能逐步实现,同时由6英寸向8英寸转换,看似可以大幅降低成本,带来快速收益,但实际上8英寸碳化硅晶圆的低良率和高缺陷密度,都会对其规模化应用设置障碍;

第五,Wolfspeed和意法、英飞凌及安森美签订了长期供货合约,但Wolfspeed与自己的客户竞争,也有SiC MOSFET生产,这种方式非常令人不解,推测是前期太看好市场,产能过剩的缘故。

过去,Wolfspeed股价很大的 “支撑点” 在于市场认为它具有高成长性,而收入已然看不大 “高成长” 表现,撕下 “高成长” 外衣后,亏损还在不断扩大的公司,确实很难赢得市场信心。

你说你未来能挣钱,但现在种种迹象都是还要继续花钱和亏钱,大家当然想赶紧把你卖出去。但平心而论,特斯拉曾经也亏损了十多年,经历种种难关才走到现在这一步。市场从来都是一个巨大的赌局,未来挣不挣钱谁都不知道,但你至少得说服我,我很有潜力。

碳化硅,疯狂扩产

碳化硅产业链主要包括衬底、外延、器件设计、晶圆制造、模块封装,其中衬底和外延成本占比分别40%、30%,器件制造约占19%。

因此,行业有句话说道——得碳化硅衬底和外延者得天下。毕竟碳化硅高温生长,无论是衬底还是外延,都颇具难度,这一炉就跟拆盲盒一样刺激。

根据Yole数据,2022年全球前5家企业碳化硅器件营收超过1亿美元,意法半(ST)居首(37%),其次是英飞凌(19%)和Wolfspeed(16%),安森美和罗姆紧随其后。碳化硅晶圆方面,Wolfspeed一家独大,占比53%,Coherent位居第二。

不过,Wolfspeed的碳化硅衬底的优势,开始逐渐瓦解。厂商们开始逐渐补齐自己的衬底版图:

2009年,罗姆于收购德国SiC衬底和外延片供应商SiCrystal;

2019年,ST收购瑞典SiC衬底供应商Norstel,2022年12月初,ST宣布与Soitec合作开发SiC衬底制造技术;

2021年11月1日,安森美收购了SiC衬底供应商GT Advanced Technologies。

在刚开始,虽然厂商通过收购建立了自己的衬底片供应,但产能还跟不上需求,导致器件厂商不断备货,因此才与Wolfspeed合作,出现了既合作又竞争的局面。这几年,厂商们纷纷疯狂扩产,巨量产能等待释放。

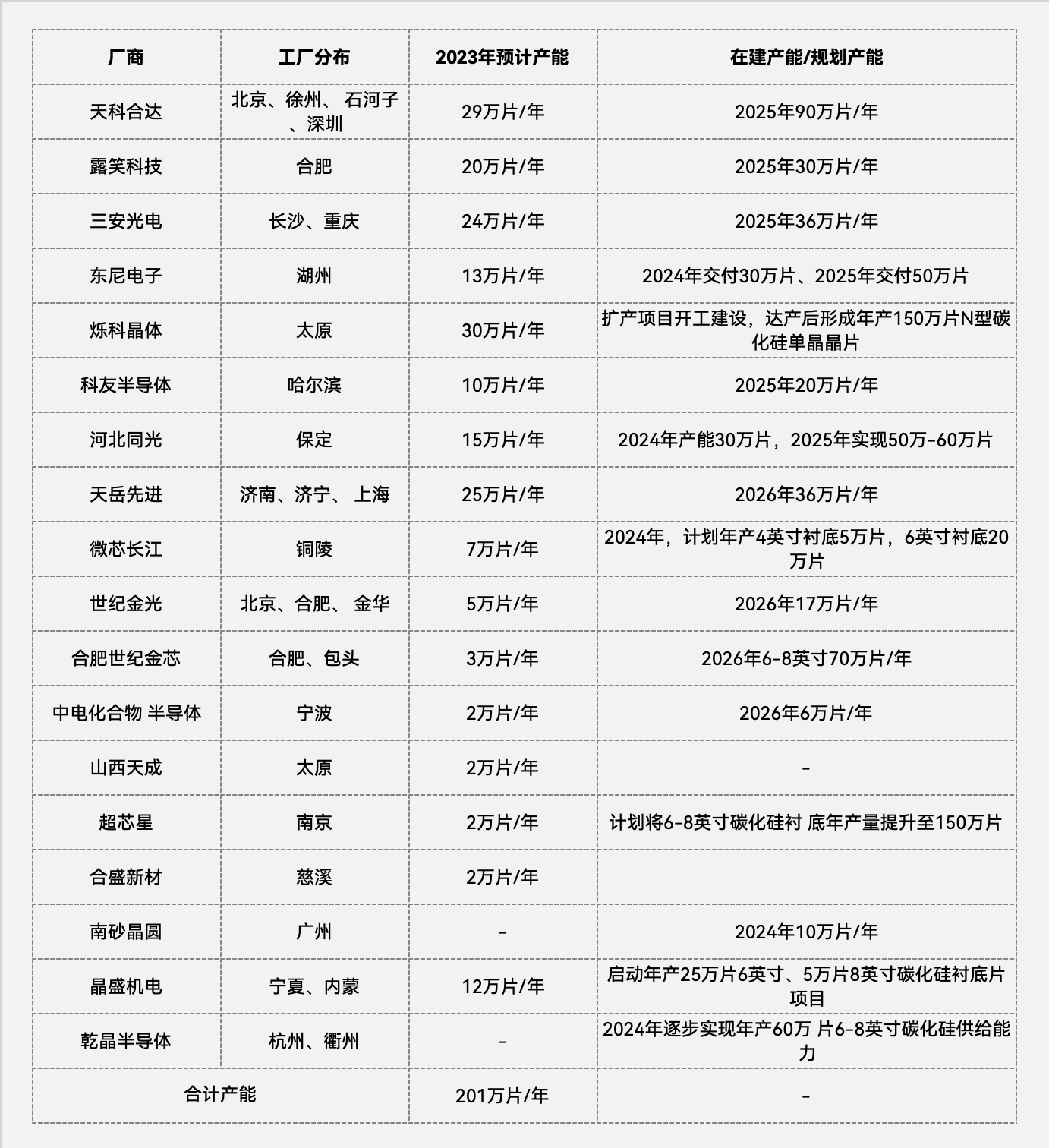

国际6寸碳化硅衬底产能不完全统计,制表|电子工程世界

不光是国外厂商参与到这场竞赛之中,国内厂商碳化硅成长极快,天岳和天科合达两家公司衬底在全球合计份额也已经达到15%,2023年底从产能看两家都位列全球前三,扩产速度快,2024年有望进一步坐实全球龙头地位。

行业有人估算,我国2023年的6英寸碳化硅衬底产能占全球产能的42%,据估计,到2026年我国6英寸碳化硅衬底产能将占全球产能的50%左右。

国内6寸碳化硅衬底产能不完全统计,制表|电子工程世界

可以遇见,未来一年,碳化硅市场只会更卷,而届时技术、良率、价格都将会成为竞争的关键发,Wolfspeed面临的压力会越来越大。

备受争议的碳化硅

事实上,时过多年,市场对于碳化硅的争议依旧连绵不绝,最大的争议点还是贵。

有人认为,碳化硅性能对比硅基还是非常强悍,只要成本能够降下来,成为主流是时间问题。不过到底是用得多了成本就能降下来还是先降下来之后才会用的更多,那就见仁见智了。

那对企业来说,它赚钱吗?至少很多公司放出的财报很强劲:

ST:旗下的碳化硅(SiC)产品业绩十分亮眼,全年营收达到了11.4亿美元(约合81亿元人民币),较2022年增长超过60%;

X-fab去年全年营收9.068亿美元,同比增长23%,SiC业务贡献了0.73亿美元收入;

天科合达:连续7年复合增长率超过90%,截至到2023年10月,其年度营收已翻了一番;

露笑科技:同比增长幅度超过152%至162%;

晶升股份:净利润6800万元~7800万元。

与此同时,碳化硅的市场也在不断增长。据TrendForce集邦咨询数据,2022年全球SiC功率器件市场规模约16.1亿美元,至2026年可达到53.3亿美元,CAGR达35%。

碳化硅作为一个非线性发展的行业,合理估值真的很难判断。2025年,无论新能源(车、光伏、风电)的渗透率、还是碳化硅在新能源里面的渗透率,都远没有到终点,两者叠加,碳化硅的成长空间无疑是巨大的。如果终局可以兑现现在的市值,而且产业趋势非常明确,那就很难说现在高估值不合理。

Wolfspeed目前的技术优势是肉眼可见的,技术、工艺、品质和市场份额均处于市场前列。根据TrendForce集邦咨询分析,客观上来讲,Wolfspeed寻求资金实力强大、技术和资源可与之协同的大厂并非不是一个理想之选,当然,Wolfspeed、Coherent等碳化硅衬底企业的亏损,也许是暂时的,毕竟半导体的逻辑与其它行业不同,并不是几年内就能马上提现在财绩中的。

那么Wolfspeed究竟能否占领市场,现在的高投入是否能有产出,卖还是不卖?这无疑是一场豪赌,我们谁也无法预测。