市调机构Yole预测数据显示:2027年,车载存储市场规模达到125亿美元,其中2021-2027年的年均复合增长率为20%。自2015年成为全球最大新能源汽车市场以来,中国市场一直是半导体企业关注的重点,存储厂商也希望能在汽车上挖掘新的业绩增长点。

汽车的车身娱乐系统、辅助驾驶系统、自动驾驶系统等常见的自动化系统中,均有采用车规级的存储芯片。而2023年全球新能源汽车的产销量就将近1,500万,中国新能源汽车产销量约950万辆,且未来数年全球新能源汽车渗透率接近20%。由此可见,存储在汽车应用中的确有相当庞大的市场潜力。

因此,近几年来存储企业扎堆进军汽车存储领域就不足为奇。聚焦中国车规级存储市场,在近5年左右的沉淀阶段,存储厂商陆续释出“通过车规AECQ-100认证”“车规存储即将量产”或者“车规存储已经量产”的消息。其中,就包括了在不断更新车规级产品动态的江波龙。

在CFMS2024峰会期间,《国际电子商情》独家采访了江波龙副总裁、嵌入式存储事业部总经理黄强,他围绕江波龙嵌入式存储在汽车领域的布局,重点介绍了即将量产的车规级eMMC、UFS。此外,他还提及江波龙的自研主控和正在试产的LPDDR5,分析了公司在行业低谷期的营收仍破百亿的原因,解读了向“半导体存储品牌企业”转型的战略布局,以及嵌入式存储能在转型中贡献哪些力量。

14年深耕嵌入式存储,强势进军汽车存储领域

江波龙在嵌入式存储产品上的发展历程,最早可以追溯到2010年,当年江波龙在16层堆叠技术基础上,领行业风气之先推出Micro SD 32GB存储产品,这也是当时较为领先的USB协议嵌入式存储产品。

2011年江波龙创立存储品牌FORESEE,并于同年发布FORESEE eMMC和SSD产品,标志着江波龙从技术型产品企业的转变。2017年,江波龙收购了美光旗下高端消费类存储品牌Lexar(雷克沙),从此形成了FORESEE、Lexar双轮驱动的品牌发展格局。

2019年前后,江波龙宣布进军汽车存储领域。在随后几年里,该公司的多款eMMC与UFS产品均通过AEC-Q100车规级可靠性标准测试,且在客户端完成产品验证,打入了整车厂的供应商体系。

2019年是江波龙产品线全面转向的元年,从消费类电子产品开始量产工规级、车规级eMMC,在市场覆盖面实现了突破。最近几年,江波龙的车规级存储产品在加速成长——2020年率先在国内发布车规级eMMC存储芯片,2022年发布车规级UFS存储芯片,2024年车规级UFS系列即将量产。黄强指出,江波龙在车规级存储的布局,不仅代表了半导体产品的品质要求,也意味着公司整体质量体系的全面提升。

一方面,车规级存储器提升了公司的产品管控和质量理念,具备了后道封装和生产的整个产品体系能力;另一方面,也代表了公司具备高端产品的研发能力。

黄强表示:“车规级芯片与安全息息相关,动辄要求10-20年的生命周期。通过发力车规级的产品,倒逼我们提升整个产品系统,以及对产品质量的管控能力。车规级存储产品对江波龙的经济效益和品牌效益而言都很重要。”

“我们的eMMC和UFS已经进入国内二十多家Tier1供应链体系,对汽车芯片的国产化起到了支撑作用。”据介绍,江波龙车规存储芯片在快速上升阶段,其全容量的车规级eMMC 5.1、UFS2.2和UFS3.1已经批量应用在整车中。2024年,该公司还会加强在车规级DRAM产品线的布局。

基于江波龙在过去14年里广泛的布局,其嵌入式存储产品的市场份额有着突出表现。根据中国闪存市场的报告,2022年江波龙的eMMC&UFS市场份额位列全球第六。这也是江波龙车规级eMMC和UFS存储芯片进军汽车存储领域的底气所在。

低谷期仍不断创新、加大研发投入

2024年1月底,江波龙发布了“2023年度业绩预告”:公司2023年营业收入预计达100-105亿元,比上年同期业绩增长约20%。不过,即使取得了营收破百亿的好成绩,江波龙去年归属于上市公司股东的净利润仍然亏损了8至8.6亿元。

该公司在业绩预报中列举了两个原因:第一,公司受到终端消费需求萎靡,以及相关不利宏观因素的影响。分阶段来看,2023年Q1-Q3,存储行业下行趋势加剧,国际存储原厂业绩均出现明显亏损,Q3季度末,国际存储原厂的减产及削减资本开支等措施收到明显效果,存储行业逐渐回暖。第二,公司2023年的研发投入比2022年更大,此外还实施了员工股权激励计划,产生的股份支付金额约2亿人民币。

如果观察2023年每个季度的业绩,江波龙的业绩与存储行业起伏呈正相关。黄强称,去年上半年存储需求非常疲软,实际这是延续了前年下半年的存储行情走势,消费电子的需求受国际环境的影响,包括东西方经济和政治因素的角力,导致对前端的购买力非常不足,这个时间段大家都在去库存。“在这个过程中,我们的心态比较稳定,坚持做好自己的工作,打磨产品,加大投入,完善布局。”

“从2023年Q3开始,存储行业开始出现复苏,得益于之前的布局,我们很好地抓住了机遇,在业绩上有突出的表现。”黄强透露说,公司2023年Q4的营业额在35亿到40亿元之间,该季度的同比上升超过100%,季度环比提升20%,单季归母净利润预计在0.23亿元至0.83亿元之间。“虽然整个存储行业在复苏,但我认为,我们的成绩也与我们在低谷期的精心准备有关。”

2023年,江波龙在研发和市场布局方面均有新动作,这些新的布局将支撑起公司未来的发展。

在研发方面,江波龙不断加大研发投入,主要强调技术创新。除了具备自研主控/固件、晶圆分析、硬件设计之外,同时也在引进新技术、新材料、新工艺,以推进存储产品的升级换代,满足市场的多元化需求。2023年,江波龙在市场承压的情况下,仍然坚定投入研发。

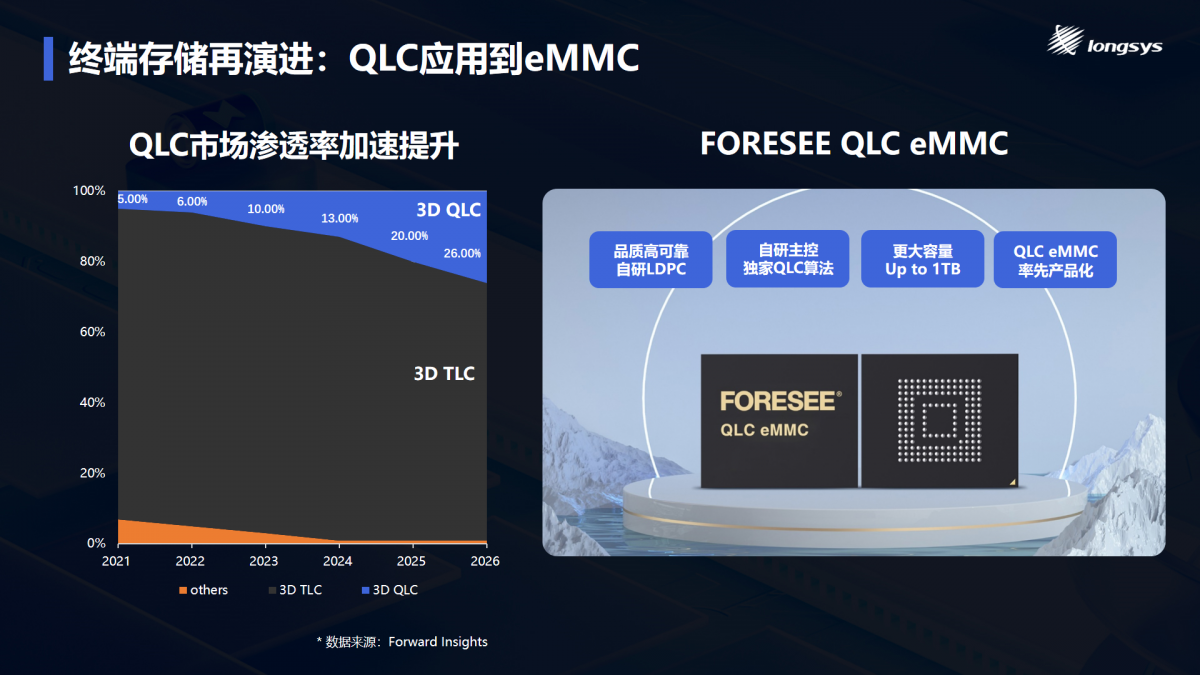

在新市场布局方面,江波龙的512GB和1TB的大容量eMMC产品,满足了现在的手机对存储的要求,大容量有助于AI功能的落地,顺应了生成式AI的发展趋势。黄强还透露说,江波龙目前也在将QLC技术引入到嵌入式存储产品中,他坚信这是一个很好的发展方向。

江波龙2023年Q4的单季营收,达到了2021年半年营收的水平。对此,黄强进一步分析说,推动2023年Q4营收突出的原因,既包括涨价也包括销售数量增多,其中的价格因素更多一些。“去年我们的车规级eMMC已经量产出货,虽然目前暂无统计机构的官方数据,但是总体来看,江波龙在市场竞争的态势中处于有利的位置,具备一定的竞争优势。”

存储产业具备周期性,针对起起落落的周期,黄强感叹说,大家深刻地意识到,在下行的周期中要不断推进产品的创新和升级,保持核心竞争力。同时还要协同产业链伙伴,共建供应链产业韧性,以适应市场的变化。

助力“半导体存储品牌企业”转型

一般而言,决定某家企业赚钱能力高低的,与是否处于高附加值环节有关。在存储产业链中,不同环节企业的平均盈利能力,也有高低之分。如果说,存储颗粒制造环节的原厂位于金字塔尖,那么存储应用环节的产品、主控及封测的平均毛利率要弱于存储原厂。

如何在自己的产业链环节中,更大程度挖掘盈利能力?几乎是所有产业链企业都会关注的问题。对于存储器厂商而言,可以进一步扩大自己的业务范围,比如从单一的主营存储器+其他业务的模式,过渡到存储器+主控+封测全链路打通,这样可以更大提升企业的盈利能力,而江波龙现在正在这件事情上发力。

在CFMS2024峰会上,江波龙董事长蔡华波提出,江波龙正从传统产品销售模式向TCM(技术合约制造)合作模式转型升级,他认为,国内存储器厂商同质化的情况非常明显。所以,江波龙目前已在技术、产品、供应链整合、品牌以及商业模式等多个维度进行创新布局和转型升级,希望能够成为“半导体存储品牌企业”。

TCM合作模式以实现上游存储晶圆原厂和下游Tier1核心客户高效且直接的供需信息拉通,基于确定性的供需合约,江波龙聚焦存储解决服务平台优势,融合存储主控、固件定制开发、高端封测技术、售后服务、品牌及知识产权等能力,基于上游存储晶圆厂或下游Tier1客户的产品需求,高效完成存储产品的一站式交付。

为了支持TCM合作模式,江波龙通过整合存储封测能力,打通了在存储行业的全线业务。“我们一直秉持多元化的观念,降低单一供应商的风险。同时,我们也会通过并购的方式,不断拓展技术实力和市场布局。”黄强透露说。

江波龙最具代表性的一起并购案,就是2017年对Lexar的并购,这起并购案完成后,形成了FORESEE、Lexar双品牌产品格局。除了横向的扩展存储产品线的并购之外,公司也在进行垂直整合并购。比如,2023年江波龙依次收购了元成苏州(原力成科技(苏州))70%的股份,以及智忆巴西(Zilia,原SMART Brazil)81%的股权。

元成苏州的主要业务包括芯片封装、测试及贴片,主要产品涉及闪存芯片、内存芯片及逻辑芯片;智忆巴西拥有成熟的存储器制造能力,相对充足的生产产能,以及良好的工厂经营管理能力,还能作为江波龙的海外据点,帮助其开拓海外市场。

江波龙通过这两起收购补足了封测能力,实现了整条生态链的布局。这两起并购增加的产能,加上江波龙原来的自有产能,以及与第三方代工厂合作产能供应,足以保障其供应链安全和效率。

现在,江波龙已经在向“半导体存储品牌企业”转型中。黄强坚信,公司的长远布局将推动转型顺利完成,同时嵌入式存储占整个公司业务的比例,也会长期稳定甚至能进一步加大。

除了通过并购补足能力之外,江波龙也提升了自主研发力度。如今公司旗下慧忆微电子的自研主控芯片已经实现量产,其主控芯片业务主要围绕公司的主营业务开展。黄强介绍说:“我们在过去2-3年持续对主控研发做投入,去年成功量产了采用自研主控的eMMC产品,公司仍然持续投资自研主控芯片,期待未来有更多的技术突破和实际应用场景。此外,我们还计划在今年推出LPDDR5,目标是匹配手机厂商更高的存储需求,该产品正在试产中。”

而提到“更看好嵌入式存储在哪些细分领域的应用”,黄强回答道,汽车、手机和可穿戴设备行业。他指出,汽车的电动化、智能化、网联化需求更多的存储,未来的AI手机对高性能、高容量存储有新需求,海量的可穿戴设备对超小尺寸、超低功耗的存储,甚至复合存储也有新需求。

小结:期待2024年业绩再创新高

截至目前,2024年Q1仍未结束,存储厂商也暂未公布新一季的营收。但根据市场机构的调研预估:综合而言,无论是围绕DRAM还是NAND Flash,存储市场的上行趋势至少会持续到今年中期,甚至有望延续到今年下半年。

在存储行情整年度向好的情况下,存储产业链上下游企业将迎来大复苏。江波龙在存储行业的纵深布局,进一步加固了公司的技术实力,在TCM经营模式的助力下,为未来发展打开新的增长点。在2023年营收突破百亿元之后,2024年我们或能看到江波龙的业绩再创新高。