汽车电动化与智能化渗透率的极大提升,无疑给芯片产业铺设了一条“量价齐升”的黄金赛道,国产汽车芯片也迎来发展的窗口期。然而,汽车芯片巨大增长潜力背后,依旧是国产化率低下的严峻形势,某些高端芯片自给率甚至不足1%,产业链短板十分明显。

那么,芯片产业国产化之路走了这么久,最大痛点到底在哪?在业界给出一个相对明确的答案的同时,又要如何去解决?

汽车芯片量价齐升,区域化产业集群成趋势

十年前,国内专注车载芯片的企业寥寥可数;十年后的今天,成百上千相关企业涌现。从“坐冷板凳”到炙手可热,汽车芯片为何在这几年突然大热起来?背后答案是毋庸置疑的:得益于智能电动汽车产业的“井喷式”发展。

2011年,国内新能源汽车年销量仅在千辆级别,而光是今年1-10月销量已经达到728万辆。

都说电动化是汽车的上半场革命,智能化则是决定车企未来终点的下半场决赛。而决定智能化的关键之一,就是底层芯片。汽车智能化程度越高,对芯片的性能、制程、功耗要求等就越高。

按照业界统计,电动智能汽车的单车芯片搭载量已从燃油车的300-500颗增至1000多颗,预计L4级自动驾驶汽车单车使用量将超3000颗芯片。在价值量上,根据最新发布的《汽车芯片产业发展报告(2023)》,当车辆达到L3级、L4/L5级自动驾驶,大算力智能芯片、传感器芯片、控制芯片等增加将带动单车芯片使用价值量分别额外增加630美元、1000美元。

该报告数据进一步显示,2022年我国汽车芯片市场规模为167亿美元,预计到2030年将达到290亿美元,年需求量将超过450亿颗,全球的市场增量还将更大。

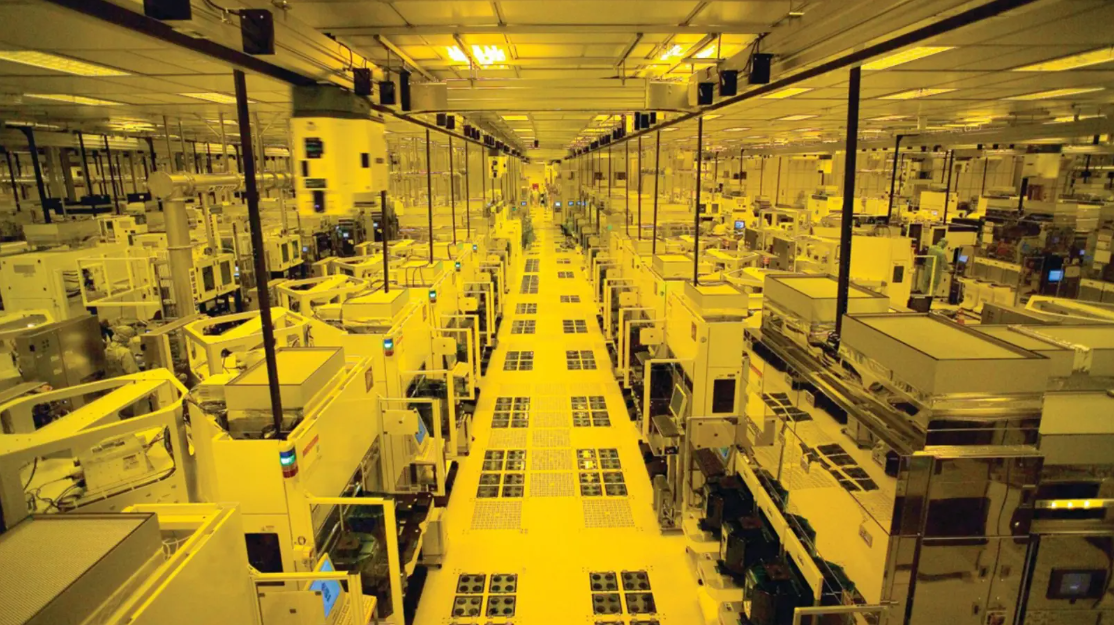

图片来源:中国电动汽车百人会截图

面对如此增量前景,不可忽视的却是日益复杂的国际环境和频发的黑天鹅事件,由此所唤醒的是各国对构建本土安全、有韧性的供应链的重视。尤其是疫情期间因“芯片荒”引发的汽车停产危机仍是行业挥之不去的阴影。

中国电动汽车百人会副秘书长徐尔曼谈到,芯片短缺导致全球主要国家和地区更加重视自主产业链建设,全球半导体专业化分工受冲击,区域化产业集群成为趋势。为抢占市场先机,包括欧美日韩等在半导体领域本就拥有优势地位的国家,正在通过大额补贴的方式推动芯片制造产能的本土化。

同时伴随大国博弈加剧,中国高端芯片发展受到的掣肘也日益凸显。“随着智能汽车的发展,这种高端制程所依赖的智能芯片将成为未来中美贸易的抓手。目前对我国来说,汽车芯片从产能角度以及未来智能化发展角度看,汽车芯片将成为未来供应链发展巨大的潜在风险环节。”清华大学计算机科学与技术系教授李兆麟表示。

由内向外突破,芯片国产化的必经之路

在本土产业链升级过程中,汽车芯片一直是行业短板所在,“卡脖子”命脉受国外巨头左右。要实现真正摆脱对外依赖,加强自主化水平,除了上述外在因素,由内突破的难点究竟在哪?业界也一直在追问这个问题。

一直以来,芯片是一个高度分工、高度集中的行业。全球汽车芯片市场以及产业链条面临“三高”挑战:高风险性、高不确定性和高脆弱性,此三大挑战在疫情之后表现尤为突出。事实上,也是在缺芯之后,主机厂和芯片厂之间的沟通壁垒才明显被打破,传统的链式供应链结构也转向了网状结构。

长城资本上海总经理、长城汽车芯片产业战略部部长贡玺指出,在经历缺芯之前,主机厂和芯片厂之间几乎没有联系,缺芯把两个圈之间的沟通带到一个非常紧密的状态。主机厂下场造芯,也变得层出不穷。

但是“全国大部分主机厂背景孵化出来的芯片公司几乎都是Fabless公司,不太涉及到芯片制造环节,本质来讲,如果不涉及制造,缺芯的本质原因并没有被解决,该缺的时候还会缺。”他表示,此前缺芯的原因之一,就是因为“晶圆厂不愿意把产能分给汽车行业,即使分给汽车行业,也不愿意分给40nm以后的‘落后’制程。”

制造端能力的不足其实也是整个国内汽车芯片产业的缩影。徐尔曼也指出,目前国内汽车芯片产业不仅在逻辑芯片制造工艺和能力上不足,模拟类芯片的产品覆盖和制造端均存在短板,还有很多领域存在着卡脖子的现象。

从芯片的全产业链角度看,国内在EDA工具、IP核、半导体设备等关键环节对外依赖度非常高,尤其是最核心的光刻机,国内与国际先进水平相比有相当大的差距,车规级晶圆产能也存在着较大的短板。

“国内真正缺乏的是包括用于汽车芯片的55nm到14nm制程,以及未来用于自动驾驶芯片的高端制程。”李兆麟补充谈到。

业界普遍认为,尽管汽车芯片整体对制造水平的要求低于手机、电脑等消费电子类产品,但是车规级芯片对性能、可靠性能和车规验证等方面要求极高,并且投资回报周期长,短期内产能很难大幅度提升,产能供需就容易出现不匹配。换句话说,整个车载芯片,从芯片厂商到主机厂商没有形成完整闭环,也是目前较大的供应链挑战。

聚焦到整个汽车产业链,粤芯半导体战略产品与市场副总裁赵斌补充道,“整个产业最大的一个痛点,是车载半导体中Tier 2的部分被国外IDM公司垄断。国外的IDM公司实力非常强,前五名市占率占到50%左右,前十名占70%。”他指出,即使是国内车载半导体做得最好的功率半导体,占有率不到10%,在Tier 2这一环节实力仍非常微弱。

贡玺也特别强调,一个能够做Tier 2的Tier 1才是好的Tier 1。他指出,“(汽车)电子板块的纯利润率、净利润率居然比打铁的低,摩尔定律干不过打铁的,这是一件很反常的逻辑。为什么这样?这恰恰说明中国大部分的汽车电子Tier1是没有核心的Tier2能力。”

以汽车电子巨头博世为例,在2010-2020年全球汽车零部件排名中,十年内前两名到前九名的Tier 1位次在不断变化,然而博世一直占据第一名的位置。贡玺认为这跟其能做底层的芯片很有关系。“博世的汽车电子事业部,不仅要负责审核所有进入博世供应链的器件的可靠性,另外还会自研芯片。”

图片来源:博世

此外,包括标准体系、测试平台的不健全,技术能力研发不足,关键产品缺乏应用,车规工艺缺乏积累,生态建设不足等方面,都是汽车芯片国产化所面临的阻碍。进一步来说,这些也是制约汽车芯片发展或者汽车产品走出去的重要环节。

芯片国产化跑出“加速度”

可以看到,目前中国在整个新能源汽车市场已经处于领先地位,但是也面临着芯片产业链国产化进一步迭代升级的问题,并且这个问题在短期内难以一蹴而就。

正如贡玺所言,“汽车电子只要是半导体,它的国产化渗透速率和时间轴以及夹杂政治之间的因素,这个时间轴拉得更长,可能是一个未来10年到20年汽车产业的逻辑。”

但是同样可以看到的是,虽然国内较美日欧等半导体强国仍有较大差距,随着国内新能源汽车行业发展蒸蒸日上,本土芯片也在跑出“加速度”。

徐尔曼指出,目前国产汽车芯片应用围绕智能驾驶和智能座舱计算芯片和增量传感器芯片、电源芯片等,实现了较大的突破,整体的国产化率从过去不到5%,现在上升到10%左右。

杰发科技首席技术官李文雄也表示,中国汽车芯片企业正在慢慢缩短与传统国际大厂的差距。最早英伟达、高通的芯片基本上垄断了95%以上的市场,目前国内的华为、地平线J2、J3和J5芯片、黑芝麻A1000芯片都开始走向市场,甚至打入全球OEM和Tier1供应商体系。

包括上文提及的功率器件,是国产化替代进程较快的领域,根据贡玺给出的数据,硅基IGBT已经达到30%左右的国产化率。2023年上半年,比亚迪半导体排名第一名,180万辆车中约有100-110万辆使用自家IGBT模块,后面依次是英飞凌、中车时代等,前十名里面有一半以上是中国的公司。

特别是以碳化硅为代表的第三代半导体,得益于新能源汽车的爆发性增长,车企越来越多地使用碳化硅器件,但全球的产业链尚未成熟,对于中国来讲,在这个高速发展的市场驱动下,有望在碳化硅领域出现弯道超车的机会。“电池电压越来越高,那么下一代核心技术是什么?碳化硅+800V电压平台。”广东芯粤能半导体有限公司副总裁相奇直言。

此外,像是模拟芯片,受制程迭代推进影响较小,迭代速度没有那么快,在这个环境下,也是国产芯片的机会。

图片来源:博世

总体上,芯片赋能汽车已成为决定汽车生产的关键因素。汽车行业电动化、智能化、网联化的发展趋势是非常确定的,国产替代的大趋势也是不可逆的。主机厂、Tier 1对芯片供应商的实力、产品质量的表现,也已经过了“放水养鱼的阶段”,要求越来越高。同时,供应保障、完整的产品覆盖能力,以及灵活性服务、定制化开发、系统级理解,也都是芯片供应商走得更远的关键因素。

站在巨大的行业发展红利面前,李兆麟建议,国产汽车芯片一是要加强基础能力建设;二是要从国家顶层设计和行业两方面制定标准;三是要解决应用的问题,构建中国开源开放的汽车应用环境。

相奇也呼吁,现阶段出现了非常好的机会进行较快的国产替代,主机厂和产业链供应商要协同合作,把产业链做起来。国产芯片只有规模上车,才有机会迭代升级。

“最大的汽车市场在中国,最快速的技术创新和变革的引擎在中国,成长最快的下游客户也在中国。中国的芯片厂商立足于中国这样一个创新的土壤,最有优势能够去和下游合作伙伴紧密配合,共同面向未来做一些自主定义、自主创新的产品。这可能才是面对市场竞争最终的解决办法。”纳芯微电子创始人、董事长、CEO王升杨乐观谈到。