参与调研企业的基本信息

首先,从参与调研企业的地域分布(图1)来看,90%的企业来自中国大陆,5%的企业来自欧美,来自中国香港地区和台湾地区的企业占比均为2%,亚太其它地区企业占比为1%。整体仍以中国大陆企业为主。

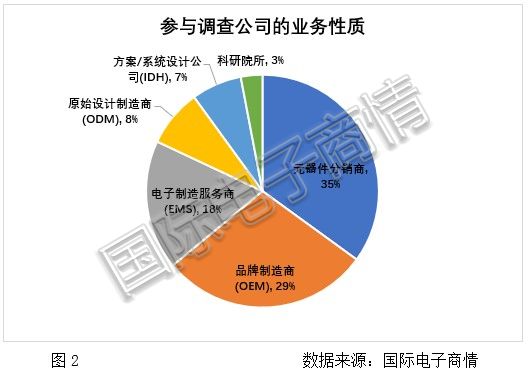

从参与调研企业的业务性质分类(图2)来看,电子元器件分销商占比35%,品牌制造商(OEM)占比29%,电子制造服务商(EMS)占比18%,原始设计制造商(ODM)占比8%,方案系统设计公司(IDH)7%以及科研院所占3%。

综合以上数据,90%的参与者为代理商/分销商和终端制造厂商,符合此次元器件采购变化趋势调研的初衷。

Q2元器件采购变化情况

在半导体行业低迷、贸易摩擦和新冠疫情的多重打击下,2020年Q2来自需求端的影响远大于供给端。

在需求端,特别是3-4月,随着疫情在欧美、东南亚等海外市场爆发,服装、纺织、玩具、消费电子等多个行业受到重创,直接冲击了终端制造业对中上游的采购需求。

供给端(主要指海外)同样受到复工率低、工厂停产/减产的影响,芯片和元器件价格出现波动,交期不断拉长。

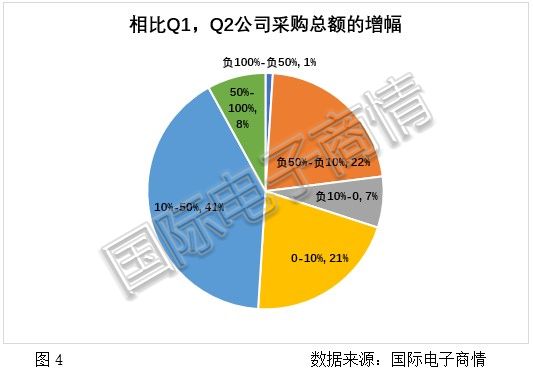

有现货库存的代理商和分销商,十分受益这一波行情,尤其是Q1,很多终端客户因看不明朗未来的供货趋势而提前大量下单囤货,让元器件市场出现了短暂的“盛景”,而这一“盛景”在Q2明显减退,少数企业Q2业绩甚至出现腰斩,从图4企业采购金额的增长变化(29%的企业出现采购额负增长0%-50%)情况可见一斑。

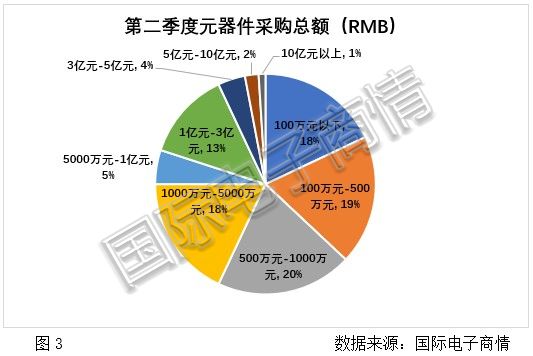

根据调研结果(图3),Q2采购金额最大占比的是500万元-1000万元(20%),其次是100万元-500万元(19%),100万元以下和1000万元-5000万元的分别占18%,5000万元-1亿元占比5%,1亿元到3亿元占比13%,3亿元以上的采购额加起来共计7%。

综合来看,5000万元以下的采购金额,共计75%,一来说明分销商和终端制造厂商在Q2受到大环境影响较大,采购额度并不令人惊喜;二来跟参与调研企业的规模有关,可能中小规模的企业居多。因此,不以此作为评判Q2整体采购金额是否理想的完整依据。

上图中《国际电子商情》特别设置了Q2和Q1采购金额对比项,首先来看负增长的情况,30%的企业采购额出现负增长,其中采购额减少10%至50%的企业占比最大,达22%,减少0%至10%的企业占比7%,减少50%至100%的比例较小,仅1%。

再来看采购额正增长的情况, 70%的企业采购额出现正增长,其中,增加10%到50%是最为普遍的现象,高达41%,增加0%-10%的企业也达到21%,而增长50%-100%的企业仍有8%。综合说明Q2终端制造业及分销业务进展较为平稳。

为何仍有70%的分销商和终端制造企业采购额明显增加?主要是因为中国疫情得到完全控制,产业链上下游全面复工复产,国家出台新政策拉动消费力升级,以国内业务为主导的企业,业绩出现增长乃情理之中,还一部分企业受益于全球防疫物资紧缺的机遇,如额温枪、测温仪、呼吸机等,其对上游元器件的采购额出现了历史性新高。

除此,元器件供应在Q2中国疫情得到缓解后有了很大改善,3月初中国复工率已经实现70%以上,很多国际半导体厂商的产能也开始向中国大陆倾斜,中国的封装制造产能全线开满,以满足客户的需求。这在很大程度上缓解了采购端“一货难求”的危机,促进了采购额的正向增长。

公司面临的主要挑战和对策

Q2调研企业主要面临的挑战来自多个方面,前五大挑战依次是:(1)终端需求疲软;(2)原厂缺货涨价,供货不稳定;(3)原厂产能开出不足;(4)没有建立安全库存;(5)国际物流交通受阻。(见图5)

首先,最大的挑战来自需求端的疲软。欧美是全球非常重要的消费市场,随着疫情蔓延到这些国家,服装、纺织、玩具、电子等产品销路受阻,客户订单陆续取消,迫使一些刚刚复工的中国制造业受到二次冲击,不得不再次停工休假或减产,少数企业还出现了倒闭。

其次,Q2原厂开工不足主要出现在东南亚国家。3月中旬开始,疫情开始席卷制造业同样密集的东南亚国家,很多国际半导体大厂如TI、ADI、Intel、NXP、Infenon等的后端封测厂聚集于此,不得不受到冲击,由此带来的芯片/元器件缺货涨价、交期拉长成为常态。

不过客观来看,因Q2需求端也陷入低迷,供需矛盾相比Q1得到了缓和,除了医疗设备所需的元器件之外,其它元器件的缺货涨价程度已不及Q1明显。除此,很多受访企业表示,因疫情突发,企业对安全库存建立的诉求愈发强烈,同时,因疫情造成的国际物流受阻、报关流程增加等也成为了严重阻碍。

如何应对?(图6)首先,针对来自供应端的“缺货涨价、交期拉长”的挑战,让相关企业在应对策略上朝着“寻找替代物料”“采用多品牌、多供应商策略”“加强供应商关系”等方向倾斜。

与此同时,很多厂商表示,通过交易平台数据加强对客户需求的判断力、替换有综合实力的分销商、选择生产资源好的供应商、建立安全库存等,都是企业必须随时具备的硬实力。

通过这次疫情,很多分销商和终端制造厂商深知“鸡蛋放在一个篮子里”的危害性,多供应商策略成为它们新的共识。

Q2紧缺元器件类别及厂商

受半导体原厂产能开出有限的影响,Q2部分元器件延续了Q1缺货和涨价的趋势,但也有明显的不同。

根据Q1调查结果,元器件缺货/涨价幅度及交期ToP5依次是:MLCC(26%)、芯片电阻(18%)、存储器(12%)、MCU(9%)、红外温度传感器和MOSFET(7%)。

相比之下,(图7)Q2紧缺元器件/涨价幅度及交期TOP5依次是:MCU(19%)、MLCC(17%)、功率器件(17%)、芯片电阻(14%)和存储(10%)。

与Q1相比,Q2最大的差别是,用于额温枪、测温仪的红外温度传感器产品紧缺程度已明显得到缓解,但因呼吸机需求量大增,MCU的需求量水涨船高,成为Q2最为紧缺的产品。MLCC、功率器件、芯片电阻及存储等的紧缺,主要受到马拉西亚、新加坡、菲律宾、越南、泰国等东南亚国家“封国”“封城”的影响,村田、太诱、TDK、三星电机等被动元器件厂商,以及TI、ADI、NXP、Onsemi、Infenion等功率器件厂商的产能无法开足所致。

值得一提的是,在Q1并未紧缺的功率器件产品,在Q2的紧缺程度突然上升到第三位,主要是因为受疫情影响,包括Infineon、ST、TI、NXP、Onsemi、ADI、Renesas等在内的功率器件IDM原厂,不得不暂停在东南亚国家的制造和封测进程,导致部分产品交期高达24周到30周。

据《国际电子商情》了解,功率器件虽然缺货但价格涨幅并未到警戒线,原因在于终端需求也同步下滑,缓冲了紧缺程度和价格涨幅。不过,截至6月底,这些国家疫情已得到明显控制,产能已逐渐恢复。

Q2营收增长及2020年反弹趋势

从Q2分销商和终端制造厂商的营收增长情况(图9)来看,57%的企业出现正增长,其中18%的企业表示Q2营收增长0%-10%,36%的企业表示Q2营收增长10%-50%,3%的企业表示Q2营收增长50%-100%。

综合而言,超过半数的企业营收呈正增长,依然是很乐观的现象,这主要得益于中国市场是全球最大的半导体制造和消费市场,中国疫情得到控制、产业链企业迅速复工复产,是企业营收最有力的保障。

另外43%的企业营收出现负增长,其中负增长0%-10%的企业占比17%,负增长10%-50%的企业占比23%,负增长50%-100%的企业占比3%。

这部分企业营收出现负增长,主要是因为它们以海外订单为主,叠加关税增加的影响,这部分企业面临较大挑战,甚至面临生存危机。

对分销商来说,在客户订单减少和国际半导体原厂拿货渠道封闭、交期延长的夹击之下,现金流也开始出现问题。因此,从Q2开始,很多分销商开始跟国产半导体原厂寻求合作,试图在国产替代方面寻找一些商机。

先前,业界将2020年疫情后半导体行业的反弹轨迹用四种曲线来描述(图10),一是V型(7%),指快速触底后反弹;二是L型(30%),指下滑后长期处于低迷状态;三是U型(34%),指是先下滑,度过一段低迷期后再反弹;最后是W型(29%),波浪式反弹。

除了V型反弹这种极端的趋势占比7%之外,后面三种曲线占比相差无几,这方向说明,业界对未来半导体产业的走势仍无明确把握。

截至7月初,全球疫情确诊人数已经超过1280万例,印尼、巴西等国家的疫情愈演愈烈进入高峰期,外加国际贸易形势变幻莫测,关税贸易政策风云多变,部分国家对他国巨头企业实施半导体禁运制裁等,都在一定程度上影响整个行业的走势。可见,2020年全年半导体行业走势,还难以在Q2看得清楚,智能静观其变。