虽然现在谈芯片缺货很让人困惑,但这的确是车厂高管说出来的。

马鲁蒂铃木印度公司(MSIL)的高管表示,半导体短缺仍对生产造成影响( semiconductor shortages still impacted production),但影响程度较小,该公司预计今年将有进一步改善,但供应仍无法达到正常水平。

“产量增长了 19%,达到历史最高水平(2023 财年)。我们的销售额与两百万只差一点点。我们的营业额和利润均创历史新高。半导体短缺仍然影响生产,但影响较小。我预计今年会有进一步的改善,但供应仍达不到正常水平。公司在日本铃木的积极支持下,一直致力于加强其产品组合,以满足不断变化的市场形势。”MSIL 董事长 RC Bhargava 在公司年度报告中表示。

回顾:芯片短缺如何毁了汽车产业

COVID-19 大流行对半导体芯片的供应产生了重大影响,导致汽车行业和全球经济中断。但截至2023年年中,情况有所好转,行业调整至新常态。根据标普全球移动的分析,尽管仍然存在一些例外情况,但严重影响 2021 年和 2022 年汽车生产的半导体短缺已经变得不那么明显。

2021年,由于缺乏半导体芯片,全球轻型汽车产量损失超过950万辆。2021 年第三季度受到的影响最大,预计销量损失 350 万台。2022 年,另有 300 万台受到影响。然而,在 2023 年上半年,损失直接与全球半导体短缺量减少至约 524,000 颗。由于芯片可用性更加可预测,汽车制造商已经能够调整其生产计划。

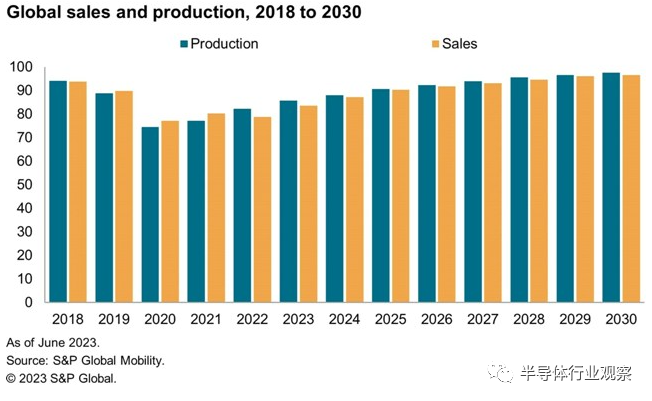

标准普尔全球流动性的分析显示,尽管情况有所改善,但汽车行业在疫情爆发前预计实现全球汽车产量 1 亿辆的势头已倒退了十年。

在大流行之前,半导体供应链的挑战是间歇性的,主要影响特定的组件类型或个别供应商。然而,大流行期间,各种供应商和组件类型普遍出现短缺,包括微控制器单元 (MCU) 和基于成熟工艺节点产能的模拟。虽然汽车行业现在已经适应了供应紧张的情况,但识别这种限制仍然具有挑战性,这使得供应中断变得不那么明显,但仍然是一个潜在的风险。

由于信息娱乐、高级安全和自动驾驶系统的复杂性不断增加,汽车应用对半导体的需求持续增加。S&P Global Mobility 高级首席分析师 Phil Amsrud 估计,汽车中安装的半导体价值将从 2020 年的平均每辆汽车 500 美元上升到 2028 年的每辆汽车 1,400 美元。汽车半导体需求正在上升,而其他行业的需求也在增长手机、PC等设备正在降温。一些芯片制造商已经重新调整产能以满足汽车需求,但必须注意的是,由于不同的资质水平和要求,并非所有消费电子产品中使用的芯片都适合汽车级应用。

虽然半导体危机已基本解决,但芯片供应形势仍存在一定的不确定性。对某些芯片类型的需求继续超过供应,该行业仍然容易受到进一步破坏的影响。由于消费电子行业需求反弹以及汽车中半导体使用量的增加,半导体供应链面临压力。成熟工艺节点生产能力的缺乏和地缘政治贸易风险(例如半导体材料的出口限制)加剧了持续的挑战。

汽车电子产品的整合,域控制器和中央计算机取代电子控制单元(ECU),推动了对汽车半导体的需求。尽管这种整合允许使用更先进的片上系统(SoC)和离散存储器(受益于先进工艺节点的投资),但它并没有减少半导体的总数。模拟、分立和功率元件仍然需要成熟的工艺节点并且投资较少。

在芯片危机期间经历了产量下降和利润增加之后,汽车行业的制造能力方法可能会发生变化。汽车制造商有机会获得更高的定价,减少对激励措施的依赖,并将芯片分配给利润率更高的产品。未来,不同汽车厂商如何分配芯片供应将成为重要考虑因素。

与大流行前的预期相比,半导体危机和其他外部影响已将汽车行业的增长轨迹扰乱了大约十年。预计到 2022 年,全球销量和产量将超过 1 亿辆,但目前预计要到 2030 年之后才能实现这一里程碑。2018 年,全球轻型汽车销量达到 9380 万辆,但受到 2019 年销量下降和新冠疫情等因素的影响,大疫情导致2020年产量大幅下降。虽然生产和销售正在改善,但2020年至2022年的生产和销售损失无法完全恢复。预计销量要到 2027 年才能超过 1 亿台,产量预计要到 2028 年才能超过 9400 万台。

到2023年中期,半导体供应不再是汽车生产的主要限制因素。虽然供应链的某些部分仍然构成威胁,但它们似乎更具偶发性,而不是系统性的。地缘政治风险,例如亚太地区的晶圆和封装产能以及美国与中国大陆之间的贸易紧张局势,仍可能影响半导体供应。然而,该行业正在努力增加其他地区的产能,包括日本、欧洲和北美。

从疫情期间半导体短缺中吸取的教训,尤其是成熟和先进工艺节点之间的长期平衡,对于汽车行业至关重要。电气化和自动驾驶的趋势将影响车辆架构以及所使用的半导体的组合和数量。尽管该行业度过了半导体危机,但挑战和不确定性仍然存在,需要进一步调整和投资来应对不断变化的形势。