受消费电子需求的持续疲软影响,大多数半导体厂商都忙着降价去库存、裁员砍产能。 不过,在消费类电子刮起寒风之时,半导体行业的另一处赛道——车用芯片,却依旧火热。 汽车芯片巨头不仅业绩亮眼,并且在汽车电气化、智能化释放的长期利好下,掀起了扩产、并购潮。

汽车芯片巨头,业绩亮眼

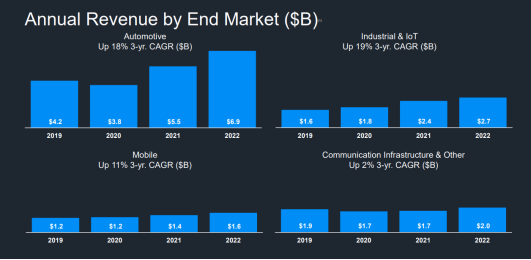

汽车芯片巨头受益于汽车业务的高歌猛进,整体业绩颇为亮眼。 恩智浦在过去的2022年实现了创纪录的收入,总营收同比增长 19%;英飞凌2023Q1财季营收同比增长25%,营业利润率提升5.3个百分点,并称汽车业务产品在2023财年的产能已全部预订完毕;瑞萨电子营收破1.5万亿日元大关,总营收、营业利润率、净利润等多个项目都创下了历史新高。 恩智浦:汽车业务增速领跑 车用芯片是恩智浦最主要的业务线,占比过半。终端市场上,恩智浦最新2022Q4财季报告显示,汽车业务营收18.1亿美元,同比增长17%,增速远远领跑于移动业务(9%)、通信基础设施及其他收入(8%)、工业和物联网业务(-8%)。

恩智浦各应用领域收入情况,图源:恩智浦官网

即便放眼2022财年,汽车业务表现也相当抢眼。根据恩智浦披露的财务数据,2022财年,终端市场上,汽车业务实现69亿营收,同比增长25%,增速依旧领跑于通信基础设施及其他收入(18%)、移动业务(14.3%)、工业和物联网业务(12.5%)。 而恩智浦在汽车领域的收入增长动力来自 77GHz毫米波雷达、电源管理解决方案、逆变器以及其他电车控制器。 至于2023年全年的汽车芯片业务,恩智浦表示依旧乐观,因为全球汽车销量预计增长 3.5%,电车渗透率会继续增长。与此同时,恩智浦获得了更多的供应,可能到 2023 年底,供应短缺的问题会大部分缓解。 英飞凌:汽车部门2023年产能已全部售罄 作为功率半导体全球市占率第一的企业,英飞凌实现营收142.18亿欧元,同比增长29%;其中,汽车业务贡献了最大、45%的营收,比重相较去年扩大1%。

英飞凌各应用领域收入情况,图源:英飞凌官网

英飞凌将2022财年的业绩增长主要归于汽车电气化、先进驾驶辅助系统及可再生能源的需求、数据中心和lot增长。 英飞凌最新2023Q1财季报告显示,即便汽车产品产生的收入环比下降 3% 至 18.7 亿欧元,但与去年同期相比,汽车收入依旧强势增长了 35%。 因此,即便智能手机、电脑和数据中心需求疲软,在汽车和工业芯片的强劲销售下,英飞凌2023财年第一财季盈利和营收均实现增长。 此外,英飞凌表示,随着电动汽车和辅助驾驶技术不断发展,客户现在更愿意签署产能预留协议或签署长单以确保半导体供应。而2023财年,英飞凌汽车业务产品的产能已全部预订完毕。 瑞萨电子:营收双增 汽车业务是瑞萨电子的传统强项。2022瑞萨电子年营收和利润实现了双增长,其中销售额为15027亿日元,同比增长超50%,营业利润为5594亿日元,同比增长2628亿日元。 至于取得亮眼成绩的原因,瑞萨电子归功于收购戴乐格半导体(专注电源控制集成电路)以及汽车和基础设施领域的强劲销售。从第四季度的业绩来看,主要是MCU和SoC(片上系统)的增长拉动汽车行业的销售额环比增长了7.5% 对于2023年第一季度的预测,瑞萨认为,在汽车业务方面,以40nm工艺微控制器为中心的强劲需求将持续。 德州仪器:汽车市场是疲软市场中唯一例外 德州仪器2022年第四季度营收 46.7 亿美元,环比下降 11%,同比下降 3%。其中,工业业务领域的营收下降10%,通讯设备和企业系统业务下降20%,不过,汽车领域是他们表现最好的市场,销售额同比保持增长。汽车业务占德州仪器总营收的1/4。德州仪器认为,除汽车以外的终端市场将继续下行,客户正努力减少库存。 亚德诺半导体:汽车部门业绩创新高 在最新的2023Q1财季中,汽车业务给ADI贡献了22%的收入,达到7.18亿美元,创下了营收新高,并且29%的营收增速高于工业、通信、消费等部门。

亚德诺各应用领域收入情况,图源:亚德诺官网

在汽车和工业业务的驱动下,亚德诺半导体2023Q1业绩继续创下新高,同比增长21%。亚德诺半导体首席执行官 Vincent Roche 表示,尽管存在宏观不确定性,但在自动化和电气化等长期增长领域持续增长势头的推动下,亚德诺半导的工业和汽车市场的需求仍然保持弹性。 意法半导体:营收大增得益于汽车业务需求强劲 汽车所在的ADG事业部收入占意法半导体总收入的37%。意法半导体2022 全年营收大增 26.4%,达到 161.3 亿美元,其中就得益于汽车和工业市场的强劲需求。据意法半导体披露的财务信息,2022年汽车产品和分立器件产品部(ADG)营业利润增长 117.9%,总计 4.702 亿美元,营业利润率 27.7%。

汽车芯片巨头,掀起扩产潮

与消费类电子库存高企形成鲜明对比,车用芯片供应短缺得到缓解却依旧没能满足市场需求。 恩智浦就表示,整个 2022 年,汽车和核心市场的需求强劲,超过了公司的供应能力。此外,瑞萨电子在2月也表示,车用产品库存仍低于公司目标水平,下季目标是将供应量提高到略高于预期需求。 在现有产能不足以及对新财年汽车业务的乐观指引下,车芯巨头掀起扩产潮。刚刚过去的2月,德州仪器和英飞凌就前后脚宣布将投资新建12英寸晶圆厂。 英飞凌:获建德国12英寸晶圆厂 今年2月16日,英飞凌宣布已获准在德国德累斯顿建设一座价值50亿欧元(约合53.5亿美元)的芯片工厂,这是英飞凌史上最大单笔投资,将创造大约1000个高门槛工作岗位,该项目计划于2026年投产。 据悉,该工厂将生产功率半导体和模拟/混合信号组件,产品主要应用于汽车和工业应用,例如汽车电机控制单元、节能充电系统等。 此外,英飞凌2月21日宣布,将斥资超20亿欧元,在马来西亚居林工厂建造第三个厂区用于生产碳化硅和氮化镓功率半导体产品。 据悉,这两种化合物半导体通常用于风力涡轮机、太阳能发电系统、电动汽车和充电基础设施,以提高能源效率。新厂区将于今年6月开始施工,在2024年夏季进行设备安装,首批晶圆将于2024年下半年开始出货。 德州仪器:计划在美建第二座12英寸晶圆厂 2 月 16 日,德州仪器宣布计划在美国犹他州李海(Lehi)建造第二座12英寸半导体晶圆制造厂。该工厂紧邻德州仪器位于该地区的现有 12 英寸晶圆制造厂LFAB,建成后,这两个工厂将合为一个晶圆制造厂进行运营。 据悉,新工厂预计将于2023年下半年开始建造,最早于2026年投产,建成后每天将制造数千万颗模拟和嵌入式处理芯片,广泛应用于全球市场的各类电子产品领域。 即将接棒德州仪器总裁及首席执行官的现任执行副总裁及首席运营官Haviv Ilan表示:“电子产品、尤其是工业和汽车市场的半导体需求预计将在未来持续增长,现在正是我们进一步扩大自有制造能力的最佳时机。” 瑞萨电子:考虑扩大日本以外地区的芯片产能 同样是在2月16日,瑞萨电子表示,为降低未来对车厂和其他重要客户的供应链中断风险,考虑扩大日本以外地区的芯片产能。 瑞萨CEO柴田英利在接受采访时说,在日本建造和营运新厂上面临着一些挑战,包括相对高的水电成本、地震和人才有限。拥有许多选项总是比较好,不只是在日本,而是各个地区。 意法半导体:2023资本开支主要用于扩产能 意法半导体2023年资本支出预计约40.0亿美元,主要用于提高12寸晶圆产能,以及碳化硅芯片和衬底的产能。

并购,围绕车用芯片赛道展开

从长远看,汽车电气化、智能化释放的增长潜能巨大,促使半导体产业围绕车用芯片赛道开展新一轮并购整合。 英飞凌收购GaN Systems 3月3日,英飞凌和氮化镓系统公司(GaN Systems)联合宣布,双方已经签署最终协议,英飞凌将斥资8.3亿美元收购GaN Systems。 据悉,GaN Systems是一家专注于提供基于GaN的功率转换解决方案的公司,总部位于加拿大渥太华,拥有200多名员工。 氮化镓属于第三代半导体材料,功率密度更大、效率更高而尺寸更小,能在高频开关应用中能够发挥重要作用。因此,氮化镓连同硅和碳化硅一起,配合混合反激(Hybrid Flyback)和多级实施等新型拓扑结构,正逐渐成为制造功率半导体的关键材料。 英飞凌科技首席执行官 Jochen Hanebeck 表示,此次收购将进一步增强英飞凌在功率系统领域的领导地位,使英飞凌成为同时拥有硅、碳化硅和氮化镓三种主要功率半导体技术的公司。 安森美正式接手格芯一座12英寸晶圆厂 2月11日,安森美正式收购了格芯位于美国纽约州的12英寸晶圆厂。据安森美总裁Hassane El-Khoury介绍,该工厂将生产电动汽车、电动汽车充电和能源基础设施的芯片。 根据双方协议,安森美可以在几年内增加其在该晶圆厂的12英寸晶圆产量,也允许格芯将其诸多技术转移到该公司的其他三个大规模12英寸晶圆工厂,包括技术转让和开发协议以及技术许可协议等。 这项收购使得安森美获得了诸多世界一流、经验丰富的12英寸制造技术和开发团队,使安森美晶圆工艺从8英寸转变为12英寸。通过此次收购,安森美还将获得先进的CMOS技术,包括45纳米和65纳米技术节点。 豪威集团收购芯力特 3月7日,湖南芯力特电子科技有限公司在其官网公告,已经正式加入豪威集团。 在汽车应用领域,芯力特率先推出5V/3.3V CAN/CAN FD总线接口系列芯片、LIN总线接口系列芯片,系列齐全,成为国内首家同时拥有CAN、LIN收发器芯片的模拟IC厂商。 据悉,豪威集团此前也积极布局汽车电子相关产品领域,目前可提供面向自动驾驶、智能座舱等场景的产品。收购芯力特后,可以进一步扩大豪威集团在汽车半导体产品上的版图。 NI收购德国SET GmbH 3月6日,NI宣布收购 SET GmbH(简称“SET”)。SET主要致力于航空航天和国防测试系统开发,是功率半导体可靠性测试领域的创新者。 据悉,未来NI和SET将共同缩短关键的、高度差异化的解决方案的上市时间,并以碳化硅(SiC)和氮化镓(GaN)等功率电子材料为切入点,加速从半导体到汽车的供应链融合。 对于此次收购,NI表示将扩大它在汽车功率半导体可靠性系统中的机会,这是一个高增长的投资领域。 NI执行副总裁兼事业部总经理Ritu Favre表示,“汽车供应链正在经历一场变革,原始设备制造商(OEM)和半导体厂商都在新技术领域迅速创新。对于这些新技术在新型电动汽车中的表现能进行充分预测并说明的能力对于产品最终性能和安全性至关重要。”

写在最后

汽车电气化、智能化带来的增长潜能会有多大?答案可能远远超乎我们当下的想象。 一方面,汽车电气化、智能化的进程尚未完成,用在汽车上的芯片正变得越来越多。一组数据显示,截至2021年,每辆汽车平均需要消耗约1200个芯片,是2010年用量的两倍,而这个数字只会进一步增加。 此外,制造商正纷纷加速布局自动化生产,生产汽车的平台也需要更多的半导体。 另一方面,未来电动车的大规模普及也刺激更多的车用芯片供应。举个例子,此前马斯克就表示,到2030年特斯拉将实现年产2000万辆电动汽车(2022年的年产量仅为约130万辆)。 这意味着特斯拉每年需要消耗的半导体数量将从70万片12英寸晶圆跃升至800万片。 产业变革之际,并购可以帮助企业快速抢占新市场。资本在这方面动作迅捷。除了此前就在汽车业务赛道扎根的汽车芯片巨头,据芯师爷观察,其他芯片设计企业,甚至是汽车制造厂商也已加入了这场并购热潮。 可以预见,车用芯片赛道的并购潮才刚刚拉开帷幕。