近期日本与韩国之间的半导体争端愈演愈烈。日本对韩出口管制,韩国厂商大佬又纷纷赶往日本紧急磋商,三星电子又转向比利时采购半导体材料…… 身为吃瓜群众,这瓜都快吃不完了,吃不完瓜,咱们就来探探怎么吃这个瓜。深度分析一下,半导体产业中的哪一环,让日本直接掐住韩国的喉咙。

在7月9日于日内瓦召开的世界贸易组织(WTO)货物贸易理事会会议上,韩国要求日本撤回针对韩国实施的加强半导体材料出口管控措施。此前,日本经济产业省宣布,将对出口韩国的半导体材料加强审查与管控,并将韩国排除在贸易“白色清单”之外。两国都是全球半导体产业价值链的深度参与者,这一摩擦不仅会冲击全球半导体产业,也使得原本就因劳工、“慰安妇” 等问题异常紧张的韩日关系雪上加霜。

半导体材料在其中是何种角色?日本半导体材料又有多猛?

日本的机遇与快速追赶

半导体材料是一种存在在导体与非导体之间的一种特殊物质,它的电阻率相对较低。经过对半导体材料的加工可以制作出发光二极管、晶体管、集成电路以及电子管等,对通讯、计算机、网络等众多行业的发展起着决定性作用。

上世纪40—50年代晶体管和集成电路先后在美国诞生。二战后美苏冷战,美国为应付苏联威胁的战略需要,对日本半导体产业提供慷慨援助。而美国对日本 “技术慷慨” 的另一原因是当时美国根本没将日本当成竞争对手,日本半导体产业也得以迅速发展。

在那个时期,日本工程师被允许频繁参加国际会议和访问美国公司,甚至能相对自由地接触到美国半导体生产现场,而中国的半导体事业却一直受到美国管控出口产品的阻碍。与此同时,美苏冷战格局使日本得以趁美国忙于对苏军备竞赛而疏于发展民生技术之际,成功地从美国持续引入先进技术,并凭借开发众多民生产品夺得了对美半导体竞争优势。

二战后,日本开始接触到美国有机硅产业,东芝、信越化学和岛津三个公司分别开始进行有机硅工业化技术的开发工作。1952 年,信越化学公司采取粉末触体搅伴式直接法完成了单体模型试验,有机硅产品开始投入市场,日本有机硅产业开始发展了。

日本信越化学是全球最大的硅圆片制造企业,能够制造出99.999999999%的纯度与均匀的结晶构造的单晶硅,技术在全世界处于领先水平。它的发展历程能一定程度上反映出日本半导体材料的发展过程:

1953 年信越化学便获得了专利权持有者—美国通用电气公司(GE)的 “专门技术” 使用权, 同时又拿到了日本通产省的硅橡胶工业化补助金, 在1957 年和 DC 公司签定了相关产品的专利使用权协议, 1960 年开始正式生产高纯度硅、醋酸乙烯单体、聚乙烯醇,有机硅系列业务开始进入正轨。

借助于政府的工业化补助金,公司大力开展研发工作,独自开发了诸如新型结构的聚氨醋用匀泡剂、加成型液体硅橡胶等新硅橡胶产品,提升了公司市场份额。

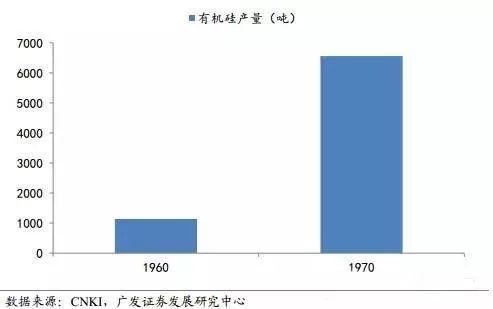

1960 年 3 月信越化学公司的有机硅产品销售额首次突破一亿日元大关。此后,信越化学公司的有机硅单体产量,仅次于美国的 GE、 DC 和 UC 三大公司,跃居世界第四位。依靠信越化学的高速发展,1960-1970 年日本有机硅产量增长接近 6 倍,在这一阶段日本有机硅也完成了从弱到强的阶段。

日本有机硅产量 1960-1970(来源:CNKI)

1967年美国DC、GE 公司在有机硅单体合成及水解方面的专利在日本相继失效,美国公司又于1967、 1971年分别与东丽和东芝公司合办了东丽有机硅公司和东芝有机硅公司,该两家公司与信越化学形成了三足鼎立的局势。信越化学作为 “国产技术” 的代表,采取了多项措施稳固了国产有机硅的地位,使信越化学在与美国企业的竞争中逐渐取得优势。

这一阶段日本的有机硅产业同样处于持续的高速发展阶段, 1970-1986 年日本有机硅产量从约 6000 吨增长至超 60000 吨,产量增长超过 10 倍。日本有机硅完成了对美国的反超,同时,1979年日本有机硅产品输入36亿日元,输出37亿日元,日本也完成了从有机硅输入国到输出国的转变。

日本硅片产量增长图(来源:CNKI)

信越公司共设有七家研发中心:有机硅电子材料研究中心、先进功能材料研究中心、磁性材料研究中心、新型功能材料研究中心、半导体材料研究中心、特种化工材料研究中心和 PVC 研究中心。

在日本政府在行业发展前期给予的多种优惠政策及补贴外,通产省 1989 年再次制定了投资160亿日元的“硅类高分子材料研究开发基本计划”,计划分三期,目的为确定有机硅单体及聚合物的合成及加工技术,这一计划再次为以信越化学为首的有机硅生产企业提供了资金和技术的大力支持。在这些资金和技术的支持下,信越化学在不断的研发下,一步步地发展壮大成了世界最大的半导体材料制造商。

后期日本为制造大规模乃至超大规模集成电路,需要包括芯片制造工艺及设备、原材料等在内的成百上千种技术,需要众多不同专业的技术围绕制造 IC 这个核心相互衔接和融合,构成高效的半导体全产业链。日本依靠长期推进工业化的雄厚技术积累,不仅迅速发展起属于自己的IC生产基地,而且迅速扶持培育出“尼康”“佳能”等制造光刻机等IC生产设备的企业,从而形成了独立自主、相互衔接的包括“材料—晶圆—设备—制造—封装测试—应用” 等环节的全产业链。

现状

90年代信越化学的有机硅业务在国际竞争中已建立了绝对优势地位,开始进行国际化扩张,分别在台湾、美国、新加坡、荷兰建立了分公司与工厂。并不断探索新的业务线,1998年开始光刻胶的企业化、2007年开发RoHS限制对应光隔离器并共同开发了凸版印刷和最尖端光刻掩膜版、 2008年开发世界最大级别的永久磁铁式磁电路。2015年 6月宣布将与中国最大的光纤生产企业合资成立公司,投资 125 亿日元(约合人民币 6.25 亿元)在湖北省建设光纤材料“光纤预制棒”的生产厂。

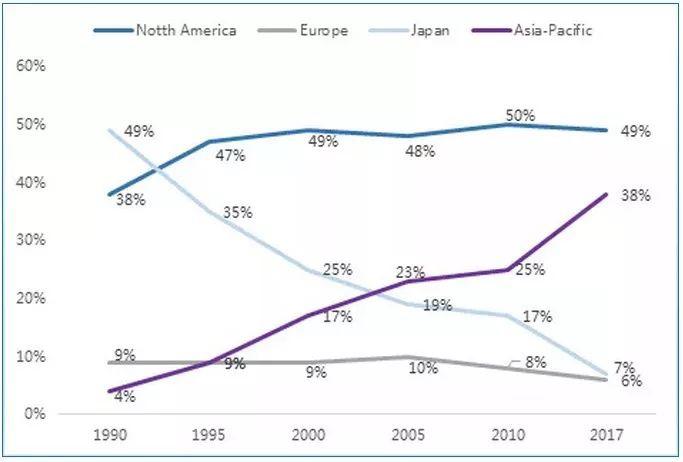

而现在一股主流的声音似乎都在唱衰日本半导体产业,一份IC Insights 发布的半导体产业统计报告中显示,日本的半导体市场影响力和份额自1990年以来,发生了明显的变化。到2017年,其IC市场份额(不包括 Foundry)只有7%,与90年代的辉煌相比,日本的半导体行业看似进入了萧条期。

日本在全球半导体市场份额逐年走低(来源:IC Insights)

Gartner也发布了一份 2017 年全球半导体市场初步统计报告,数据显示,在排名前 10 的企业中,只有一家东芝(Toshiba)来自日本,且排名第8。

2017 全球前十大半导体企业(来源:Gartner)

似乎从表面上看,日本半导体行业似乎日薄西山,其实不然,只是从“台前”到“幕后”。半导体行业产业链极其复杂,包括上游的材料、设备、EDA 软件,中游的设计、制造,以及下游的封测等。半导体是个技术密集型产业,得核心技术者得天下,而越往上游,核心技术越密集、越高端,特别是在半导体材料和设备领域,日本企业在全球保持绝对优势。

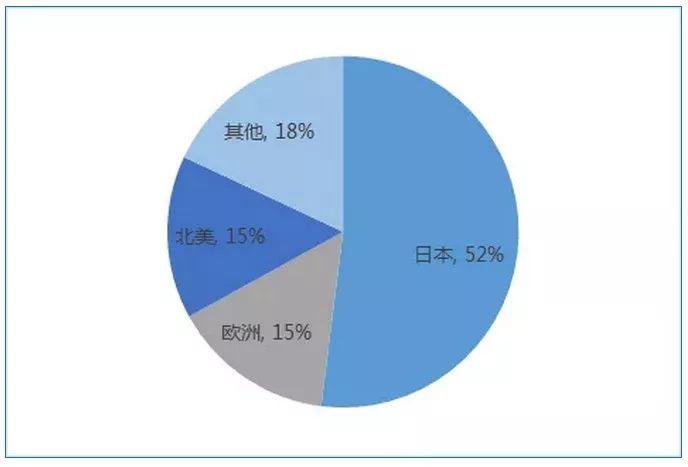

全球半导体材料生产份额(来源:公开资料)

同时据 SEMI 推测,日本企业在全球半导体材料市场上所占的份额达到约52%,而北美和欧洲分别占15%左右。日本的半导体材料行业在全球占有绝对优势,在硅晶圆、光刻胶、键合引线、模压树脂及引线框架等重要材料方面占有很高份额,如果没有日本材料企业,全球的半导体制造都要受挫。

日本半导体材料全球份额占比(来源:产业信息网)

放眼国际,半导体材料几乎被日本企业垄断,信越、SUMCO(三菱住友株式会社)、住友电木、日立化学、京瓷化学等。作为 IC 电路板硅片的主导企业,信越始终奔驰在大口径化及高平直度的最尖端。最早研制成功了最尖端的 300mm 硅片。

全球半导体材料垄断(来源:中国半导体论坛)

纵观全球市场,光刻胶专用化学品生产壁垒高,国产化需求强烈。化学结构特殊、保密性强、用量少、纯度要求高、生产工艺复杂、品质要求苛刻,生产、检测、评价设备投资大,技术需要长期积累。至今光刻胶专用化学品仍主要被被日本合成橡胶(JSR)、东京应化(TOK)、住友化学、美国陶氏等化工寡头垄断。

全球光刻胶市场格局(来源:新材料在线)

在半导体设备和材料领域,日本经过多年的投入、研发、技术、人才的积累,使其至今在这一产业上有着很强的话语权。

代替?

再说回日韩矛盾,日本在事件中限制出口了三个韩国难以找到替代产品的材料:用于将电路图案转移到半导体晶片上的光刻胶;在芯片制造过程中用作蚀刻气体的氟化氢;用于智能手机显示屏的含氟聚酰亚胺。

韩国的一家芯片制造商的发言人表示:“这些材料,我们无法迅速地在其他地方找到,也买不到。即使我们在日本以外找到替代品,我们也必须对其进行测试,以确保质量足够好,能够生产出高产量的芯片。而且,这三种材料中的两种是不能储备的,氟化氢是剧毒气体,而光刻胶则会变质。氟化氢还可以从中国进口,但是光刻胶和含氟聚酰亚胺是真的很难找到替代产品。”

据日本媒体报道,日本生产的含氟聚酰亚胺约占世界总产量的90%,而且,它还占据着全球大约90%的光刻胶产量。韩国工业数据显示,今年前五个月,韩国从日本进口了 1.44 亿美元的光刻胶、氟化氢和含氟聚酰亚胺。

日本对韩国限制供应的三种材料中,除氟化聚酰亚胺主要是用于液晶显示器的制作工序以外,氟化氢禁售是对韩国的半导体产业最为致命的一击。而氟化氢是目前日本对韩国限制的材料中,中国国产化程度最高的材料之一。高工工业研究所的调研报告显示,2018年中国氟化氢生产线有103条,年产能达192.1万吨,实际产量158.8万吨。我国拥有有十家左右生产电子级氟化氢的企业,包括滨化股份、巨化股份、多氟多、三美股份、新宙邦、天赐材料等,其中滨化股份产品属于UPSS级;巨化股份产品能达到UPSS级;多氟多产品品质达到了行业最高级别UP-SSS级。

韩国LG显示首席技术官Kang In-byeong表示,由于日本的半导体和显示材料出口限制,该公司目前正在测试中国的氟化氢。除了LG显示之外,三星电子和SK海力士也正在寻求从中国购买更多材料。