2023年12月12日,广汽埃安旗下全栈自研自产弹匣电池2.0版本P58微晶超能电芯正式下线,因湃电池智能工厂竣工。

弹匣2.0电池包(P58电芯)

从技术露出到迈向量产,广汽埃安开启自产电芯新阶段。

秀肌肉

1、P58微晶超能电池:剑指高安全、高能量密度、长寿命、快充

本次发布会推出的P58微晶超能电池,将弹匣电池有关本征安全的设计进一步落地,具备超高安全性、高能量密度、长寿命、优异的快充性能四大特点。

(1)超高安全性:热失控起始温度提升30℃

安全性能主要从四个方向着手。

首先,正极采用磷酸铁锂材料体系;其次,方形叠片实现正负极与隔膜的紧密结合,降低长期循环过程中因局部应力不均造成负极析锂和极片断裂的风险,长薄型设计可实现电芯快速散热,降低电芯内外温差,从而降低电池安全风险;此外,新型纳米陶瓷/耐高温聚合物复合涂覆隔膜可实现隔膜在190℃下存储60分钟以上不破碎,130℃下热收缩率优于0.5%,降低极端内短路下电池风险;最后,广汽埃安自行开发高安全电解液,通过引入添加剂,高温情况下在正负极界面自聚合形成隔离层,改善电芯热稳定性,热失控起始温度提升30℃,总产热量降低30%以上。

(2)高能量密度:磷铁体系实现超700km续航 能量密度195Wh/kg

从体积利用率、压实密度和轻量化三个角度入手,P58磷铁体系电芯可实现超700km续航,质量能量密度195Wh/kg,体积能量密度450Wh/L。

体积利用率的提升主要通过方形叠片、顶盖/极耳直连焊接等设计优化,结合高面密度高压实极片设计,正极面密度可达480g/㎡,正极压实密度2.65g/c㎡,加上12μm铝箔、4.5μm铜箔、0.3mm超薄电芯壳体,最终实现高能量密度。

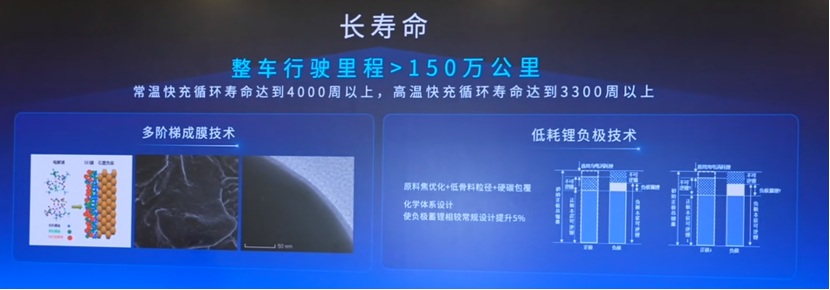

(3)长寿命:多阶梯成膜技术、低耗锂负极技术降低活性锂损失 整车行驶里程将超150万公里

通过多阶梯成膜技术、低耗锂负极技术降低活性锂在循环过程中的损失,从而改善寿命,可实现常温快充循环寿命4000周以上,高温快充循环寿命3300周以上。

(4)快充性能:充电10min续航超250km

2、P58微晶超能电池三大工艺难点及广汽应对方案

作为连接技术和产品质量的桥梁,制造工艺极为重要,P58微晶超能电池对安全、能量密度、快充、寿命和成本五大性能的要求,带来一系列工艺上的难点:

在超薄箔材上实现高面密度、高压实极片一致性难控制;

大尺寸极片高速切叠难控制;

超薄、超长电芯组装焊接质量难控制;

针对在超薄箔材上实现高面密度、高压实极片一致性难控制的问题,在涂布工序中,广汽埃安应用烘箱风平衡仿真技术、全自动涂布闭环调节技术、涂布单元高精度及过辊组件安装精度,可实现4.5μm超薄铜箔高质量稳定生产,在辊压工序中,通过一体化预压延技术、多极耳电磁加热技术、弧形辊设计及液压闭环控制系统,可提升整体极片厚度,实现12μm铝箔超高压室2.65g/c㎡。

在面对大尺寸极片高速切叠难控制的问题上,广汽埃安在模切叠片工序上通过高速极耳抚平等一系列技术,完成超长极片的高精度切叠,不良率降低35%以上。

在组装工序上,通过运用轨迹自适应等先进焊接技术,成功解决0.3mm铝壳焊接变形的行业难题。

在技术布局上,目前广汽埃安已有弹匣电池系统安全技术、海绵硅负极片电池技术、微晶铁锂技术、高压无钴电池技术四大原创技术。

迈向量产

按照此前规划,因湃电池工厂将在2024年3月引进6GWh第一期量产线,2024年底实现18GWh产能,2025年底落地产能36GWh。

BEV车型电芯

PHEV车型或家储电芯

在本次发布会工厂参观环节可以看到,目前因湃广州工厂除了电芯产线,还有PACK产线。

电芯初步规划供给埃安车型,包含BEV和PHEV车型。

除此之外,还有部分产能规划至储能领域。

关于固态电池规划,广汽埃安也在本次发布会上表示将在2026年量产全固态电池。

无论是高层的公开表态还是实际行动,广汽埃安掌握电池供应命脉已成定局。至于能否如期上车,自主供应能到什么程度,对现有供应体系会有什么影响,都需要进行后期的验证。

36GWh 100万辆销量目标 意味着什么?

能否如期实现上车计划,取决于产能落地情况。而产能能否最大化落地,主要考虑资金投入是否到位,以及生产的产品能否实现对现有产品的替代,或者填补空白市场。

因湃电池首期投资109亿,从2022年年底开始进行产线建设,2025年底完成36GWh产能建设,平均每年资金投入在36亿左右。如果不考虑外部资金进入,以大股东广汽集团现有利润情况来看,压力比较明显。

数据来源:广汽集团公开财报 制表:NE时代

但如果引进外部资金,承压情况就另当别论。

作为第三方,无法对因湃电池有关电池技术的成熟度的全貌做出最完整的判断,但是可从其对外公开的信息窥见一二。而且,既然已经走到量产的阶段,有前期研发和固定资产及其它资金的投入,肯定会对其产出有期待和要求。

NE时代统计数据显示,广汽埃安2023年1-10月整车销量近37万辆,对应装机量近22GWh,粗略估计全年装机量在25-30GWh左右。

按照广汽埃安总经理古惠南在2022年广州国际车展期间给出的销量规划,2025年100万辆(含出口)销量目标,单月销量目标在8.5万辆左右方可实现,需要在目前销量现状上翻番。

广汽埃安现有车型带电量普遍在50kWh-60kWh,按照带电量40kWh-70kWh测算,100万辆新能源车装机量在40-70GWh左右,36GWh产能至少能覆盖广汽埃安2025年50%以上电池需求。

按照广汽埃安36GWh产能满足60万辆车装机需求的规划,该比例在60%左右。

这意味着什么?

一旦产能大规模落地,电池供应商将很快不再享有广汽埃安在终端销量增长的红利,在埃安体系中的增长预期势必会打折。

并且,产能的释放是一个逐步增加的过程,这就意味着在未来两年以及此后的时间里,广汽埃安原有的电池供应商会在不同时间节点或者不同车型上面临份额缩减或预期缩水的问题。

这对于产能过剩的电池企业来说,是摆在眼前的忧虑。

广汽埃安电池供应格局经历宁德时代一家独大、中创新航比例飙升,再到如今中创新航、亿纬锂能、宁德时代三足鼎立,孚能科技填补软包市场,巨湾技研候补的局面,电池企业在广汽埃安的供应比例中,已达到相对较好的平衡。

所以,当广汽埃安开始自制电池,理论上电池企业的风险也会被均摊。

首当其冲无疑是中创新航。从2023年1-10月份装机量来看,广汽埃安在中创新航体系中的贡献比例将近43%。但是相较于2022年接近65%的占比,此时的风险已经被规避一部分。

后续也相应进入更多的车企,供应比例较此前已相对均衡。

对于是否担忧被广汽替代的问题,中创新航副总裁王小强此前在接受媒体交流时表示,车企适当做电池试制线对电池企业来说是好事,但不会形成替代。

他认为,汽车是偏机械加工为主的行业,但电池是化学与机械结合的行业,车企适当做电池试制线,具备部分产能,能更好地了解电池。但是两者除了技术不同,底层商业逻辑也不一样。车厂每一款车的电池要求不尽相同,趋向定制化,电池企业作为一个平台化企业,能够投入资源更迭技术,但车企做电池只能以自用做技术迭代,无法持续保持迭代活力。

此外,电池在设计之初,几乎绑定车的参数动力,如果车企向第三方卖电池,意味着把车型信息开放给第三方。同样,如果车厂完全匹配自产电池,也无法保证产能得到最大化利用,存在资源浪费的风险。

但是在发布会上,广汽埃安已宣告产业布局将遍布上游材料、中游电池、下游整车,以及与电池配套的充换电和回收。这些无疑在向外界宣告,广汽埃安要自行掌握电池命脉。

伴随着36GWh产能的逐步释放,广汽埃安将开启自产自销新时代。

就供应比例来看,亿纬锂能面临的形式更加严峻,虽然其供应的整车厂较多,但在其供应体系中,广汽埃安贡献比例将近65%,所以一旦广汽埃安订单切换,对其影响会非常明显。

孚能面临的风险主要是产品技术路线的切换,目前巨湾技研已有软包装机量,未来就看市场大小和能否有替代能力。