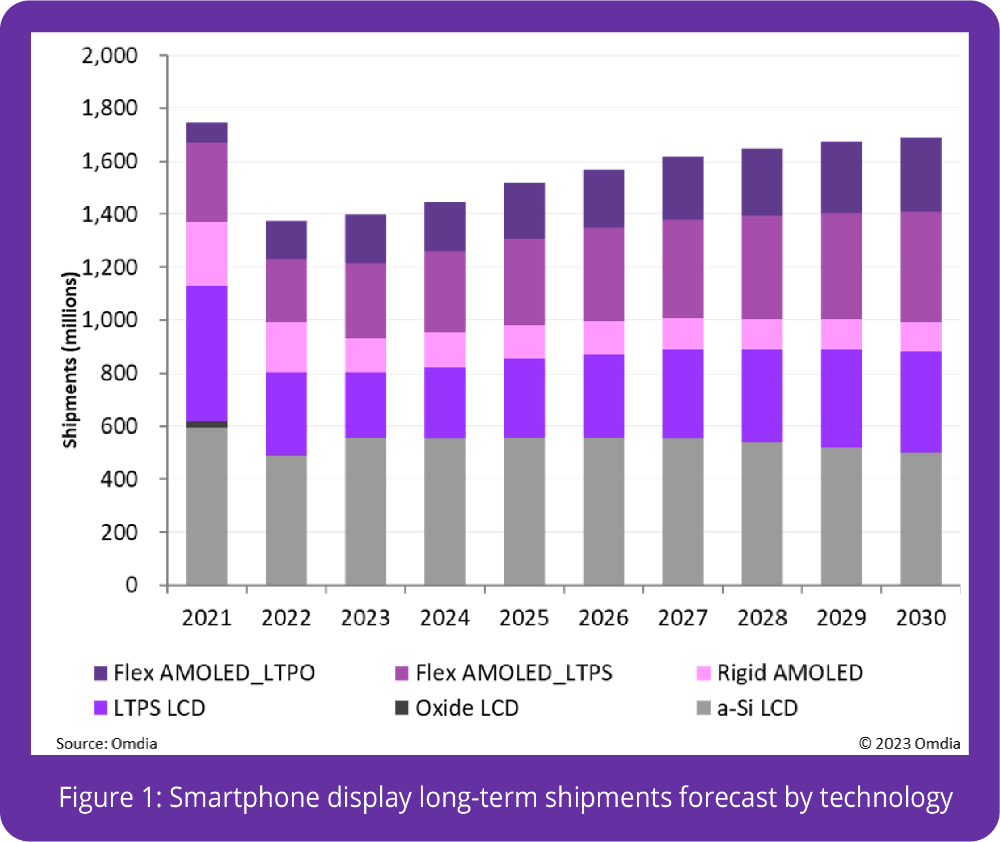

【导读】根据Omdia七月份发布的智能手机面板出货的长期预测(图1),2023年智能手机屏幕出货数量约为13.88亿片,相比2022年的13.77亿片,基本持平。但面板厂商对2023年市场需求的感觉却远差于2022年,主要原因一方面是中国手机厂商市场份额下降,手机厂商维持原有市场规模的信心进一步降低,展开产品价格战。

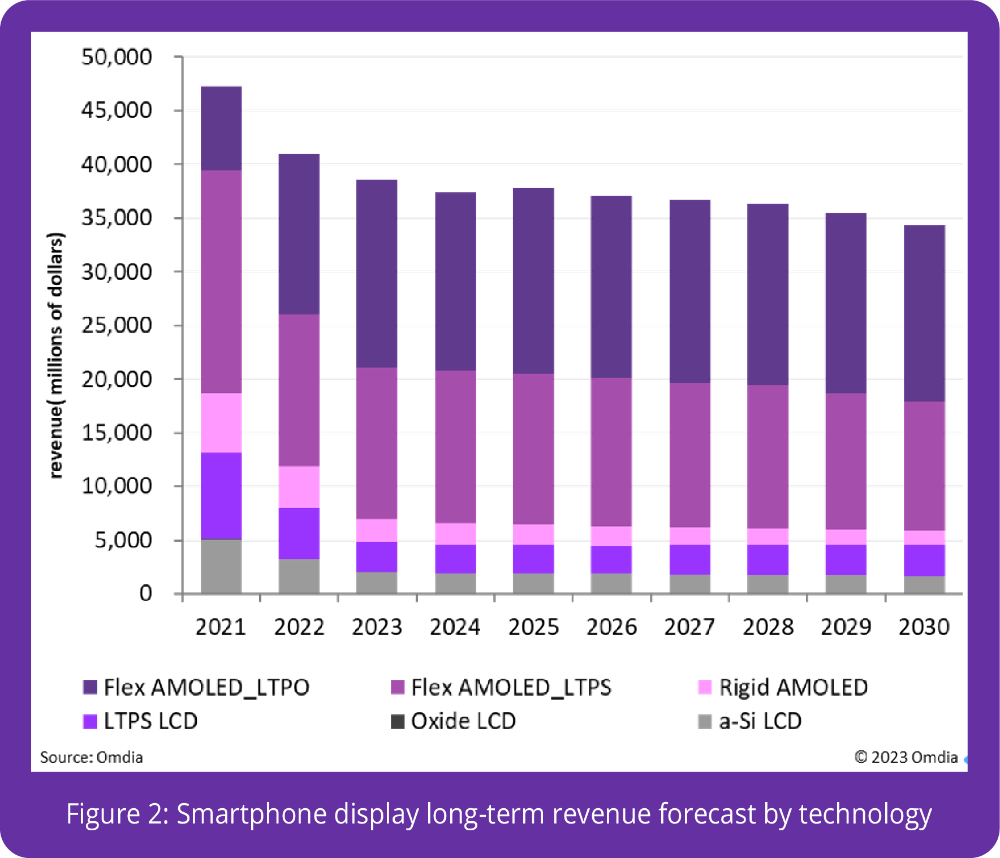

另一方面,中国面板厂商集中释放的Gen6 AMOLED和G8.6 a-Si LCD产能,到达了履行建厂当初计划产出的关键节点,各厂商都想在总需求无法增长的市场中争得自身出货增长,从而使得各个技术类别的智能手机面板从2022年第三季度到2023年第二季度价格踩踏式下跌。这种以高阶技术产品替换低阶产品而价格不但无法维持,甚至下跌的策略,驱使智能手机市场的的单价迅速下跌,从而引发营收规模大踏步下降(图2):

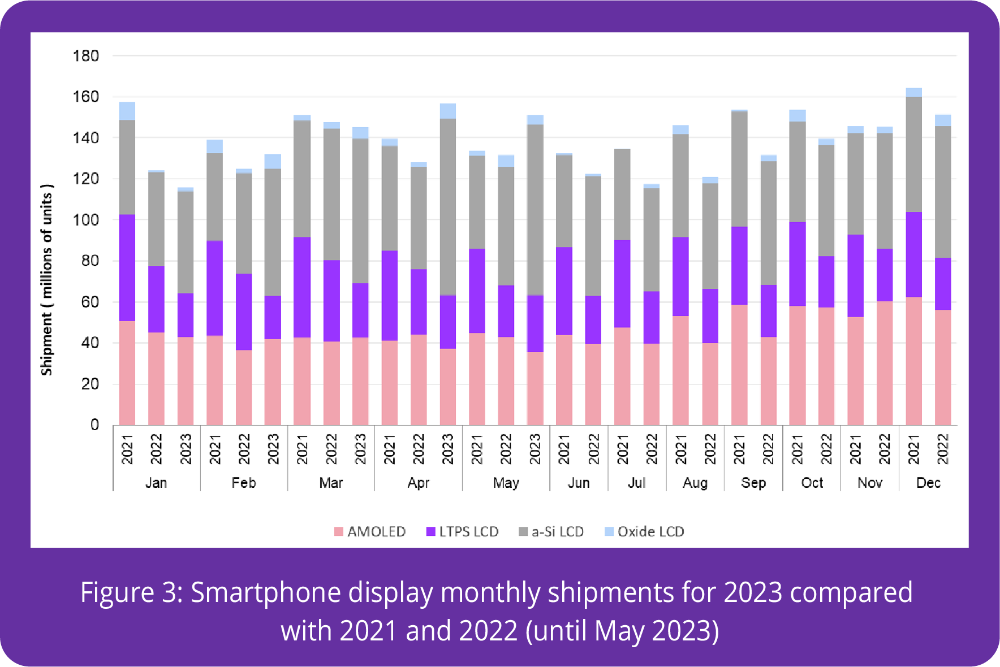

根据2023年前五个月面板厂的出货情况,对比2022年和2021年同期状况,面板厂的智能手机面板出货在4月和5月均高于上两年同期(图 3),出现修复迹象,但增长主要来自于a-Si LCD。而LTPS LCD和AMOLED出货同比均为下降态势 (Omdia月度出货数据追踪不含维信诺,和辉光电和信利)。

a-Si LCD的增长主要来自两方面的原因:第一是渠道库存很低,而cell价格已经跌至历史最低,因此客户以及代理在3月份积极补库存,使得a-Si LCD 的cell价格止跌并小幅回升。第二是惠科的Gen 8.6代线持续释放手机产能,a-Si LCD供应大幅增加所致。

LTPS LCD出货的大幅下跌为智能手机品牌将LTPS LCD 升级到AMOLED所致,因此LTPS LCD厂商也在积极的布局LTPS LCD产线转型,一方面降低价格吸收从HD升级至FHD的低价订单,另一方面从手机应用加速转至车载、IT以及智能家居等其它应用。同时,日本厂商JDI退出安卓智能手机市场,从2023年第二季度开始停止供应LTPS LCD的cell。再加之OPPO和三星均有部分产品从HD升级到FHD,使得LTPS LCD增量周期遭遇车载及智能家居产品上量周期,天马,华星和京东方的LTPS LCD工厂在下半年均发生爆单现象。因此不但当初一些低于成本报价的项目的交付会出现问题,而且LTPS LCD价格将会回升,面板厂的LTPS LCD业务,有望止亏甚至实现盈利。

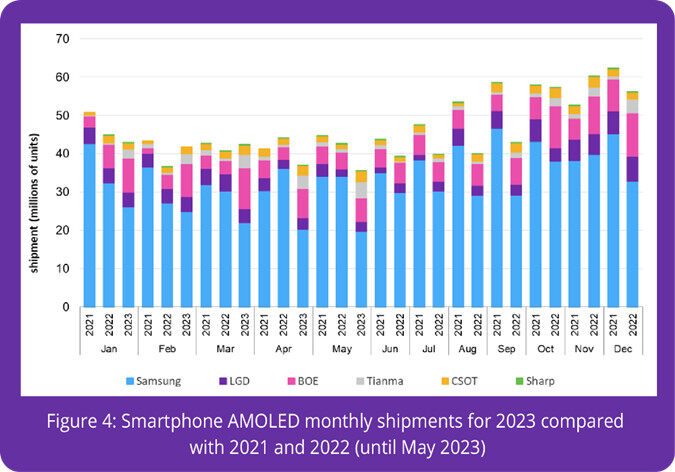

至于AMOLED,虽然出货数量同比下跌,但AMOLED的增长一般都发生在下半年,并且今年上半年的AMOLED出货中发生了很大的结构性变化,就是中国AMOLED厂商的柔性AMOLED取代三星显示的刚性AMOLED,因此三星显示的智能手机面板出货在2023年的前五个月同比大幅下跌(图4),但考虑到去年下半年三星向中国厂商的AMOLED出货基数较低以及iPhone15系列屏幕已经开始量产的情况,三星显示的AMOLED出货降幅在下半年将会收窄。而中国面板厂商的AMOLED出货在下半年将会持续增长,虽然距离前段panel厂满产还有一些差距,但是中国AMOLED厂商的模柔性AMOLED组产线将逐步满载,因此亏损严重的低价项目也会遭遇交付问题。虽然厂商的出货和稼动率已经大幅提升,但付出的代价是将柔性AMOLED的价格打至现金流成本甚至BOM成本,面向安卓客户的出货数量增加未能带来业绩增长,反而使得亏损加剧,因此中国AMOLED厂商开始审视现有价格策略和客户策略,低价竞争暂时告一段落,原本品牌用于进一步降低柔性AMOLED价格的ramless的方案的产品,在面板厂的优先级会降至最低。但即便是有涨价的空间,中国厂商的柔性AMOLED业务,距离扭亏仍然任重道远,面板厂商需要制定合理的产品和客户组合策略,以稳定柔性AMOLED价格。

从手机品牌方面来讲,在产品采购策略上也需要加强抗风险意识,不能一味的以成本为导向,虽然总体产能过剩,但是面板供应商毕竟对应多领域客户,稼动率低的时候低价抢单,稼动率高时甩单向来是面板厂的价格调节手段,目前消费电子市场虽然低迷,但是各个细分市场产品都在进行结构性调整,无论哪个应用市场的客户,都很难对其它应用领域的需求做出准确评估,因此需要关注面板厂盈亏状况,慎重评估供应商所供产品的供应稳定性风险。

此轮中国厂商的AMOLED出货增长是以取代三星的刚性AMOLED和自身的LTPS LCD的市场,虽然历来智能手机屏幕市场都是以产品升级来维持屏幕的平均单价,但此次产品升级不但未能维持平均单价,还引来平均单价的大幅下跌,因此今后如何维持智能手机屏幕市场的平均单价,提升智能手机屏幕市场的营收规模,达到行业的真正修复,恐怕是全行业要认真考虑的问题。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: