制图/来源:国际电子商情

此次调研参与者的企业/机构构成主要以ODM/EMS/OEM制造商、元器件分销商、终端品牌厂商为主,分别占比31.71%、26.48%、19.86%(图1)。另外,还有9.41%的方案/系统设计公司(IDH)、2.09%的科研院所、10.45%的其他企业/机构(注:本调研观点及数据仅供参考,不作为投资依据)。

2020年企业电源管理IC采购行为调查

近几年,部分型号电源管理IC(PMIC)的产能存在紧张的局面,去年在新冠疫情、国际环境变化等多种因素的影响下,电源管理IC陷入严重的产能危机。原厂供货紧张,部分品类停止报价,独家料号涨价,甚至暂停接单,现货市场价格更是涨出新高度。在此背景下,2020年-2022年电源管理IC的市场供需状况及发展趋势如何?

制图/来源:国际电子商情

本次调研对2020年企业PMIC的采购量做了统计(图2)。根据采购数量,《国际电子商情》将其划分了8个级别——其中,28.92%企业的采购量为<50万颗/年;20.91%企业的采购量为50-100万颗/年;11.50%企业的采购量为100-500万颗/年;12.20%企业的采购量为500-1000万颗/年;10.80%企业的采购量为1000-5000万颗/年;5.57%企业的采购量为5000万-1亿颗/年;5.23%企业的采购量为1-3亿颗/年;4.88%企业的采购量≥3亿颗/年。

由以上数据可知,约有五成企业2020年的PMIC采购量为100万颗以下,采购量达到上亿颗级别的企业有一成。为了更形象地解释PMIC年采购量的概念,《国际电子商情》分析师以国内PMIC上市企业的年产能为例,例如芯朋微在产的PMIC超过了500个型号、年出货超过7亿颗;2020年上海贝岭电源管理产品出货量为38.23亿颗(数据来源于该公司2020年年报)。

制图/来源:国际电子商情

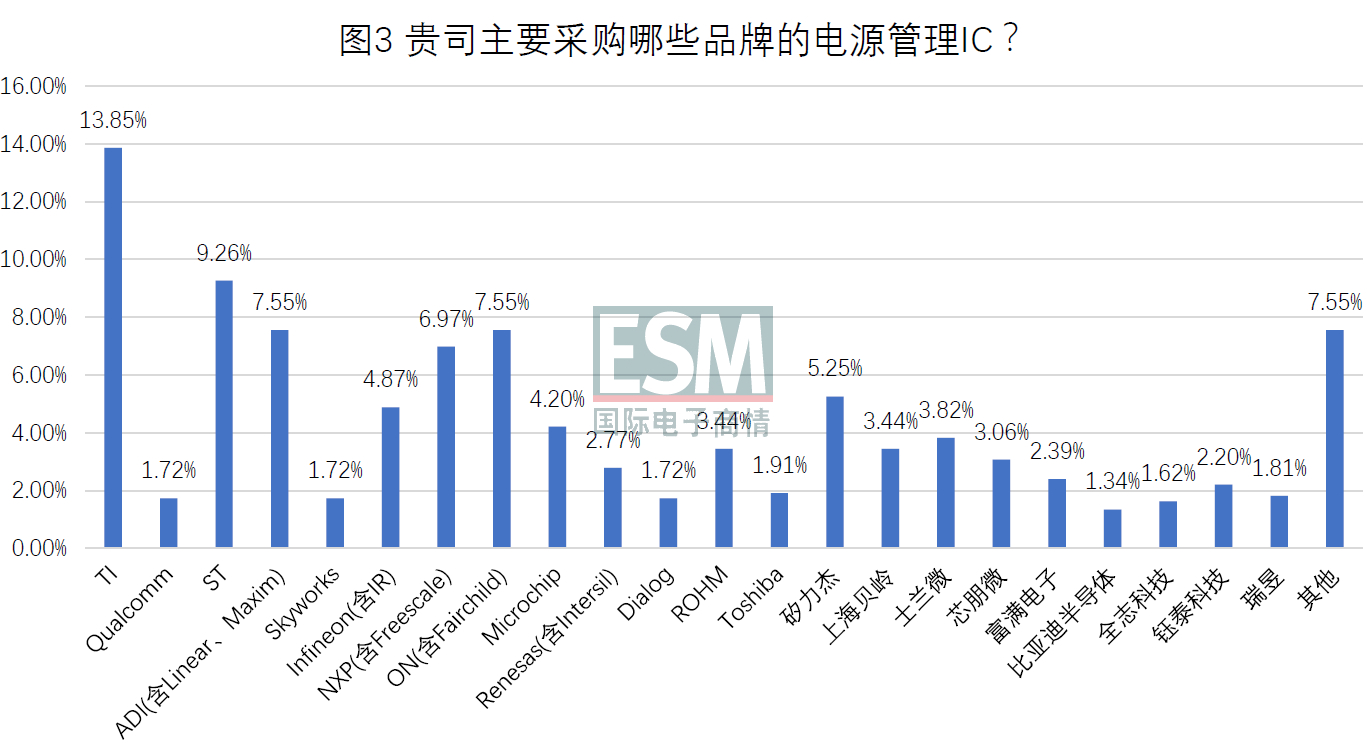

另据调查发现,目前在企业采购的PMIC品牌中,国际品牌仍占有较大比例(图3)。其中,TI(德州仪器)占比13.85%;ST(意法半导体)占9.26%;包括Fairchild(仙童)在内的ON(安森美半导体)和包括Linear(凌力尔特)、Maxim(美信)在内的ADI(亚诺德)均占7.55%;包括Freescale(飞思卡尔)在内的NXP(恩智浦)占6.97%;含IR(国际整流器公司)在内的Infineon(英飞凌)占4.87%;Microchip(微芯科技)占4.2%。

此外,ROHM(罗姆)、Renesas(瑞萨)、Toshiba(东芝)等日系品牌,分别占3.44%、2.77%、1.91%。Dialog、Skyworks、高通三个品牌各占1.72%。

在国产PMIC品牌中,也有矽力杰、士兰微、上海贝岭、芯朋微等上市企业。在本次调研中,矽力杰占5.25%;士兰微占3.82%;上海贝岭占3.44%;芯朋微占3.06%;富满电子占2.39%;钰泰科技占2.2%;瑞昱占1.81%;全志科技占1.62%;比亚迪半导体占1.34%。

不过,与国际大厂相比,国产PMIC企业规模相对较小,还处于追赶者的位置。在产品数量上,TI拥有超过8万款模拟芯片产品,其中PMIC覆盖全线产品,市占率全球第一。国内PMIC厂商,除了调研所列企业之外,圣邦股份、韦尔股份、力芯微等企业在PMIC领域也有出色的表现,圣邦股份拥有1400余款在售信号链和电源管理产品,韦尔股份在售产品数量超950款,力芯微在售产品数量超500款。

国产PMIC的应用现状、产业短板及价格走势

PMIC是半导体芯片中应用范围最为广泛的门类,可应用于家用电器、手机及平板、充电及适配器、智能电表、照明、通讯设备等领域。尤其是2020年新冠疫情爆发后,各类终端设备需求激增,从而增加了对PMIC的用量——宅经济需求推动消费电子产品发展,疫情防护需求推动医疗电子发展,安全出行需求推动汽车电子发展……

制图/来源:国际电子商情

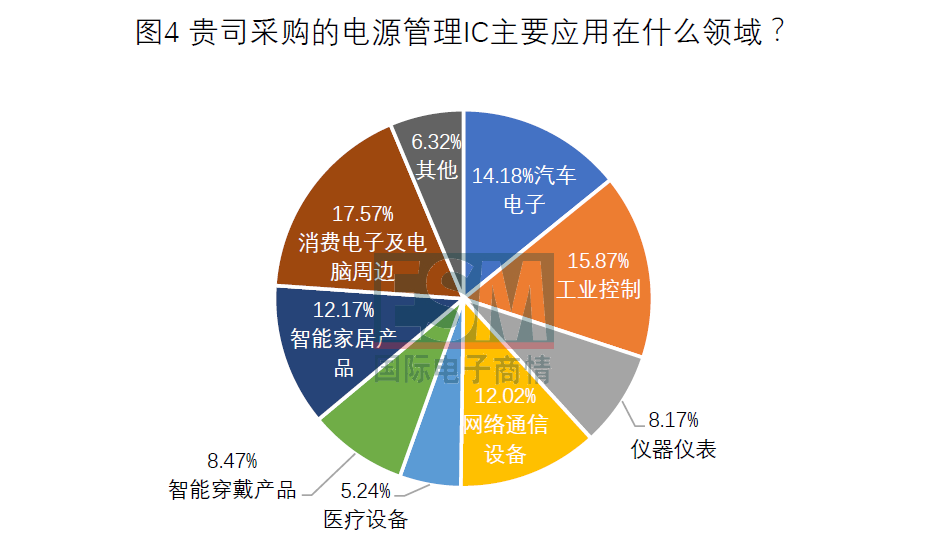

具体来看,企业采购的PMIC主要有以下应用(图4):17.57%的企业用于消费电子及电脑周边;15.87%的企业用于工业控制;14.18%的企业用于汽车电子;12.17%的企业用于智能家居产品;12.02%的企业用于网络通信设备;8.47%的企业用于智能穿戴产品;8.17%的企业用于仪器仪表;5.24%的企业用于医疗设备;6.32%的企业用于其他领域。

以上PMIC应用现状调查,在一定程度上印证了当前市场的趋势,消费电子类、汽车电子类、家电类、工业控制类、网络通信类应用对PMIC的需求较大。据Yole Développement预测,2018至2024年,全球电源管理芯片市场规模将由191亿美元成长至213亿美元,年复合成长率为1.9%,其中消费电子和网络通讯应用,约占50%的比例。

制图/来源:国际电子商情

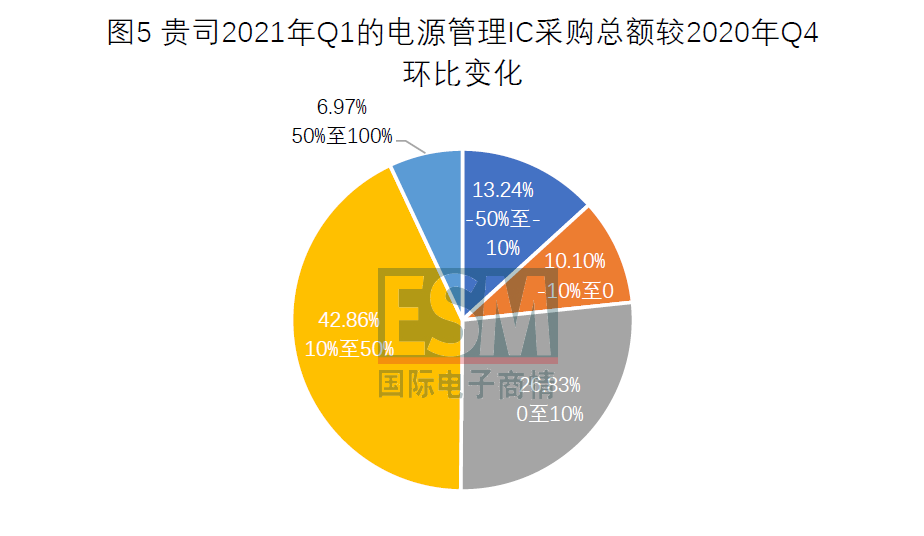

2020年Q4至2021年Q1期间,终端产品对电源管理芯片的需求旺盛,参与者所在企业的PMIC采购总额趋势如何(图5)?

有76.66%的人认为,2021年Q1 PMIC的采购总额较2020年Q4有所增加,其中6.97%的人表示“增加了50%至100%”,42.86%的人表示“增加了10%至50%”,26.83%的人表示“增加了10%以内”。另外还有部分人认为PMIC采购总额有降低,其中13.24%的人称“降低了10%至50%”,10.10%的人称“降低了0至10%”。

最近一年来PMIC采购成本总额的增加,与8英寸晶圆产能紧缺密切相关。去年下半年开始,全球8英寸晶圆产能陷入了紧张的局面,继而带动下游各类芯片产能紧张和涨价。业内人士预估,全球8英寸晶圆代工产能不足将持续到2022年之后。与此同时,2021年全球12英寸晶圆产能也出现产能紧张的迹象,最近有消息称,一些代晶圆工厂正在蕴酿涨价。

当前的PMIC主要基于8英寸/12英寸晶圆生产,一些厂商开始将PMIC的生产从8英寸晶圆转移至12英寸晶圆。但这两类晶圆在工艺上存在较大的差异,12英寸晶圆的工艺制程稳定性更难控制且建厂成本高。因此,受成本、特殊工艺的限制,有相当多的PMIC仍在基于8英寸晶圆来生产。

SEMI数据统计,8英寸晶圆约有22%的产能应用于模拟IC产品上。而又据IDC数据统计,PMIC约占模拟芯片的53%。《国际电子商情》分析师综合以上两组数据,大致可推出约有11.66%的8英寸晶圆产能应用于PMIC。很明显,近一年来,终端对PMIC器件的需求增加,也是推动8英寸晶圆产能紧张的重要原因。

制图/来源:国际电子商情

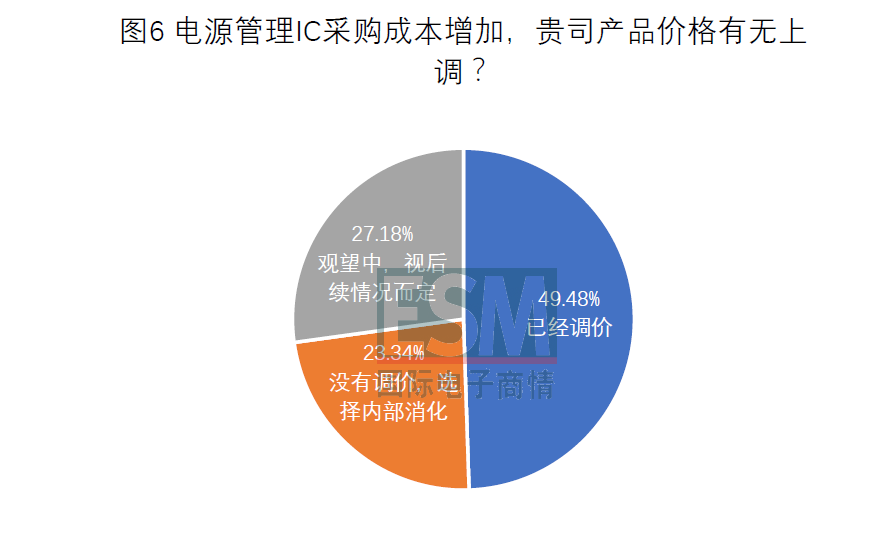

电源管理IC产能紧缺、价格上涨,也推动了下游模组/产品成本的增加。对此,产业链下游企业是否有上调产品价格?

据调查显示(图6),约49.48%的人表示公司“已经调价”,27.18%的人表示“还在观望中,视后续情况而定”,23.34%的人表示“没有调价,选择内部消化”。

制图/来源:国际电子商情

除了涨价之外,电源管理IC交期也有了延长(图7)。29.97%的人称“PMIC交期延长了10周以内”,31.71%的人称“延长了10至26周”,20.21%的人称“延长了26至52周(半年至一年)”,1.74%称“延长了一年以上”,而有9.76%的人称“严重缺货,加价也买不到”,只有6.62%的人称PMIC的交期并未延长。

由于PMIC往下还可细分多种品类,比如较为常见的有8类,分别为AC/DC调制IC、DC/DC调制IC、PWM/ PFM控制IC、PWM/ PFM控制IC、线性调制IC、电池充电和管理IC、热插板控制IC、MOSFET或IGBT的开关功能IC。不同细分品类的需求不一样,所以其交期也会有不同的表现。

制图/来源:国际电子商情

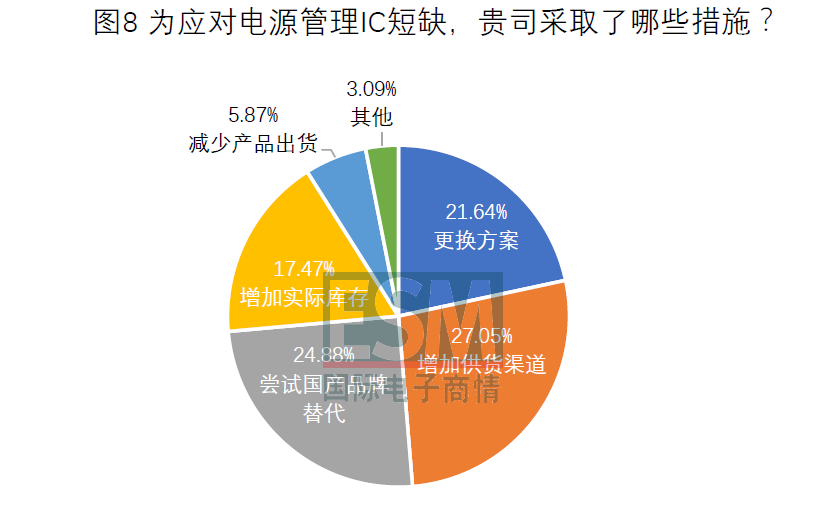

为应对电源管理IC短缺,不同的企业采取了不同的措施(图8)。21.64%的人表示公司“更换了方案”,27.05%的人表示公司“增加了供货渠道”,24.88%的人表示公司“尝试国产品牌替代”,17.47%的人表示公司“增加了实际库存”。另还有5.87%的人表示公司“减少了产品出货”,3.09%的人则选择了其他选项。

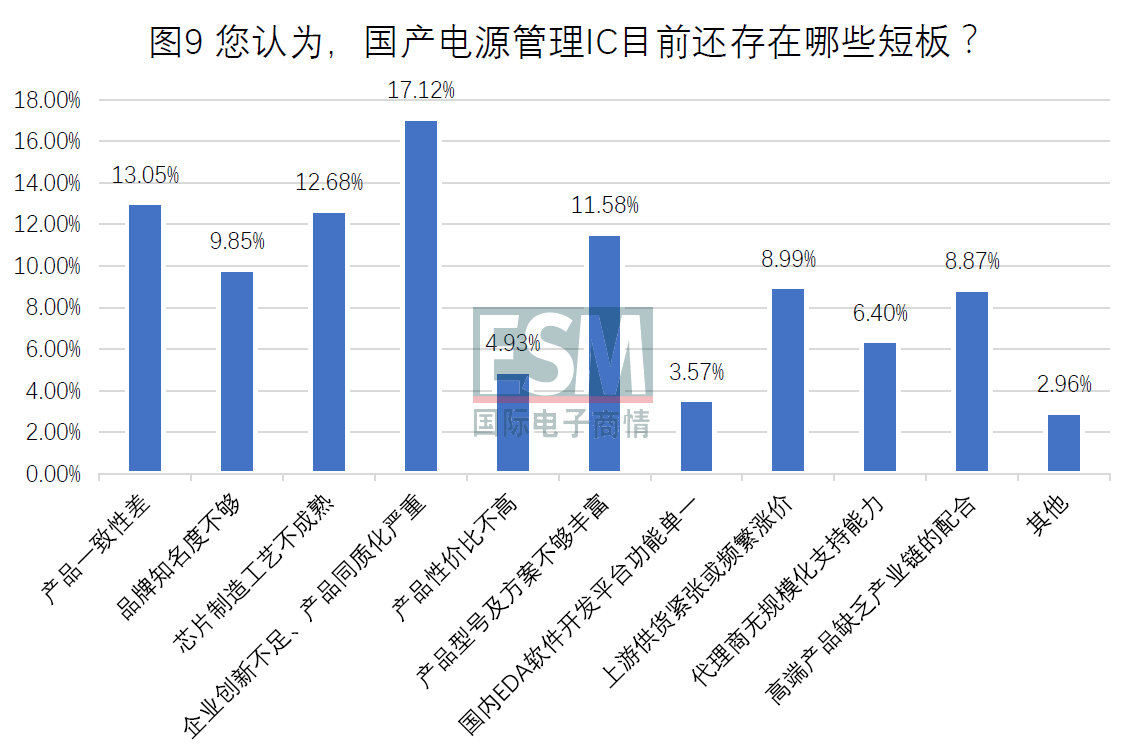

值得注意的是,当前“国产替代”风潮正在盛行,终端厂商对国产PMIC给予了更多的支持与期待。我们相信,这一定是国产PMIC大好的发展机遇,但同时也需要正视PMIC当前的短板。在调查中,参与者对于国产PMIC的短板有不同的看法,其中企业创新力、产品一致性、芯片制造工艺、产品和方案型号丰富度等均是被关注的重点(图9)。

制图/来源:国际电子商情

具体来看:17.12%的人认为“企业创新力不足、产品同质化严重”;13.05%的人认为“产品一致性差”;12.68%的人认为“芯片制造工艺不成熟”;11.58%的人认为“产品型号及方案不够丰富”;9.85%的人认为“品牌知名度不够”;8.99%的人认为“上游供货紧张或频繁涨价”;8.87%的人认为“高端产品缺乏产业链的配合”;6.4%的人认为“代理商无规模化支持能力”;4.93%的人认为“产品性价比不高”;3.57%的人认为“国内EDA软件开发平台功能单一”;另有2.96%的人认为有其他原因。

以上列举的每一项都足以作为单独的话题来展开,这要求相关产业链厂商必须注重补足短板。只有整条产业链共同努力,才能在与国际PMIC大厂的竞争中不处于落后的位置。

制图/来源:国际电子商情

最后,大家还预测了本轮电源管理IC涨价持续到何时(图10)。其中,8.68%的人认为涨价会持续到2021年中;42.71%的人认为会持续到2021年底;48.61%的人认为会持续到2022年及以后。

此次PMIC的涨价主要受上游晶圆产能无法满足终端应用需求的影响。根据晶圆代工厂方面释放的信息,从最初的产能吃紧到蔓延到2021年Q1,到后来的持续到整个上半年,再到2021年全年,最近还有观点称将持续到2022年。《国际电子商情》分析师综合多方观点认为,在短期内全球晶圆产能紧张局面不会明显缓和。

小结:国产电源管理芯片发展机遇已至!

对下游厂商而言,如何度过艰难时刻是当下最重要的课题。国内PMIC厂商还有很长的路要走,这需要从业者的长期投入和努力。

此外,《国际电子商情》分析师注意到,资本市场也已经在关注国产PMIC企业,近年来PMIC领域的IPO、融投资动作频频。比如,2020年,瑞芯微、芯朋微、思瑞浦等企业正式登陆资本市场;在PMIC投资方面,小米长江产业基金投资了南芯半导体、帝奥微电子、必易微电子,华为旗下哈勃科技投资了思瑞浦、杰华特微电子,大基金旗下聚源聚芯入股了力芯微。

以上信息反应PMIC的发展机遇已至,期待未来国产电源管理芯片产业的崛起。