【导读】从去年下半年以来,芯片产业一直急转直下,大家对于行业的复苏时间也没有统一意见。最近,几大巨头则无一例外地展现了他们的悲观态度。

台积电首席执行官魏哲家在周四的季度财报电话会议上告诉投资者:“2023 年上半年的半导体库存调整比我们之前的预期要长,它可能会延续到今年第三季度,然后再平衡到更健康的水平”。

在发出这个预警的同时,台积电正在面临2009年以来个年营收下滑的风险。

荷兰先进芯片制造设备供应商 ASML 的首席执行官 Peter Wennink 在日前的一次采访中说:“我们正在研究 . . . 半导体行业典型的低迷情况,实际上很多年都没有发生过,供应刚好超过需求,经典半导体下行周期”正在更大的舞台上演。”

虽然整体乐观,但他们公司一季度的订单也环比腰斩。ASML 的积压一直被视为坚如磐石,一直持续到 2024 年年中,但现在看来在 2024 年下半年会有所减弱。目前 2024 年下半年的订单还没有满,但管理层预计(希望) 它会填满。

咨询公司Creative Strategies 的分析师本巴加林在接受金融时报采访时说说:“从未有过更多的行业将半导体对其业务至关重要。” 这意味着今天芯片行业的波动比 2008-09 年上一次经济衰退期间要大得多。

花旗半导体分析师 Amit Harchandani 表示:“一些投资者认为,这个下行周期是建立在一个相当长的上行周期之上的。” “由于积压量增加了很多,他们担心下降幅度可能同样陡峭。外面有点紧张。”

这是半导体下行周期的“第二条下行通道”吗?

我们长期以来对半导体行业的看法是,一方面通过供应的两个不同组成部分,另一方面通过需求来看待事物。

在我们看来,很明显,当前下行周期中的“第一轮”下跌主要是由供应方驱动的,因为该行业在经历了 Covid 和供应链危机后,疯狂地建立了产能。这个行业建立又建立,显然是鲁莽的放弃,直到我们“超过”所需的供应,现在发现自己处于供过于求的状态,开始了当前的下行周期。

同时,需求面有所疲软,或许随着全球宏观经济的担忧,需求下行压力有所加速。

在我们看来,当前芯片周期的“第二阶段”很有可能更多地是由需求疲软驱动的,而不是上半年是由供过于求驱动的。

这可能会更糟,因为供应问题往往比需求问题更容易解决,因为如果你是芯片制造商,你可以控制供应,正如我们在内存市场上看到的那样,美光和三星将产能和产品下线以支持定价。

问题在于,该行业在刺激芯片需求方面无能为力。降低汽车芯片的价格并不能刺激需求。

电子产品继续下滑,半导体前途未卜

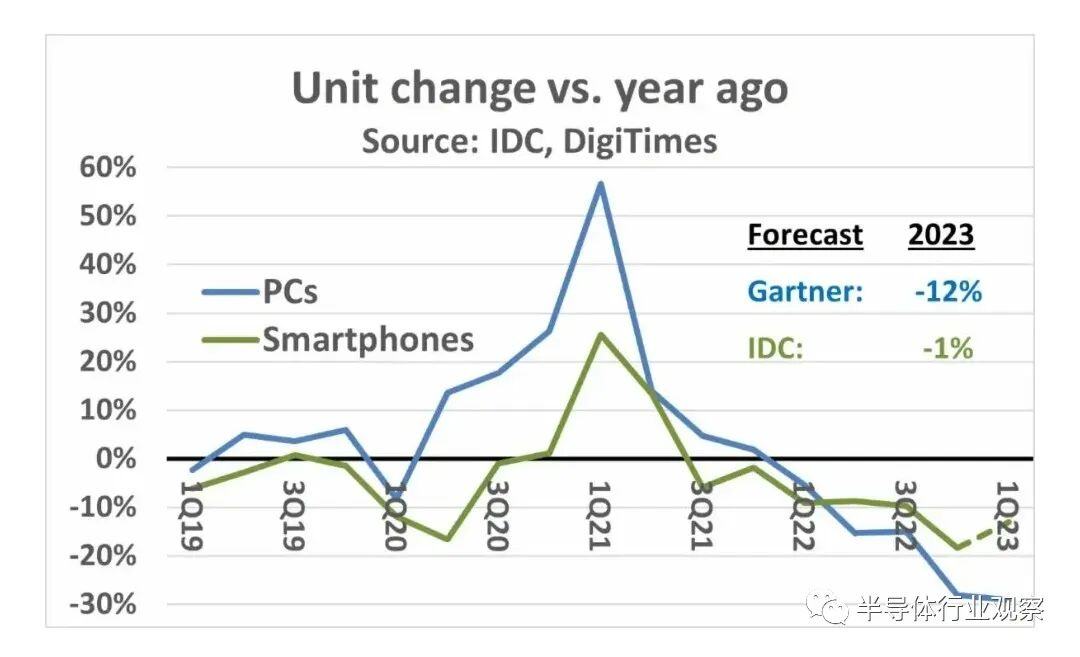

PC 和智能手机的出货量在 2022 年表现疲软,并在 2023 年继续下降。IDC 估计,继 2022 年第四季度同比下降 28% 之后, 2023 年第一季度 PC 出货量同比下降 29%。2022 年,PC 出货量比 2021 年下降了 16%,这是 PC 历史上最大的同比降幅。2023 年剩余时间的前景并不乐观,Gartner 预测 2023 年 PC 出货量将下降 12%。PC 市场在 COVID-19 大流行期间繁荣结束后崩溃。全球经济的不确定性导致了当前 PC 市场的疲软。

IDC 估计,2022 年第四季度智能手机出货量同比下降 18%,导致 2022 年出货量下降 11%,这是有史以来的最大降幅。智能手机从 2020 年的 7% 下降(受大流行相关生产放缓的推动)反弹至 2021 年的 6% 增长。与 PC 一样,当前的经济不确定性正在影响智能手机的出货量。DigiTimes 估计,2023 年第一季度智能手机出货量同比下降 13%。IDC 预计 2023 年智能手机出货量将下降 1%。

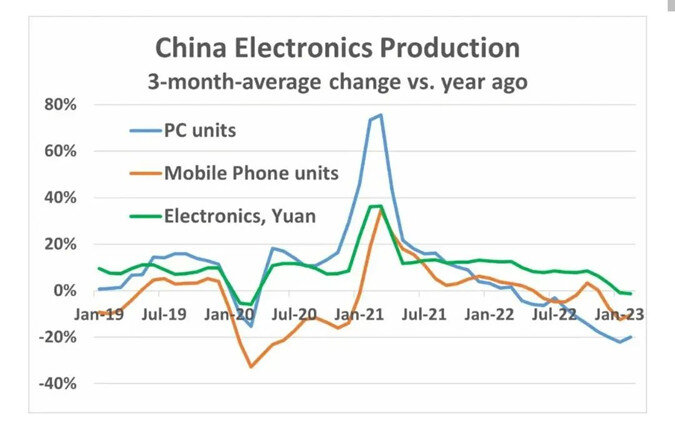

个人电脑和智能手机的疲软反映在中国的生产数据上。尽管过去几年一些电子产品制造业已经转移出中国,但中国仍占智能手机产量的三分之二左右(根据 Counterpoint Research 的数据)和 PC 产量的绝大部分。到 2022 年 4 月,中国个人电脑的三个月平均变化与一年前 (3/12) 相比变为负值,并且在截至 2023 年 2 月的过去三个月中降幅超过 20%。手机生产变化(主要是智能手机)过去九个月中有七个月为负,最近两个月的跌幅超过 10%。2023 年 1 月,以本币(元)衡量的中国电子产品总产量出现 3/12 的变化,转为负值,这是自 2020 年大流行初期几个月以来的首次下降。

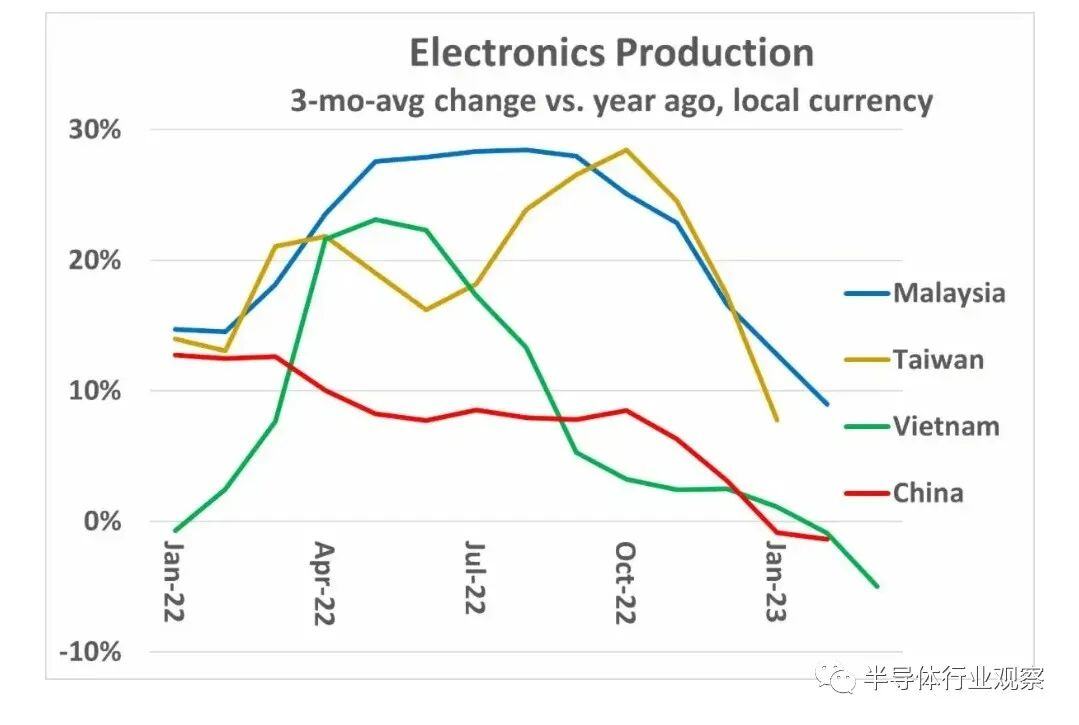

受益于电子产品生产迁出中国的国家也出现了放缓。马来西亚和台湾均报告称,在 2022 年的大部分时间里,电子产品产量增长强劲,3/12 的变化大多在 20% 以上,并在几个月内接近 30%。在最新数据中,台湾 1 月份和马来西亚 2 月份的 3/12 变化率下降到 10% 以下。越南 2022 年第二季度的 3/12 变化超过 20%,但自 2022 年 6 月以来每个月都在减速。越南的 3/12 变化在 2023 年 2 月变为负 1%,与中国相同。2023 年 3 月,越南为负 5%。

较成熟的电子产品制造地区并未受到 PC 和智能手机放缓的影响。美国、日本、英国和欧盟 27 个国家(EU 27)对消费电子产品的依赖程度较低。这些国家的电子产品主要是工业、汽车、通信基础设施和企业计算。然而,其中许多国家的增长正在放缓。在 2022 年的大部分时间里,欧盟 27 3/12 的电子产品生产变化主要在 10% 到 20% 之间。2023 年 1 月,3/12 的变化下降到 7%。在 2022 年的大部分时间里,美国的 3/12 增长温和加速,从 2022 年 1 月的 3% 增加到 2022 年最后三个月的 8% 以上。美国增长在 2023 年一直在减速,2 月份跌至 6% 以下。相比之下,日本和英国的电子产品生产在 2022 年的大部分时间里都在下降。日本 3/12 在 2022 年 10 月转为正值,2023 年 2 月为 4%。英国 3/12 在 2022 年 10 月转为正值 0.9%。在 2023 年 1 月下降 0.7% 之后,英国 3/12 在 2023 年 2 月反弹至 0.8%。

正如我们在 2023 年 2 月的半导体情报时事通讯中所述,2023 年半导体的前景黯淡。除了许多电子市场的终端需求疲软外,许多半导体公司还面临着库存过剩和定价压力。尽管有汽车(2023 年 3 月通讯)等一些亮点,但在 PC 和智能手机等关键终端设备的终端需求扭转下滑趋势之前,整个半导体市场不会复苏。

来源:内容来自半导体行业观察(ID:icbank)综合,谢谢。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: