编者按:今年国内动力电池企业面临的市场画风急转。我们按2022年的数据筛选出十家动力电池企业,展望今后的发展,同时也对在过往几年的情况做一些系统性的总结。先从排名争议较小的国外几家开始:LG、SK on、松下、SDI,今天是第二篇 SK On。

在韩国电池三家企业里面,SK On是得到了母公司的大力支持,在2021年分拆成为SK On以后,也是要奔着LGES的IPO路线来走。2022年底,SK On增资总计2.8万亿韩元的实收资本,SK Innovation出了2万亿韩元投资,Korea Investment Private Equity出了0.8万亿韩元。

财务情况:

2022年Q4电池板块营收158.82亿元人民币,同比增长+170%,环比增长+31%,而2022年一整年的总量为420.75亿人民币;从利润来看,2022年Q4营业利润-14.17亿元人民币,营业利润率-9%。从SK On来看,通过扩张把电池部门的营业收入不断拉高,客户的需求拉动了新工厂运营,也推动销售额继续上升;而SK On的营业亏损扩大,主要是因为随着产能扩张推高了固定成本。

随着SK On海外工厂的增加,从SK的预测来看,2023年电池业务的营收将翻倍增长。

图1.SK On的基本情况

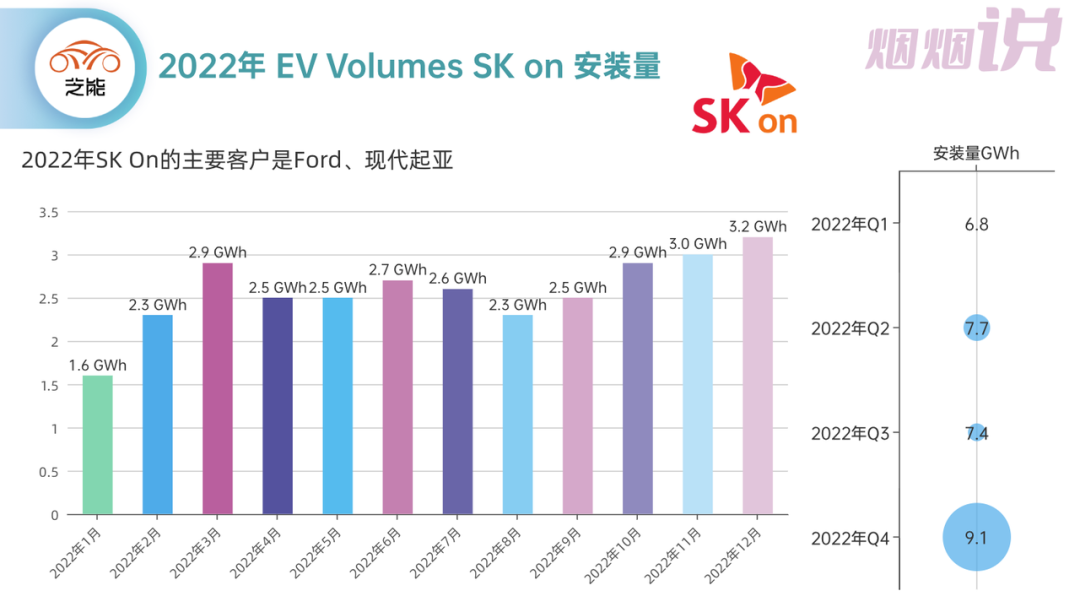

从EV Volumes的数据来看,SK On的整体出货量是在不断拉高,但还没体现到营业收入的迅速增长上。从目前来看,主要的销量驱动还是围绕福特和现代起亚大规模推动纯电动汽车拉动的,原有的PHEV的电池需求并没有预想的高。

图2.SK On的安装量数据估算

产能和客户布局

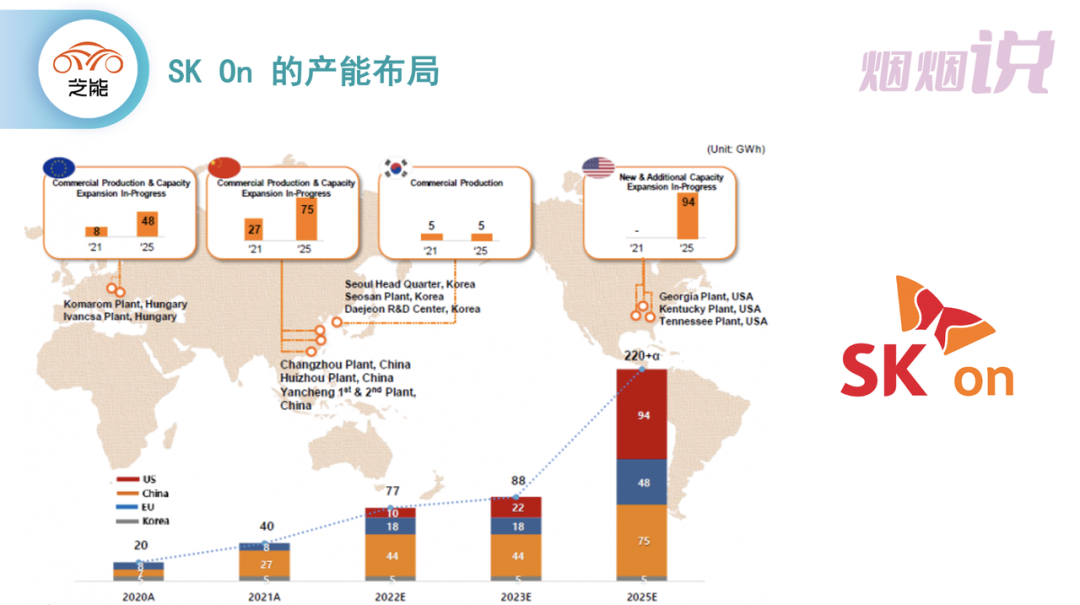

2022年市场发生了很多的变数,最重要的对于韩国电池企业来说,从围绕欧洲建设产能基地开始转移到美国,因此SK On的2022年,主要新增电池产能为:

美国NO1工厂和NO2工厂:美国NO1工厂10GWh于2022年Q1投产,美国NO2工厂12GWh 2022年底投产,这就建立了22GWh产能,对于2023年很重要。

欧洲匈牙利NO 2工厂。

预计2023年新工厂将全面投产,服务于福特、大众汽车等新客户,这就在原来奔驰和现代起亚之外开拓了新的需求。

往2025年来看,随着IRA的充分落地,SK ON拟建129GWh将于2025年Q1投产,通过本土电池供应链的构建布局,拉动北美的正极材料厂的建设。

欧洲这块,匈牙利NO3 工厂于2024年Q1开始投运,随着和福特在土耳其的工厂延迟,SK On在欧洲的投资和布局变慢了。

而在中国,主要是围绕亚洲的需求来构建,盐城(二期)工厂于2024年Q2投运。

SK On 2022年底全球工厂实现89GWh产能,比原来展示的要更快,2025年产能规划提升至220GWh以上。

图3.SK On的产能布局

SK On的问题其实和LGES一样的,完全捆绑客户就很难,所以福特选择与LGES+土耳其的Koc Group组建一家合资企业,在土耳其建造一家电池工厂,年产能达到25GWh,并于2026年投产。

图4.SK On的主要产品和对应客户

SK On而增加了在韩国的瑞山工厂投资, 2024年开始商业化生产,为现代汽车提供在蔚山生产的电动汽车电池,将Seosan目前每年5GWh的产能扩大至10GWh,主要面向Genesis G80、GV60和 GV70系列。

技术进展

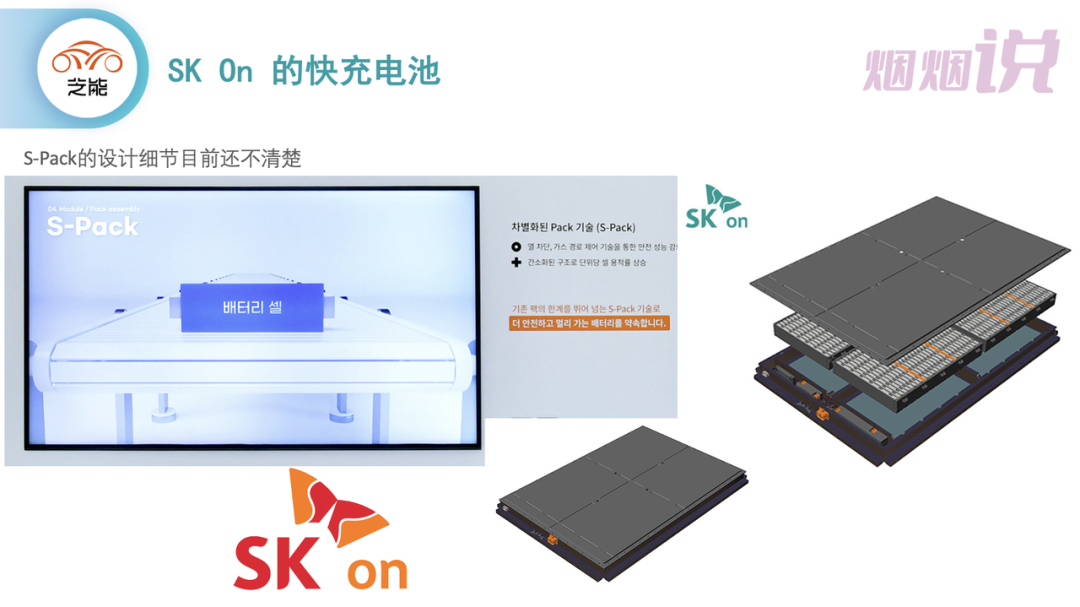

SK On由于配合现代起亚做EMP平台,在电池快充速度的技术提升上做了不少的工作。目前SK On的电池可以把电动汽车的充电时间缩短至 18 分钟——技术的关键是在充电过程中注入锂,降低阳极电阻。 主要的方法是开发出一种特殊的涂层来降低阳极的电阻,同时使用更少的粘合剂。

图5.SK On的快充电池

SK On和LG不一样的制造过程,差异化的电池组装工艺和Z形折叠:

图6.SK On在制造方面要更谨慎一些

在软包结构设计方面,SK On现在主推的是S-Pack,应用EV CTP(Cell-to-pack)技术。从安全来看已经实现增强安全性并防止热传播(确保在异常使用导致电池着火的情况下,热不会传播到系统或车辆)。

S-Pack通过简化内部结构和相关部件,最大限度地提高了电池组的电池体积比。

图7.SK On的S- Pack设计

小结:SK On从开发层面,已经开展了从软包到其他产品的迁移,后续要从单纯的汽车电池拓展到其他领域。大逻辑上,SK On的发展轨迹和LGES是非常相似的。我理解动力电池即使从全球市场来看,企业间相互争夺客户的竞争也是非常激烈的;但是想在国外提升产能,需要大量资金的投入,对此SK On的应对方式是要走独立IPO的路径。