根据Gartner公司的初步统计结果,2022年全球十大原始设备制造商(OEMs)的芯片支出减少了7.4%,占总市场的37.4%。2022年全球通胀和经济衰退的压力急剧削弱了个人电脑和智能手机的需求,影响了全球OEM的生产。

本文引用地址:Gartner高级研究总监Masatsune Yamaji表示,排名前十的半导体客户中大多数是主要的PC和智能手机OEM,“因此,PC和智能手机消费端需求的急剧下降使排名靠前的OEM的单位产量和出货量停止了增长。”

“中国的疫情清零政策也造成了严重的材料短缺和电子供应链的短期中断。汽车、网络和工业电子市场的半导体短缺问题迟迟无法解决,这提高了芯片的平均销售价格(ASP)并加速了这些市场的半导体收入增长。这些因素使排名靠前的OEM在2022年的整体半导体支出份额相比2021年有所下降。”

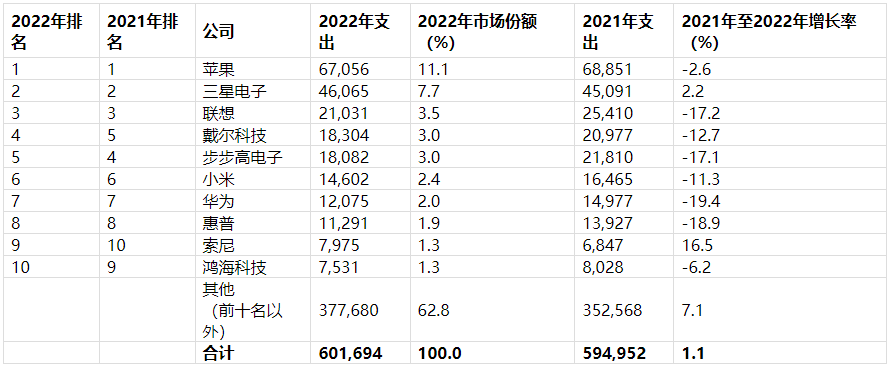

2022年排名前十的公司与2021年完全相同,苹果和三星电子继续排在前两位。只有三星电子和索尼在2022年增加了芯片支出(见表一)。

表一 2022年全球半导体设计潜在市场总额排名前十的公司(单位:百万美元)

TAM = 潜在市场总额

数据来源:Gartner(2022年2月)

苹果连续第四年位居半导体支出客户排名的第一位。由于该公司正在向自主研发应用处理器过渡,因此其在计算微处理单元(MPU)上的支出减少了11.7%。但苹果在非存储器芯片上的支出增加了2.8%。

三星电子的芯片支出增加了2.2%,继续排在第二位。凭借在折叠式手机领域的领先优势并且受益于中国疫情清零政策对其竞争对手的影响,该公司在智能手机市场中的份额有所提高,因而增加了2022年的半导体支出。

由于PlayStation 5游戏主机在全球消费者中的热度依旧,索尼在2022年的芯片支出增速最快。但由于全年持续不断的严重芯片短缺和物流网络中断,该公司无法将产量提高至满足需求的水平。

存储器占到2022年半导体销售额的约25%。由于在2022年下半年需求萎靡不振的情况下出现价格暴跌,存储器市场的收入下降了10%,是表现最差的设备类别。Yamaji表示:“排名前十的OEM占到存储器支出的49.2%,由此可见存储器的支出出现了大幅下降。”