【导读】存储产品现货价从2023年下半一路上涨,虽然DRAM涨幅不如NAND Flash强劲,大致仍呈现逐月稳定调升的走势,不过终端销售需求未见好转,渠道端备货需求放缓,DRAM现货价反转下滑,为后续调涨动能带来变数。

存储产品现货价从2023年下半一路上涨,虽然DRAM涨幅不如NAND Flash强劲,大致仍呈现逐月稳定调升的走势,不过终端销售需求未见好转,渠道端备货需求放缓,DRAM现货价反转下滑,为后续调涨动能带来变数。

DRAM现货价格存变数

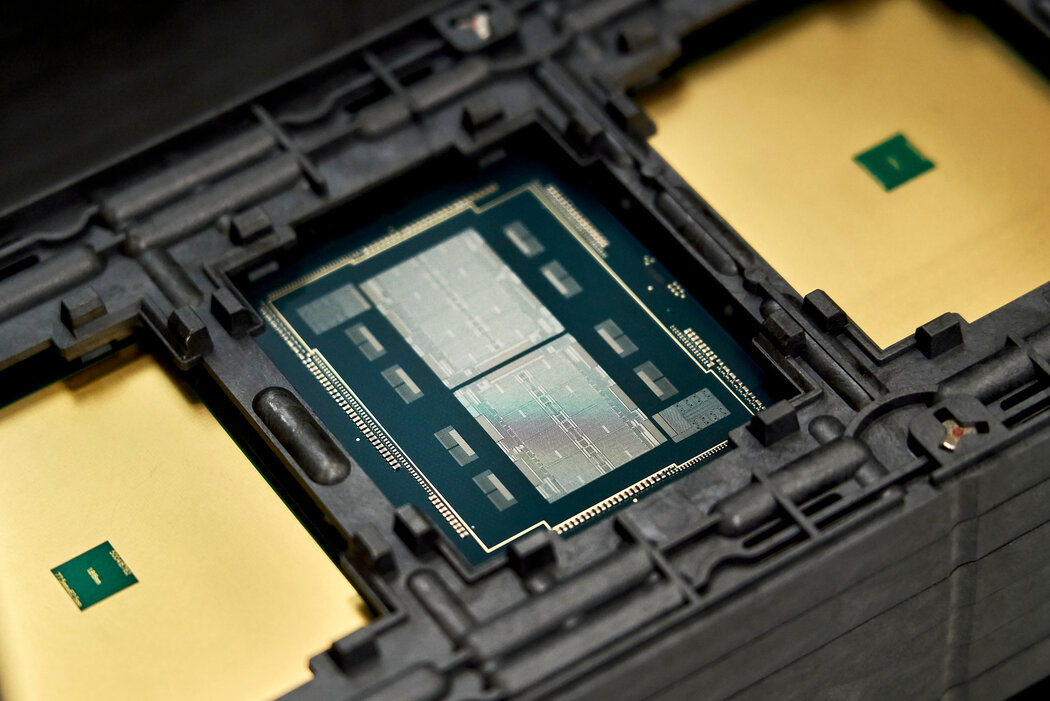

存储产业度过谷底周期,上游原厂积极调整产能供给,并转进至DDR5、HBM等产品,DRAM业务相继由亏转盈,并进一步提高产能利用率。

供应链预期,在供给端强势主导下,价格下跌不易,合约价将持续上涨,虽然原厂希望调高第2季涨幅至10-15%,但经过买卖双方拉锯,预料第2-3季单季涨幅约落在3-8%。

AI热潮带来声势浩大,现阶段没有人看坏存储产品增长动能,业界也了解价格愈跌不易,不愿轻易放出低价库存,但实际吃到生成式AI商机的业者仅有少数大厂。

从终端销售表现来看,消费买气确实十分平淡,加上新年备货需求已过,现货价格逐渐回归市场实际需求。

观察近来现货价格变化,2月DRAM现货价涨幅普遍趋缓至1-2%,以DDR4 8Gb为例,从2月底价格达到近期高点后,自3月起价格逐步下跌,DDR4 8Gb单月跌价幅度约达3-4%。

较大容量的16Gb跌幅相对缓和约1-2%,显见主流消费的涨价承接力道较薄弱。

DRAM现货价格从2023年10月起进入全面上涨的局面,部分消费性应用客户陆续回补库存,由于上半年终端销售仍处于淡季,第1季进入尾声后,市场成交量能不足,市况需求并未显著回升,原厂成交价与市场期望出现断层落差。

部分资金较有压力的业者,需要先跑货来调度变现周转,导致近期现货市场价格出现震荡,尤其是中国市场买气低迷,美国、东南亚等地区销售相对稳健。

业界指出,生成式AI加速HBM及DDR5采用,原厂明显改善获利,导致终端市场议价空间受到排挤,虽新PC平台逐渐转往DDR5,但上半年AI PC增长力道并不明朗,能否实际推动市场换机的需求仍有待观察。

NAND价格涨价态势不减

NAND Wafer稳步上扬趋势,512Gb Wafer价位在3月提升至4.05美元,涨幅达14%,业界认为,实际成交价已上看至4.2美元。

从市场报价来看,1Tb TLC或1Tb QLC Flash Wafer价格,分别上涨7.55美元及7.00美元大关。

过去业界认为AI服务器直接受惠者为HBM、DDR5等高阶产品,但近来大容量企业级SSD需求却意外火热,由于AI服务器建设需求庞大,SSD比起传统HDD将能大幅降低功耗而带动大容量SSD短期内需求成长,支撑NAND价格持续升高,将是SSD产品中涨幅最为强劲的应用领域。

NAND原厂从第2-3季将可望逐步摆脱亏损,如今512Gb Wafer报价已来到近2年来的相对高点,下半年市场价格调升幅度可能将开始趋缓。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: