【导读】自2022年以来,功率半导体市场行情回落,从二三极管、晶体管、中低压MOS到高压MOS都出现供需反转并大幅降价,甚至从2019年便跻身成为半导体行业“当红炸子鸡”的IGBT,也在国产产能大幅释放的背景下,供应逐渐宽裕。

自2022年以来,功率半导体市场行情回落,从二三极管、晶体管、中低压MOS到高压MOS都出现供需反转并大幅降价,甚至从2019年便跻身成为半导体行业“当红炸子鸡”的IGBT,也在国产产能大幅释放的背景下,供应逐渐宽裕。

时至2024年,降价、去库存对于功率半导体领域仍屡见不鲜。在此之际,却有包括捷捷微电、、蓝彩电子、扬州晶新、深微公司在内的本土功率半导体厂商传出调涨旗下产品价格的消息。那么,功率半导体行业是否已经出现触底反弹的迹象?

涨价函纷飞,需求是否反转?

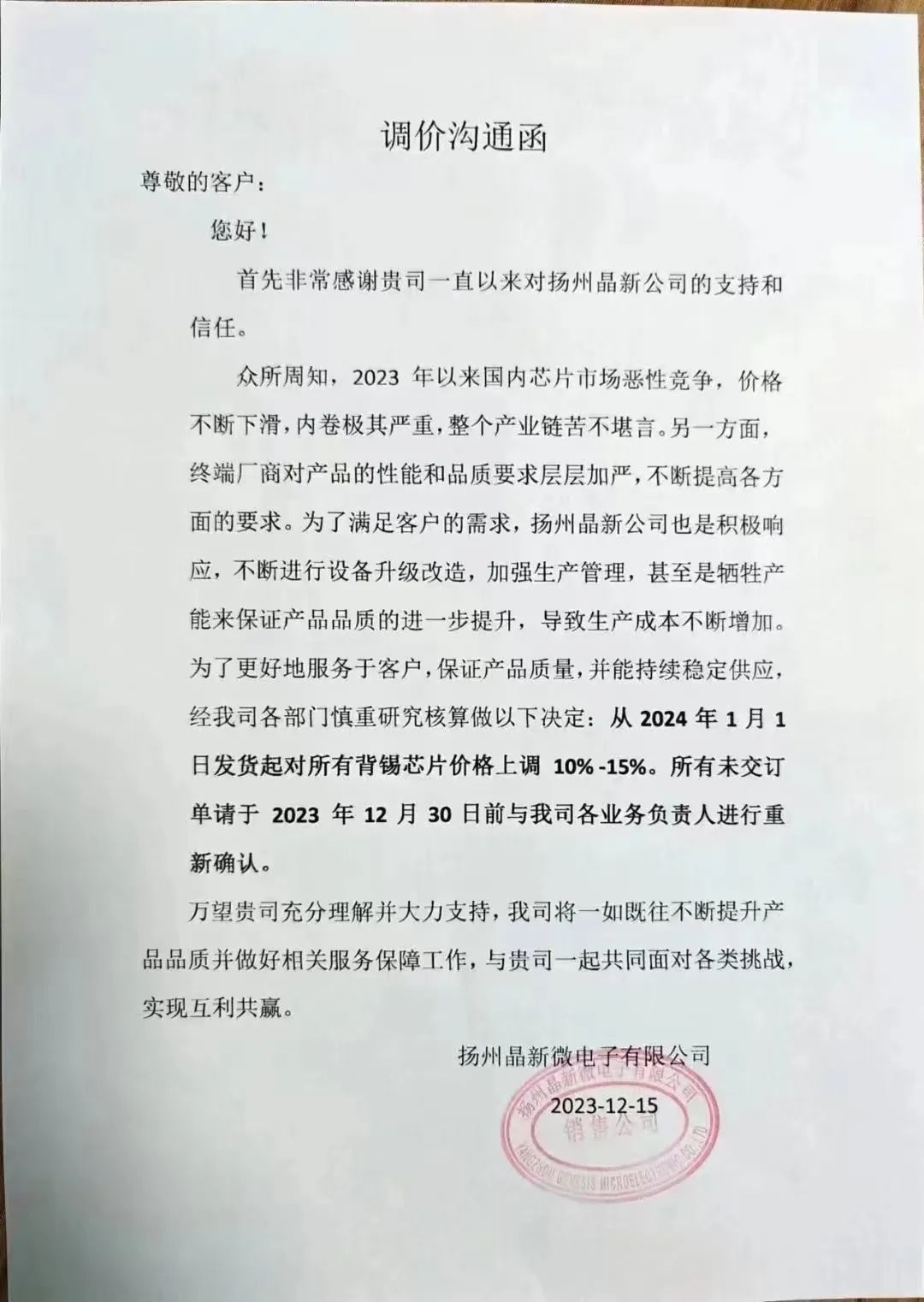

2023年12月15日,一则关于扬州晶新微电子有限公司的调价沟通函在业界流传。扬州晶新表示,2023年以来国内芯片市场恶性竞争,价格不断下滑,内卷极其严重,整个产业链苦不堪言。另一方面,终端厂商对产品的性能和品质要求层层加严,不断提高各方面的要求。

因此,扬州晶新决定:从2024年1月1日发货起对所有背锡芯片价格上调10%-15%。

据了解,扬州晶新前身可追溯到60年代成立的国营“扬州晶体管厂”,公司拥有4英寸、5英寸、6英寸三条生产线,主要芯片产品包括小信号晶体管、功率晶体管、开关晶体管、达林顿晶体管、数字晶体管、晶闸管、开关二极管、稳压二极管、、镀银点二极管、瞬态电压抑制二极管、光电二极管、FRD和(IC)、电力电子器件及模块等。

目前,扬州晶新已经出现在扬州市地方金融监管局公布的最新版上市后备企业名单之中,即将迈向资本市场。

对于扬州晶新的涨价,某本土功率半导体大厂高管表示,此时涨价难以理解,但扬州晶新的背锡产品曾通过大幅降价来去库存,当下库存去化接近尾声,调价也无可厚非。

值得注意的是,扬州晶新发布的是调价沟通函,也就是说,客户是否接受调价还未可知。

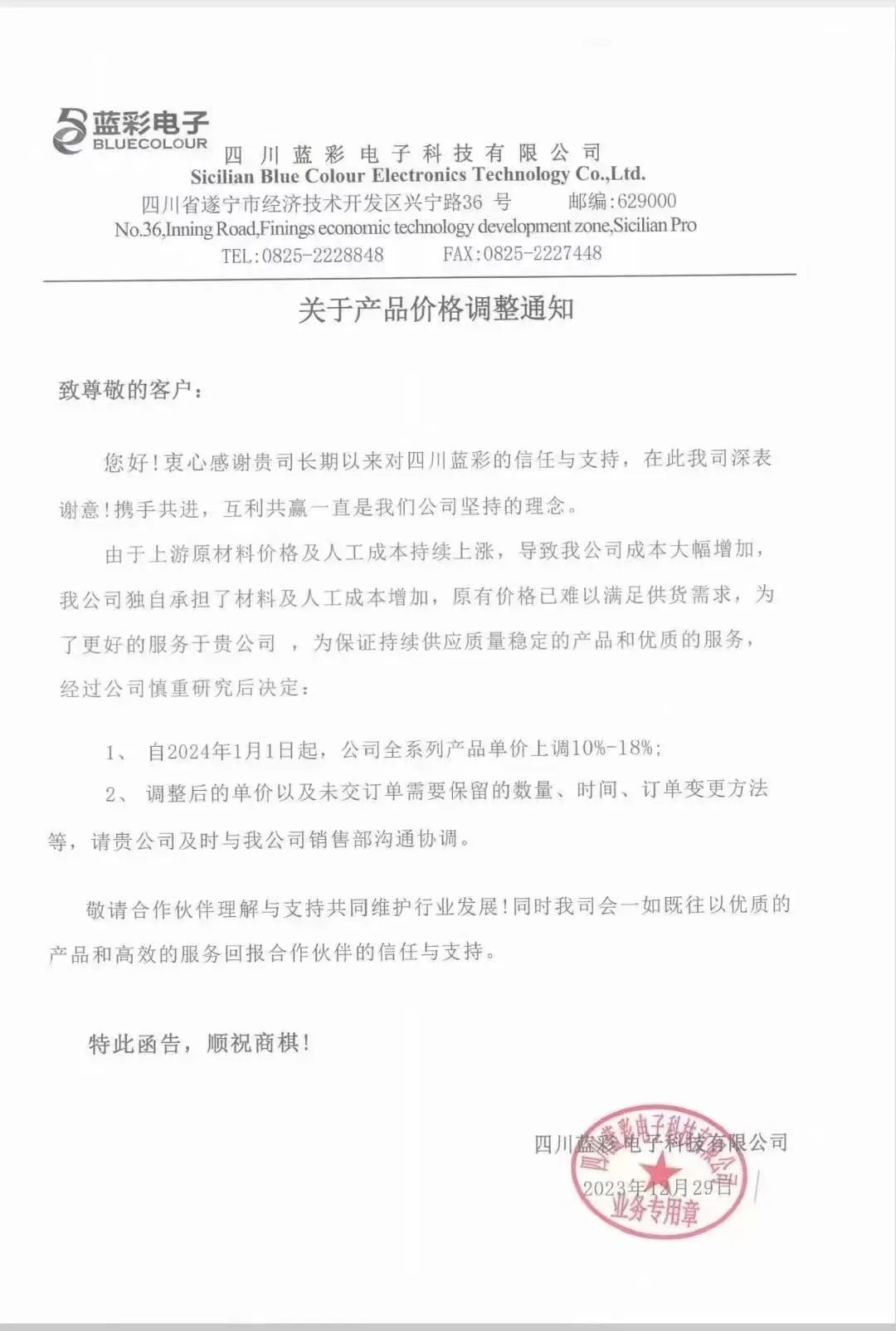

不过,上述涨价函似乎打开了本土功率半导体厂商涨价的序幕。随后四川蓝彩电子科技有限公司也在2023年12月29日发布关于产品价格调整通知称,由于上游原材料价格及人工成本持续上涨,导致公司成本大幅增加,原有价格已难以满足供货需求,经过公司慎重研究后决定:自2024年1月1日起,公司全系列产品单价上调10%-18%。

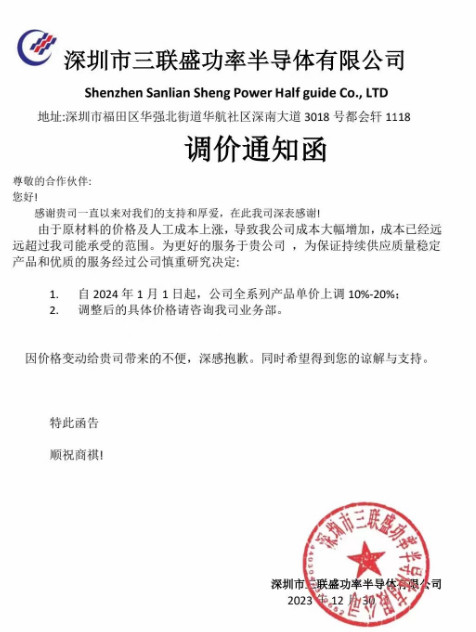

仅时隔一天,深圳市三联盛功率半导体有限公司也发布调价通知函称,由于原材料的价格及人工成本上涨,导致公司成本大幅增加,成本已经远远超过公司能承受的范围。经过公司慎重研究决定:自2024年1月1日起,公司全系列产品单价上调10%-20%。

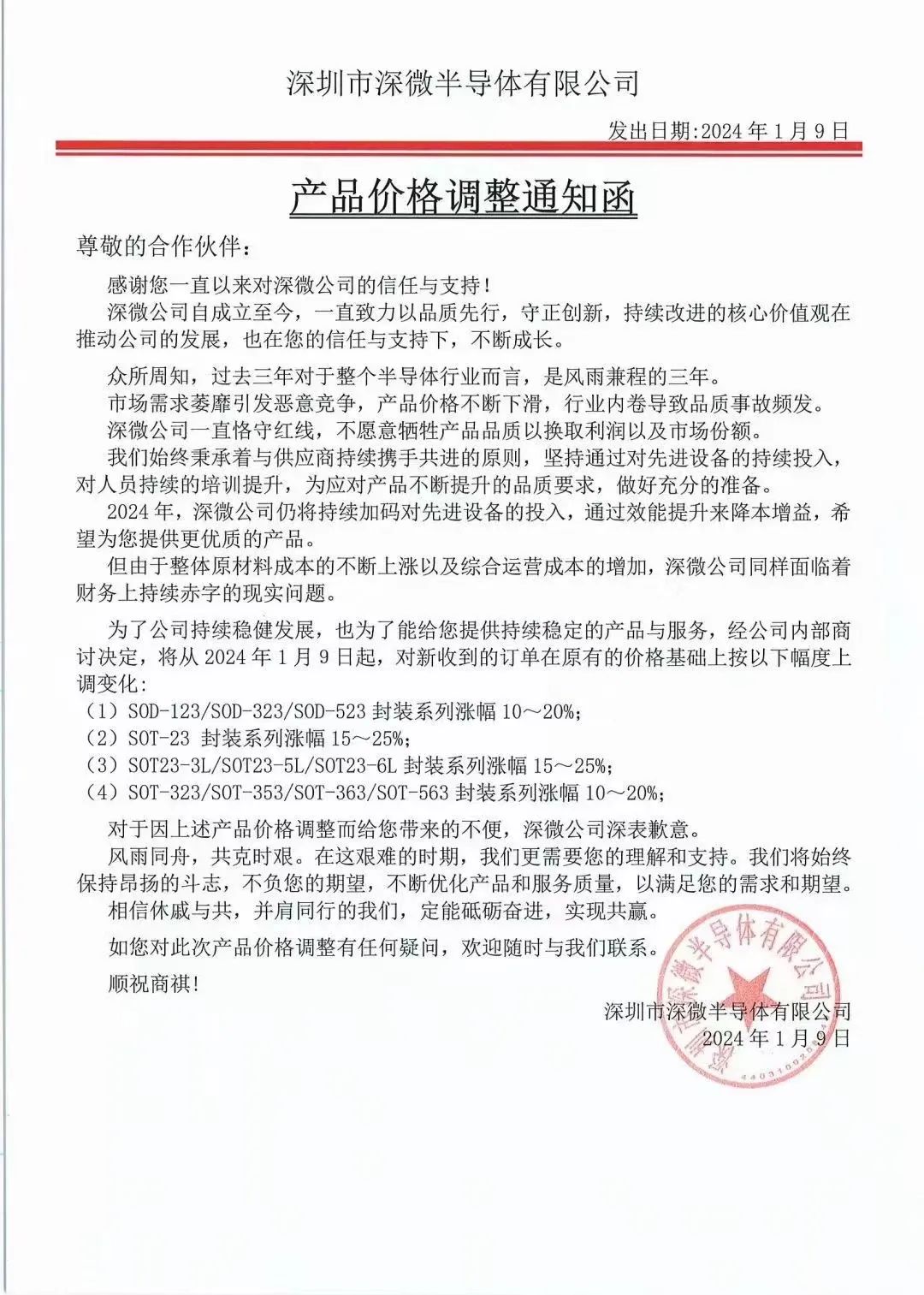

2024年以来,功率半导体行业的涨价函仍在持续,深圳市深微半导体有限公司于1月9日发布通知称,众所周知,过去三年对于整个半导体行业而言,是风雨兼程的三年。市场需求萎靡引发恶意竞争,产品价格不断下滑,行业内卷导致品质事故频发。由于整体原材料成本的不断上涨以及综合运营成本的增加,深微公司同样面临着财务上持续赤字的现实问题。经公司内部商讨决定,将从2024年1月9日起,对新收到的订单在原有的价格基础上按以下幅度上调变化:

1、SOD-123/SOD-323/SOD-523封装系列涨幅10~20%;

2、SOT-23封装系列涨幅15~25%;

3、SOT23-3L/SOT23-5L/SOT23-6L封装系列涨幅15~25%;

4、SOT-323/SOT-353/SOT-363/SOT-563封装系列涨幅10~20%。

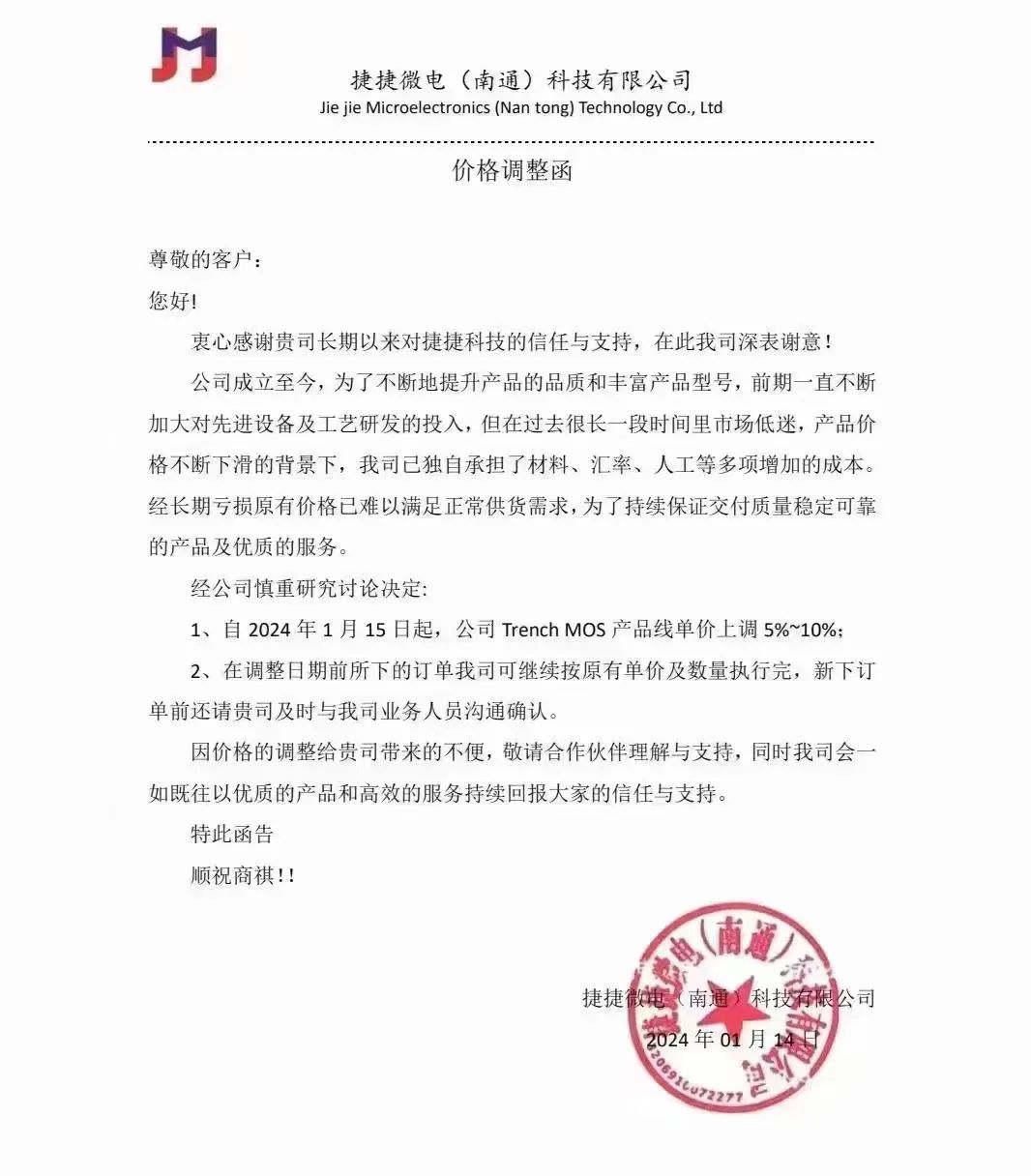

1月14日,捷捷微电旗下子公司捷捷南通科技也发布价格调整函称,公司成立至今,为了不断地提升产品的品质和丰富产品型号,前期一直不断加大对先进设备及工艺研发的投入,但在过去很长一段时间里市场低迷,产品价格不断下滑的背景下,公司已独自承担了材料、汇率、人工等多项增加的成本。经长期亏损原有价格已难以满足正常供货需求,经公司慎重研究讨论决定:自2024年1月15日起,公司Trench MOS产品线单价上调5%~10%。

资料显示,捷捷微电于2020年9月成立捷捷,并于2022年9月建成投产。捷捷南通科技主要负责高端功率半导体芯片的设计和晶圆制造业务,主要产品包括VD MOSFET、SGT MOSFET芯片、Trench MOSFET芯片、Trench结构肖特基二极管芯片等高端功率半导体芯片。

因目前捷捷南通科技投产时间较短,尚处于产能爬坡阶段,2022年9-12月和2023年1-6月的产能利用率分别为72.35%、73.71%。2021年至2023年6月,捷捷南通科技净利润分别为-1176.28万元、-2148.51万元和-2024.31万元。

此起彼伏的涨价函一般会在市场行情较好时出现,那么此时功率半导体领域是否已经迎来了需求反转?集微网通过采访多位本土厂商高管得知,功率半导体市场订单量未见明显好转,当前并未到涨价的时候,预计2024年市场应该还是以内卷为主。

产品价格不断下滑,部分中小厂商陷入亏损

据集微网了解,SOT、SOP是主流的传统封装形式,大量应用在二极管、三极管、MOS管等分立器件领域。上述企业多是长期深耕在分立器件领域的中小型厂商,且产品类型以二极管、三极管、中低压MOS管为主。

从上述涨价函可以看出,一方面上述分立器件厂商面临市场需求萎靡引发恶意竞争,导致公司产品价格不断下滑。

业内人士指出,市场需求低迷使得分立器件产品价格内卷非常严重,小厂的价格太低了。相对中大型功率半导体企业,可以通过绑定优质行业头部客户保障公司的订单量,价格波动幅度不会太大,小厂显得更为被动,为获得订单只能以低毛利在市场上“血拼”,遇上通货膨胀就直接“扛不住”了。

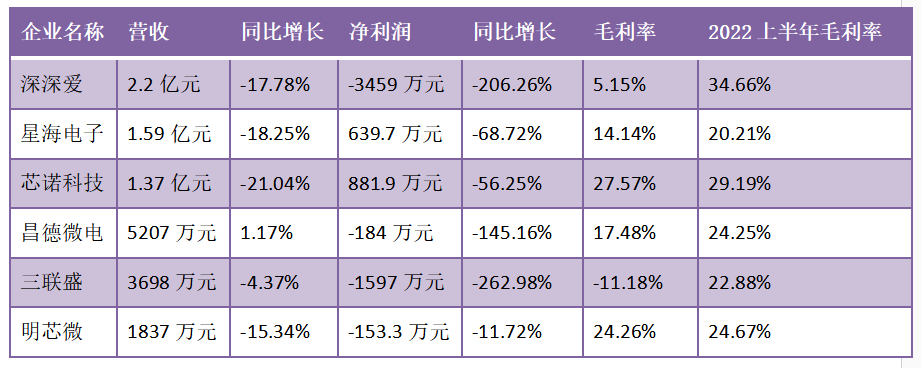

以上述发布涨价函的三联盛为例,2023上半年实现营收3697.53万元,净亏损达1597.1万元,毛利率为-11.18%。虽然公司营收下滑幅度并不大,但毛利率由正转负,业绩亏损严重,即使三联盛将旗下产品调涨10%-20%,公司能否实现扭亏为盈还未可知。

另一方面,则是原材料及人工成本在持续上涨。业内人士对集微网表示,除人工、房租、税费等方面支出增加外,当前铜价也出现上涨,将带动引线框架等封装材料价格同步上涨。值得注意的是,业绩亏损的情况在国内中小型功率半导体厂商中并不罕见,集微网通过统计六家新三板挂牌的分立器件厂商2023上半年业绩发现,除昌德微营收基本持平外,包括深深爱、星海电子、芯诺科技、三联盛、明芯微在内的厂商都出现下滑。净利润方面,深深爱、昌德微、三联盛、明芯微都出现了亏损。

铜作为引线框架的主要原材料,引线框架厂商采购铜带的成本与金属铜的价格直接相关,而近几年金属铜的价格波动较大。因此,多数厂商对引线框架产品定价将与伦敦LME铜价联动,采取“成本+加工费”模式,铜价的波动也直接影响到引线框架产品的售价。

据央视财经报道,在全球铜原料供应将收紧的背景下,有专家预计,未来两年铜价可能会飙升75%以上,达到一个新的历史高点。在此情况下,引线框架价格或将出现大幅增长,而引线框架占封测成本的20%-70%,对功率半导体的生产成本影响较大。

综上所述,时至今日,功率半导体市场并未出现明显起色,但在行业持续内卷的情况下,产品价格持续下跌,原材料和人工成本上涨导致各大厂商业绩下滑,部分小型厂商陷入亏损,即使部分厂商已经宣布涨价,短期内功率半导体行业景气度也难有反转。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: