随着汽车市场的不断发展,消费者对于车辆数字化功能的需求不断增加,例如自动驾驶、连接性、电气化和共享出行等。为了满足这些需求,汽车制造商需要不断更新软件、融入数字生态系统,并提供即时访问车载和车外数据的能力。

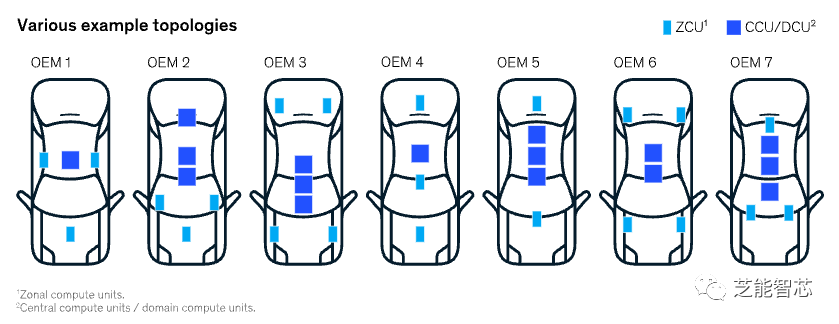

第五代架构引入了区域控制器和中央计算单元,可以简化软件堆栈和功能部署,整个汽车行业在设计方面存在显着差异。

● 第五代架构的最大优势在于为车企提供了简化ECU能力:

◎ 促进安全的无线 (OTA) 更新:大量ECU导致更新方面的瓶颈和复杂性,从而带来安全性、可靠性、法规遵从性和数据真实性方面的挑战。区域架构提供了整合的解决方案,对于更新失败时的回滚也具备重要意义。

◎ 硬件和软件的解耦:解耦提供了加快开发时间的潜力,实现更快的重新设计和适应(减少对单一供应商的依赖),加速上市时间,并提高创新灵活性。这种解耦可以通过在软件堆栈中引入抽象层来实现,使一个区域控制器能够执行多个之前独立的ECU的功能,可以用更少、更通用的计算硬件来构建。

◎ 增加芯片整合和集成:通过整合多个ECU的功能,区域控制器实现了芯片整合和集成。同时,更小的节点尺寸提高了功率效率。新兴的片上系统设计将多个中央处理单元(CPU)、内存和专用硬件(HW)加速器子系统结合在一起,实现了确定性的路由延迟和不需要推理的自由。因此,用于区域控制器的最新片上系统(SoC)通常基于16纳米(nm)及以下的节点尺寸。

◎ 降低线束复杂性:由于区域控制器充当输入/输出(I/O)聚合器的角色,并且通常放置在汽车的机械边缘,因此它们可以降低线束的复杂性,从而促进标准化,支持自动化生产过程而降低成本。考虑到现代车辆的线束成本通常占据E/E架构总预算的20%,优势非常显著。

预计采用分区架构的车辆的全球份额将达到到 2030 年,这一比例将达到 18% 左右,而基于域的架构(包括只有一个域计算单元 (DCU) 的轻型架构和所有域都有一个 DCU 的完整架构)将占 48%,分布式架构将占 34%

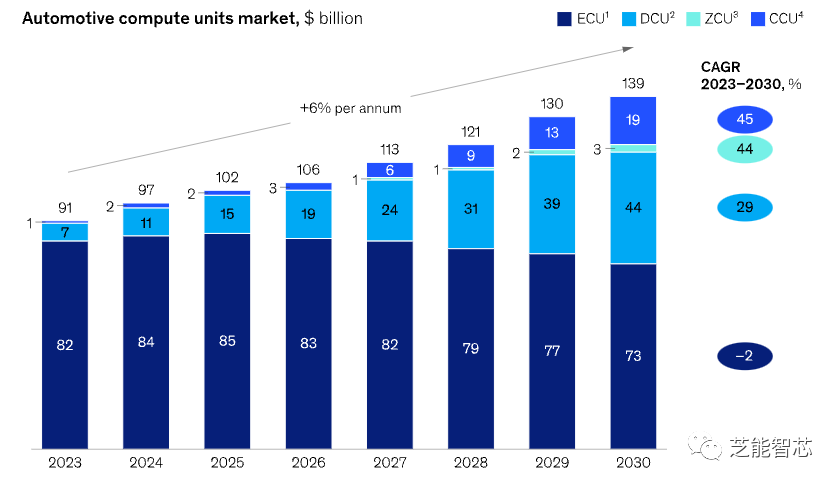

● 汽车控制器市场在 2023 年至 2030 年间将以每年 6% 左右的速度增长,功能整合:

◎ ECU 市场将略有收缩(每年 1%),

◎ DCU、ZCU 和 CCU 市场将以每年 30% 至 40% 左右的速度增长。

◎ 中央计算控制器(CCU) 的巨大市场价值是由于较高的价格(1,000 美元到 4,000 美元),区域控制器的平均售价 (ASP) 预计在 50 至 70 美元范围内。

● 区域控制器设计领域,有四种新兴的设计原型,每种都具有独特的优势:

◎ I/O 聚合器:这是最基本的设计原型,将区域控制器作为I/O 聚合器和网关,负责传递传感器和执行器的信息到CPU。可以简化汽车机械系统的线束,但在安全关键型应用中,通常需要专用硬件来处理潜在的延迟挑战。

◎ 具有电源分配功能的 I/O 聚合器:这个设计原型在基本的I/O聚合器功能上增加了电源分配功能。通过智能保险丝,可以实现电力在车辆不同部分的精细分配,平衡安全性和舒适性需求。还支持预测性负载平衡和全面的电路参数监控,提供更长的续航里程和更详细的数据洞察力。

◎ 具有区域计算能力的 I/O 聚合器:具备了区域计算能力,特别适用于satellite sensors(摄像头+雷达头)等应用,物理传感器与处理其原始信号的计算单元分离,简单传感器在故障或受损时可以相对便宜地替换

◎ 具有计算能力和功率控制的 I/O 聚合器: 结合了所有上述功能,成本较高,但提供了最全面的功能,为客户提供了高度的定制化选择,可能会成为主导设计模式。

在E/E架构领域,芯片制造商、Tier1 供应商和汽车企业,需要考虑多个维度来优化配置系统。从战略角度看,需要明确自身在价值链上的定位。不同汽车领域有不同的需求。车身、动力总成和底盘领域非常适合区域控制器,可以整合大量分布式ECU、传感器和执行器,通常这些分布在车辆机械结构上。

ADAS/AD(高级驾驶辅助系统/自动驾驶)和信息娱乐领域需要远高于区域控制器提供计算能力的系统,这些领域会采用中央或专用的域计算单元。不同领域的需求差异,区域和中央计算E/E架构需要建立在一系列软件堆栈上,例如AUTOSAR Classic、AUTOSAR Adaptive或定制的RTOS。面向服务的架构将发挥关键作用,尤其是对于区域、域和中央计算单元,将支持软件功能的灵活部署。、汽车中间件解决方案和相关参与者的重要性将上升,尽管它们对最终客户来说可能没有差异化。

随着区域和中央计算单元整合多个领域的功能,会加速功能孤岛的消除,促进对E2E客户功能的研究。从通用软件架构和中间件解决方案入手,同时也通过敏捷开发团队的合作确保频繁发布。将通过更严格的硬件和软件分离以及利用系统工程的最佳实践来实现。随着跨领域应用程序在区域控制器上运行,原始设备制造商将需要在软件集成和验证方面进行更多的投资。 在汽车领域,代工厂将变得更加活跃,OEM制造商将更积极地与电子制造服务(EMS)厂商和原始设计制造商(ODM)合作,以实现供应商网络的多样化。一级供应商将在架构设计和实施方面面临激烈竞争。汽车企业还可以专注于特定芯片的定制,并积累专业知识以实现定制,尤其是在ADAS/AD领域。对于IDM来说,这可能会为尖端技术的共同创新和营销创造机会,更多的定向购买安排,从而扰乱传统的价值链动态。