大联大收购文晔整体事件回顾

2019年11月12日,大联大投资控股股份有限公司召开董事会,通过以每股新台币45.8元公开收购取得文晔科技股份有限公司已发行且流通在外的普通股,预定最高收购数量为177,110,000股(约为文晔公司已发行股份总数之30.0%),收购期间将自2019年11月13日上午9时00分至2019年12月12日下午3时30分止。

消息一经传出,立刻引起了文晔董事会和员工的强烈反应,认为此举会造成大联大、文晔、股东、员工四方皆输的局面,文晔基层员工甚至成立了员工自救会以反对本次收购。综合各方信息来看,文晔反对本次收购的主要观点包括:1.如果收购获得成功,大联大就会在亚太地区形成市场垄断;2.对大联大投资合法性的质疑;3.通过此次收购,文晔将丢失最大股东席位,失去公司控制权;4.文晔员工则担心大联大在取得最大股东地位后,会进行大规模裁员。

大联大财务长袁兴文

12月4日,袁兴文在记者会上指出,由于半导体销售可以通过分销商、客户直接采购和原厂直销等方式,其中通过分销商的销售额占整体市场不到20%,因此并无垄断市场一说,且大联大并无进入文晔科技董事会的计划,此次入股文晔,本意只是“财务投资”,对双方营运、文晔员工工作权与台湾分销市场都不会产生影响。

为此,袁兴文还代表大联大方面提出5点声明:

- 文晔科技依法召集的股东会,大联大均将依通知出席并参与表决;

- 公司取得文晔科技股权后,将独立行使股东权,不与任何第三人约定共同行使表决权;

- 在公司取得文晔股权后,其依法召开股东会,也不对外征求委托书,取得超过公司持股以外表决权;

- 对文晔持股,将维持不高于三成股权,不再在资本市场加购文晔科技股票;

- 公司不会提名或参选文晔科技董事

大联大还表示,这次公开收购相关信息,应以公告信息为主,公司后续将公开详细的收购说明书。经延长后,成交条件包括:1.应卖被收购公司最低收购量达2,951万6,800股;2.公平交易委员会认定本件交易无须申报。由于此声明已经公开,具有法律效力,若收购成功,大联大将完全按照声明来履行自己的职责。

袁兴文9日在接受本刊采访时,还对以“突然”和“奇袭”的方式宣布对文晔的收购进行了回应。在他看来,由于本次收购仅为财务投资,且是一次公开的股权募集,如果之前有沟通,才会导致不合法性。同时,他也表示,本次收购股权是公开要约,并没有进行定向要约。

是否会形成垄断?

这是双方争执的焦点。

针对文晔独董及董事长在公开场合的表态——“若两家公司合并,在台湾地区的市占率将高达7成,在亚洲扣除日本市占率5成,具有垄断地位。”袁兴文回应说,这一次对于文晔的公开要约收购,在大联大来看是很单纯的,等同于在股票市场上买进股票的投资行为。

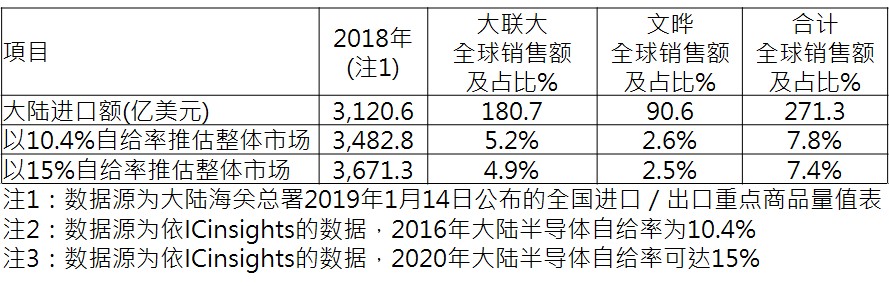

他结合当前半导体市场整体销售情况和两家财报数据称(表1),2018年,中国大陆半导体进口额达3120亿美元,如果以2016年10.4%自给率推算,全球市场销售总额约为3482.8亿美元,大联大180.7亿美元和文晔90.6亿美元的全球销售额分别占比5.2%和2.6%,相加约占总全球销售额的7.8%;如果到2020年,以中国大陆半导体自给率达15%推估整体市场,全球市场销售总额约为3671.3亿美元,大联大和文晔的全球销售额分别占比4.9%和2.5%,相加约占总全球销售额的7.4%,远形成不了垄断的局面。

表1:全球半导体产业销售额与大联大、文晔所占比例

公开资料显示,大联大/文晔营业额占全球半导体电子元器件销售额比例分别为:2016年,4.7%/1.3%;2017年,4.0%/1.5%;2018年,3.6%/1.9%。以亚太区半导体销售额来看,2018年通过大联大、文晔代理的销售比重分别为5%和3.2%,合计8.2%;具体到台湾市场,大联大与文晔占台湾半导体电子元器件分销商整体的67%,整个台湾分销商营收最多占12.4%,就算再将其他代理商全部包括进来,也不会超过20%。数据体现分销占整体市场比重小,因此,大联大方面一再强调,收购文晔科技30%股权并没有涉嫌垄断。[!--empirenews.page--]

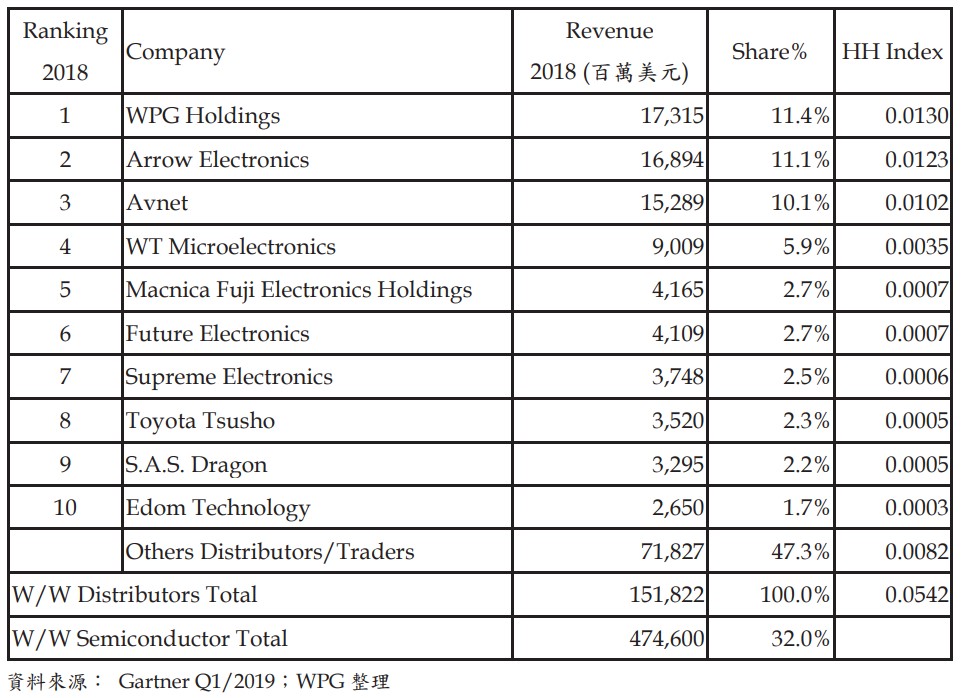

如果按照Garnter给出的2018年全球半导体经销商销售分析报告(表2)来看,约有68%由上游的半导体原厂直接供应给下游成品制造商或品牌商,32%是通过经销商、代理商来承担大量而分散的客户销售与服务任务。参考美国司法部用以评估产业是否已有垄断嫌疑的赫式指数(HH Index),来分析目前半导体分销产业的竞争态势,可以计算出HH Index值为0.0506,小于0.1,说明半导体分销产业仍处于分散的竞争形态(0.1-0.18表示中度集中,高于0.18表示高度集中)。

表2:2018年全球半导体经销商销售分析报告

袁兴文的另一个看法是,在半导体电子元器件销售市场上,分销商在原厂面前并无太多话语权,必须靠服务及更多产品线才能获取客户认同,得到更多的机会。近几年原厂的分销策略在不断调整,从ADI取消安富利代理权,到Cypress取消科通芯城、时讯捷和创兴电子的代理权,再到最近TI取消包括大联大、文晔、安富利在内四家的代理权,都是非常典型的案例,当原厂决定取消代理权时,分销商几乎没有任何还手的机会。

以时间换空间

到今年4月下旬为止,董事长郑文宗是第一大股东,约持有文晔4.79%股权,郑文宗妻子许文红持有1.42%股权,许文红名下的绍阳投资持有1.55%,许文红与郑文宗名下文友投资担任文晔法人董事,也持有约0.2%股权,夫妻两人合计持有约7.69%股权,近期名下的持股数没有异动;分销大厂联强旗下的伊凡投资有2.29%股权,是第四大股东。

如果大联大收购30%股权,其股份将超过第二股东的6倍,成为名副其实的最大股东,是否会形成对文晔的实质性控制?是否会进行资源整合?是否会导致裁员?都是令文晔感到不满和担心的。

这种情绪并非“空穴来风”。

2015年8月,日月光也是趁矽品股价低点时,以“突袭”方式非合意展开公开收购,同样强调财务投资,但引起矽品不满,双方大战持续近9个月,最后以共同成立控股公司的方式宣告纷争落幕。根据约定,在合资公司中,日月光与矽品均维持各自公司的存续、名称及原有独立经营的运作模式;留任各自全部经营团队及员工;原有组织架构、薪酬、相关福利及人事规章制度都持续不变。

袁兴文表示充分理解对方和行业的种种顾虑,因此大联大采用了“以时间换空间”的做法,收购文晔股权只是财务投资,绝不牵涉产业。他为记者算了一笔帐,文晔公司今年预估获利大约为24-26亿元新台币,大联大如果持股三成,可以获利7-8亿元,投资报酬率8.6%-9.9%,对大联大今年也有12%-15%的获利提升,这对双方来说是双赢的结果。

据称,文晔方面曾请第三方专家算出公司合理的股价应该在50.48-53.68元,建议股东不要以每股45.8元卖给大联大。但是,文晔的股价目前一直徘徊在42-43元附近,下一步文晔方面会有怎样的动作目前还不得而知。

至于是不是由于被TI取消了代理权导致公司股票价格下探至低点,所以大联大才在此时决定入场收购文晔股份,袁兴文说,“被TI取消代理权的又不是文晔一家,我们也是在毫无征兆的情况下被搬了家。”在他看来,原厂与代理商之间这种分分合合的关系实属正常,外界不必对此过度担心和解读。之所以投资文晔,主要看中的是公司的团队、市场经营状况、财务绩效和业务能力,总体来说,是一个值得长期投资的财务标的。

但他没有使用诸如“志在必得”这样的词汇,只是强调说目前大联大提出的邀约是具有法律效应的,公司当然希望收购能够如期完成,但投票权在文晔股东方手中,只要有必要,大联大愿意向媒体、投资人和政府主管机关澄清自己的投资目的。

相较于IC设计企业,半导体分销商的毛利率不高,大联大约为4%-5%,文晔约为3%-4%。分销商之所以愿意通过收购不断壮大实力,就是因为规模越大,运营成本越低,利率自然就高。而大联大从2005年开始,先后对凯悌、诠鼎科技、全润电子、友尚等多家企业进行了合并与收购,此番对文晔是真投资还是真收购,我们将拭目以待。[!--empirenews.page--]

文晔呼吁大联大做出公开解释

就在本文即将刊出之际,12月16日,来自台湾《工商时报》报道称,文晔针对最新的形势召开了董事会并在会上指出,大联大修正后的公开收购说明书的声明,时效性不明确,且声明范围均限于“目前没有计划”,不排除保有事后通过其他方式或渠道影响文晔人事任免或经营决策的可能,无法改变大联大对文晔具有实质控制能力的事实,也无法免除大联大仍需依法向公平交易委员会申报的义务,这是为维护广大股东权益必要的态度与作为。

针对本次公开收购是否需向中国国家市场监督管理总局办理经营者集中申报,文晔方面表示,文晔在已委任的安杰、锦天城、中伦、德恒、君合等律师事务所出具的法律意见书中,一致认为此次公开收购需向中国反垄断法主管机关办理经营者集中申报,呼吁大联大应公开揭露相关的法律意见书。而如果公平交易委员未能在2019年1月30日前认定此收购案无须申报、或者必须申报,则收购案将因条件不成立而宣告破局,股票就会无法交割。

不过,该媒体同时称,针对文晔股东提出“大联大收购文晔股份将对公司、产业产生负面影响,是一桩1加1必定小于2的生意”的说法,大联大方面强调说,二家公司始终都会是独立的个体,自然没有讨论加起来小于或大于2的必要性。同时,大联大也希望文晔内部增加持股,除表达对公司经营能力的肯定,更间接表明大联大绝无并购的意图。