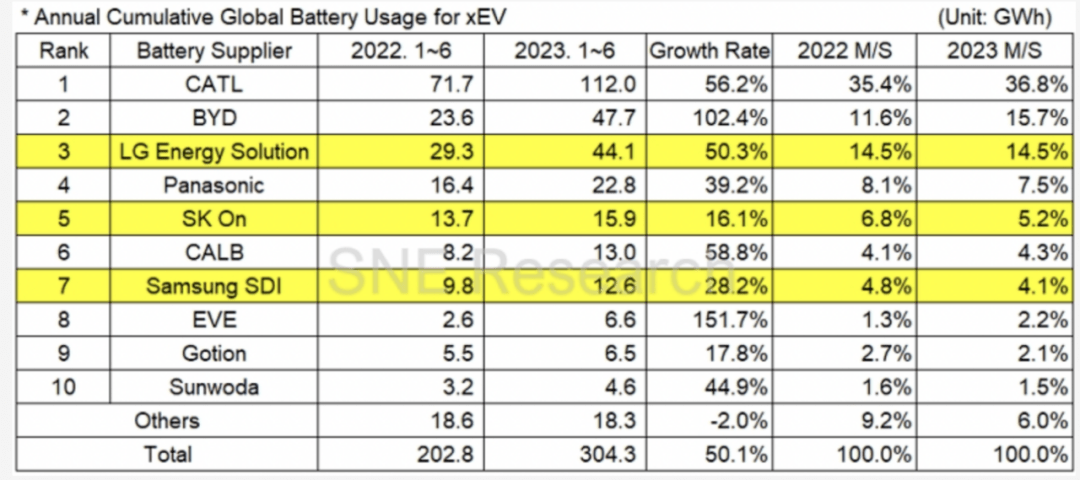

韩国新能源市场分析公司SNE Research发布了上半年全球装机量。

上半年,全球动力电池装机量达304.3GWh,同比增50.1%。

前十位的排名,变化不大,中国企业占据6席,装机量共计190.4GWh,市场份额达到压倒性的62.6%,宁德时代、比亚迪成了大哥二哥,中创新航位居第六,亿纬锂能、国轩高科和欣旺达包揽第八、第九、第十。

宁德时代成为老大已经不是新鲜事,一家独占36.8%市场份额,与去年同期的35.4%相比增加了1.4个百分点。

自2017年以来,宁德时代连续六年成为全球动力电池霸主。在基数庞大的基础上,市场份额不降反增,得益于其海外市场的开拓。这一年来,宁德时代在欧洲和北美市场的装机量几乎翻番。

比亚迪以102.4%的增速,成为前10位中增速排第二的企业,仅次于亿纬锂能的151.7%。与它去年同期206%的增速相比,虽然还是高增速,已经出现腰斩。比亚迪的高增幅依然来自内供。它也开始加大对欧洲和除中国之外的亚洲市场的开拓,力推元plus出口。

韩系三强处在腰部位置,LG新能源、SK On、三星SDI分别位列第三、第五、第七位,一共取得了72.6GWh的装机量,合计市场份额为23.9%,与去年同期相比被压缩了2.2%。虽然韩系三强的装机量都在同比保持增长,但增幅没有中国企业大,所以出现了下降。

前10名榜上唯一的日企松下位列第四,装机量为22.8GWh, 同比增39.2%,与去年的16%相比明显提速。松下是特斯拉在北美市场最重要的供应商,它的增幅扩张是由于Model Y的放量。此前在北美暂停销售的Model 3长续航版恢复销售,不过很有可能LG新能源将取得这个供应商机会,这对松下稳中有增的市场份额来说是一个变数。

国内市场:有升有降,有快有慢

从国内来看,根据中国汽车动力电池产业创新联盟的数据,今年上半年国内动力电池产销分别是293.6GWh、256.5GWh,但装机量只有152.1GWh,产量几乎是装机量的两倍。

同样独占鳌头的宁德时代的市场份额被挤压了,66.03GWh的装机量占据国内43.4%的市场份额,被同侪们挤压了4.27个百分点。

比亚迪一直在持续增长,市场份额从去年上半年的21.59%增至29.85%,不过增速从三位数210.8%急剧下滑至两位数91%。

国内市场第3-10名出现了一些变动,有进有出。瑞浦兰钧去年上半年的第10位今年被正力新能取代,跌出前10位。去年涨幅最高的欣旺达归于平静,从疯狂的651%回归两位数至50.2%。

唯一一个增幅超过三位数达到170%的亿纬锂能,排位从去年的第8位前进了4位,位列第4,仅次于中创新航。

LG新能源、蜂巢能源和孚能科技3家装机量同比出现下降,分别下降了10.2%、20.9%和11.4%。相对应地,LG新能源和蜂巢能源的排位从去年的第5位、第6位分别下滑2位到第7位和第8位,国轩高科虽然装机量上涨了9.6%,但市占率从去年的5.02%下滑至3.98%,排位从第4位降至第5位。

虽然位次有升有降、增幅有快有慢,国内第一梯队、第二梯队的阵容相对稳定。

海外市场:宁德时代杀疯了

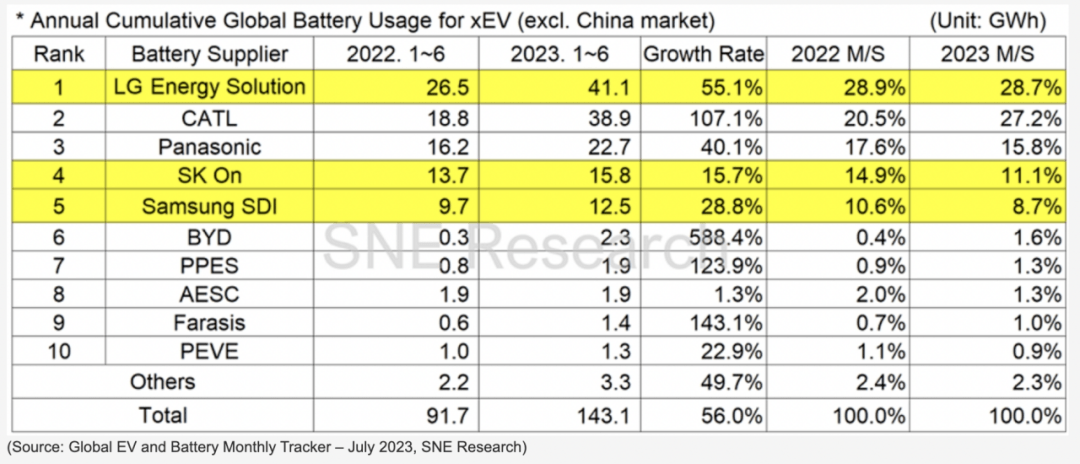

除中国市场之外的海外市场,上半年装机量达143.1GWh, 同比增56%。

LG新能源一直是海外市场的老大,上半年以41.1GWh的装机量占据28.7%的市场份额,和去年同期相比被爆增的宁德时代压缩了0.2个百分点。

宁德时代海外装机量暴增107.1%,从去年同期的18.8GWh增至38.9GWh,市场份额从去年同期的20.5%增至今年的27.2%,和LG新能源相比只差1.5个百分点。

韩系三强、松下的海外市占率都在下降,前10位中市场率扩张的中企除了宁德时代、比亚迪之外,还有孚能科技,此外丰田和松下的合资企业PPES市占率也增长,其他企业均收缩。

除了特斯拉Model 3/Y在中国生产、出口到欧洲、北美及亚洲其他国家,奔驰EQS、沃尔沃XC40 Recharge、 MG-4的订单助力了宁德时代的海外市场扩张。

SNE Research提供的数据显示,以宁德时代、比亚迪为代表的中国电池企业的装机量开始在海外高速增长,挤压了原本具有优势的日韩企业,松下、韩系三强(合计)的市场份额分别从去年同期的17.6%、54.4%被压缩到15.8%和48.5%。

现代汽车的新电动车KONA可能会选择宁德时代做电池供应商,再加上特斯拉和大众汽车陆续宣布采用磷酸铁锂电池,届时宁德时代的海外市场会进一步扩大,这将威胁到LG新能源除中国市场的海外老大地位。

此外,中企最近加强了和韩国电池企业的合作力度。为了符合美国防通胀法案(IRA)要求新能源产业供应链必须来自自由贸易伙伴,中国电池企业将向韩国企业出口电池材料,再由韩国出口电池到美国。韩国和美国是自由贸易伙伴。