来源:内容来自正电子段迎晟和谢恒团队 ,谢谢。

进入到2017年,我们看到除了显示材料的升级以外,高屏占比(全面屏)脱颖而出成为了新的关键词,全面屏和其他创新有何异同?对行业的影响又如何?我们希望在本报告进行深度挖掘。

1.全面屏带来惊艳视觉体验,将成手机新卖点

全面屏将屏幕比例从16:9提升到18:9,不改变整机尺寸情况下明显增加主屏尺寸(从主流的5.5寸增加到6寸以上),屏占比跃升带来惊艳视觉体验。柔性OLED在异形切割、轻薄的良好性能,更能将全面屏的优势发挥淋漓尽致,三星、苹果等高端新品的采用更加速了全面屏的推广,有望掀起未来2-3年ID设计潮流。

2.全面屏潮流带动普通TFT大屏化,中小尺寸面板厂受益

不同于柔性OLED,普通TFT实现“全面屏”难度很大。我们判断非高端手机会采取更高屏占比的TFT设计来作为折中方案,我们预计这种大屏化的手机设计将在未来3年快速普及,将大幅增加中小尺寸面板使用面积。

3.全面屏带动正面零组件单价提升

真正意义的“全面屏”需要把其他器件体积也做到极致小,带来工艺难度和成本的大幅提升,即便折中方案也需要一定程度的改进:1)预计光学和超声波式UD指纹将在高端机中推广,中低端手机指纹将重回后置式,同时大幅增加TSV超薄封装的需求;2)窄边框压缩净空以及布局紧凑的听筒、前摄信号干扰加大天线设计难度。3)U型开槽放置、压电陶瓷、激励器等将是听筒升级方向;4)前摄模组的MOB、MOC封装。

投资建议: 我们认为“全面屏”和大屏化设计将是未来3年手机ID设计最大的创新,直接拉动中小尺寸面板需求,首推深天马,同时模组厂欧菲光和合力泰有望受益单价提升,设备厂大族激光的激光切割,联德装备和智云股份的绑定和贴合设备也将打开新的空间。其他零组件中,指纹的汇顶科技、晶方科技和华天科技将受益光学指纹、超薄TSV封装;声学和天线的歌尔股份、立讯精密、信维通信将受益单价提振。

风险提示: 全面屏良率较低;全面屏渗透率不及预期。

1 全面屏带来惊艳视觉体验,将成手机新卖点

1.1 显示革命沿材料、尺寸两条主线,整机尺寸已达手握极限

显示屏是智能机中最贵的零部件,并且作为第一颜值担当,从来都是饱受关注,为了在日趋同质化的竞争中取得差异化优势,显示屏技术的革新从未停止。一直以来,显示技术的革新沿着两条主线进行:内部材料的变革和外在尺寸的扩大。

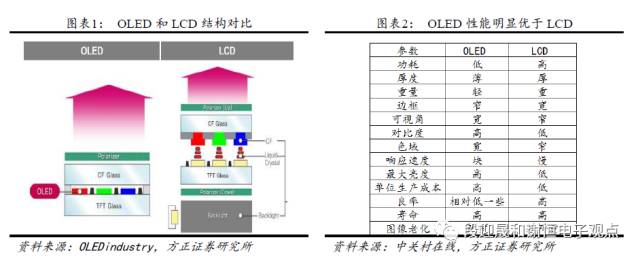

在材料方面,显示材料的革新更多的是从内在提升屏幕的性能。第一代显示技术是CRT,通过电子枪轰击荧光粉发光;第二代显示技术是LCD,在背光下通过液晶的旋光性控制光的强弱;第三代显示技术是OLED,通过在有机发光层电子和空穴结合传递能量给有机发光物质自行发光。和LCD相比,OLED屏具有柔性、更轻薄、对比度更大、色域更广、功耗更低,也更适合做全面屏。

在尺寸方面,屏幕尺寸的扩大主要是从外在提升其颜值,更加美观,并且改善用户体验。当然大屏化也包含了为电池、其他功能模块争取更多内部空间的用处。以iPhone为例,从iPhone4的3.5寸到iPhone6 Plus的5.5寸,面积约为之前的2.3倍,变大幅度十分显著。

1.2 从米MIX到三星S8,全面屏兴起开创屏占比的“跃升”

材料变革还在继续,苹果、索尼等巨头已经开始布局Micro-LED,而手机尺寸能继续扩大吗?目前5.5寸已经接近手握极限,依托手机整体尺寸的扩大来增加屏幕尺寸已不可行,苹果近三代手机都维持5.5寸屏幕,我们称之为“后大屏时代”,尺寸的革新似乎陷入僵局。

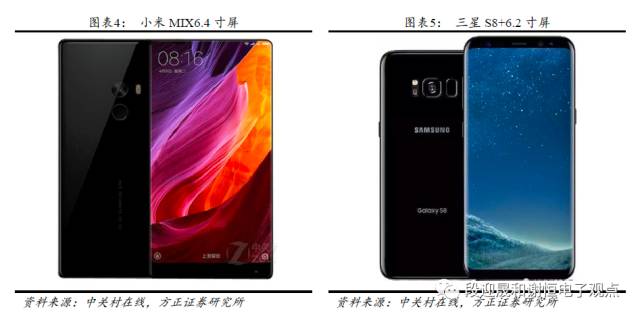

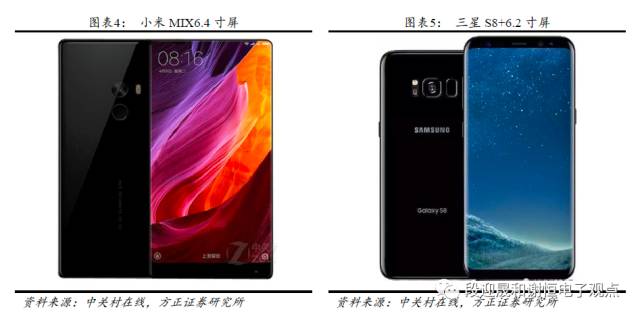

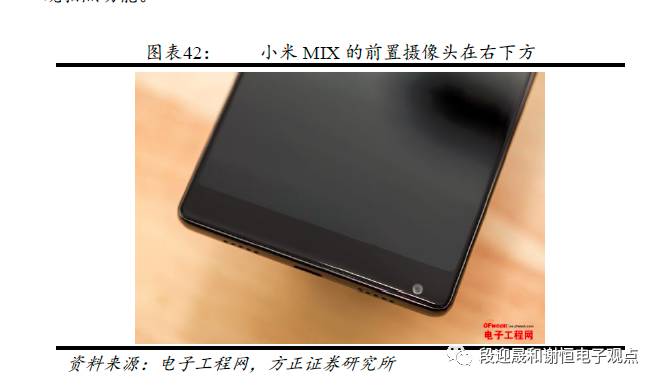

直到去年10月小米MIX的发布突然让人眼前一亮,在整机尺寸并无变化的情况下主屏达6.4寸,屏占比84%,比以窄边框为卖点的HOV高出一个层次。小米MIX采用LTPS LCD屏,两边窄边框2.92mm,屏占比的大幅提升得益于上边框的“消失”:Rec取消开槽,采用屏幕发声方案,具体是使用压电陶瓷+悬梁臂+中框共振;前置摄像头置于手机右下方;距离传感器采用超声波,通过屏幕上边和上边框之间的缝隙来实现。以及指纹识别后置使得下边框也得以收窄。

如果说小米MIX只是全面屏的一次尝试,那么今年三星S8的发布则真正揭示了全面屏时代的到来。同样在整机尺寸并无大变化的情况下,S8/S8+主屏尺寸分别从上一代的5.1寸、5.5寸升级为5.8寸、6.2寸,屏占比高达84.2%。三星S8系列采用自家的柔性OLED屏,,两边窄边框1.82mm,比小米MIX更窄,虽然上边框还在,但是明显缩短,下边框由于指纹识别后置、驱动芯片采用COP封装技术也大大缩短。

不难发现,小米MIX和三星S8的屏幕看起来都更长一点,这也是全面屏手机给人的最直观感受,普通手机屏幕比例为16:9,小米MIX的比例为17:9,三星S8为18.5:9。全面屏通常是指屏占比在95%以上,屏幕比例18:9或者更大,较目前70%左右的屏占比有质的提升,小米MIX和三星S8的屏占比距离95%还有一定距离,不过下半年即将发布的小米MIX 2据称有93%屏占比就非常接近真正意义上的全面屏。

1.3 全面屏带来惊艳视觉体验,将成手机新卖点

全面屏的优势到底在哪?首先,18:9的屏幕更利于界面分屏,可以同时运行两款APP,增强用户体验,比如购物时边选商品边比价格,看剧同时可以使用聊天工具等,阅读英文电子书的时候和词典配合使用等。

其次,在手机尺寸不变的情况下屏幕更大,利用率更高,边框更窄,带来惊艳的视觉体验,堪称大屏时代的颜值巅峰,而颜值已经成为消费者购买的刚需。

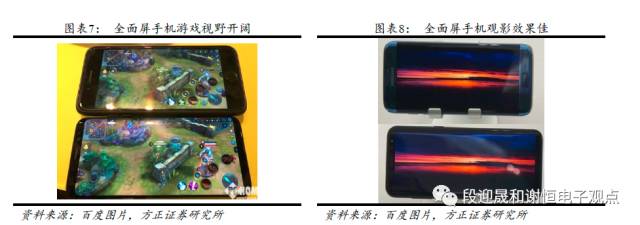

最后,手机最常见的两种娱乐方式是游戏和看电视,全面屏的宽幅设计对十分影响游戏体验,以目前最火爆的手游王者荣耀为例,开启全屏模式后,整个屏幕会被游戏画面填满,全面屏手机会让边缘显示出原本需要滑屏才能显示的地图,也就是凭空比其它手机多了一部分视野;由于大部分电影尺寸都是21:9,巨大的黑边让人烦恼,宽幅设计能够极大改善黑边,观影效果更好。

2 OLED加速全面屏推广,有望掀起未来2-3年ID设计潮流

2.1 OLED尽显全面屏优势,是最佳选择

虽然小米MIX和三星S8同为全面屏产品,都有较高的屏占比,但是S8似乎在全面屏的道路上更加顺利一些,听筒、摄像头依旧位于上边框,而小米MIX却仿佛使出了浑身解数:压电陶瓷方案的听筒、下置的摄像头、超声波距离传感器……集各种黑科技与一身却依旧饱受体验不佳的质疑,是什么造成了这个差异呢?

最本质的区别在于小米MIX是LCD屏,而三星S8是柔性OLED屏。柔性OLED在异形切割、轻薄、易实现窄边框的良好性能,更能将全面屏的优势发挥淋漓尽致,

2.1.1 柔性OLED采用COP封装,易实现窄边框

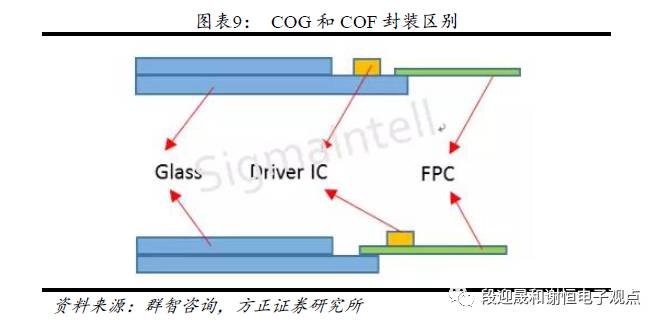

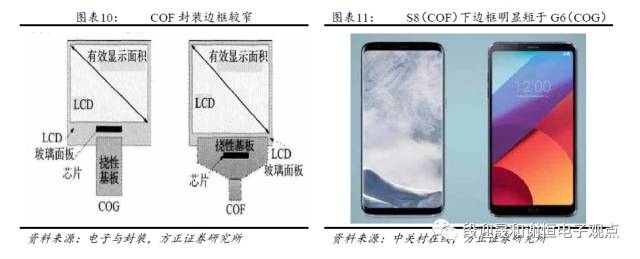

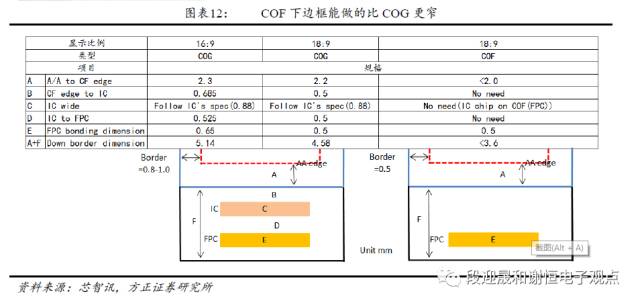

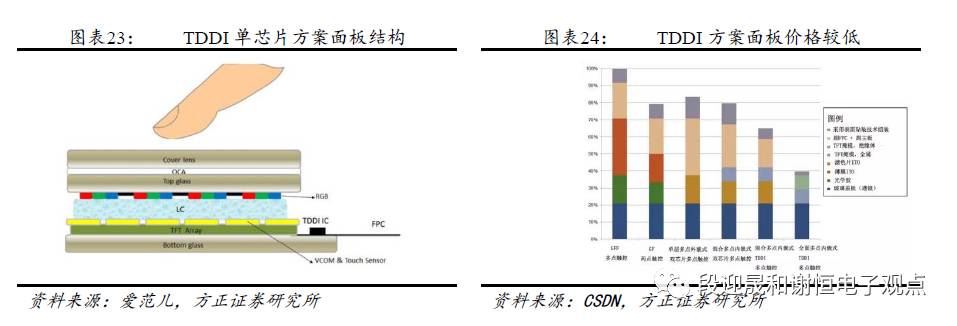

显示面板的驱动芯片封装技术主要有COG(Chip on Glass)和COF(Chip on Film)。COG是将Driver IC直接邦定到玻璃上,芯片尺寸直接决定了边框宽度。COF是直接把Driver IC邦定到软膜板上。

实现全面屏需要超窄边框,COF优势更大。在相同面积的玻璃面板上,由于COF封装技术是将芯片焊接在FPC上而不是液晶面板上,可以利用FPC的叠绕来减少边框宽度,故所占用面板的预留面积较小,容易做成窄边框来实现全面屏。

OLED分为软屏和硬屏,软屏即柔性OLED驱动芯片采用COP(chip on pi)封装,软屏是柔性基板,目前所用材料是PI(聚酰亚胺,Polyimide),PI膜受热也会膨胀,PI还是制作FPC的基材成分,因此COP封装与COF封装十分类似,比较容易实现窄边框。硬屏由于是玻璃基板,与LCD屏一样,实现起来难度就比较大。

2.1.2 柔性OLED异形切割难度小,满足全面屏需求

传统切割主要是沿直线切割,异形切割区别于直线切割,是指切出不规则形状或圆角矩形。目前国内大族激光的激光切割工艺成熟,产品切割端面平整,公司产品玻璃激光倒角切割机支持异形倒角,采用CO2激光裂片,并且切割无残渣,无线宽。

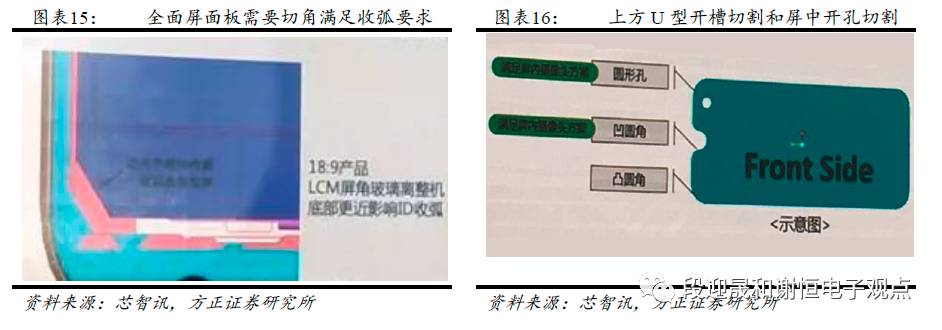

做成全面屏时,需要涉及大量异形切割,主要包括边缘R角/C角切割、上方U型开槽切割、屏中圆形开孔切割。

屏幕边缘采用R角/C角切割,主要有两个原因:1)手机背光和整机都有引出线,当边框做窄之后,布线就需要重新设计,而在面板下角进行异形切割,R角/C角和直角相比,更加方便布线。2)屏幕越靠近手机的边框屏占比越高,绝大多数的手机的四角都是采用的R角,而不是直角,所以对靠近手机边框的屏幕有收弧要求。18:9产品屏角玻璃离整机底部更近影响ID收弧,这也就要求面板需要切角才能满足需求。

另外,屏幕上方采用U型开槽切割、屏中采用圆形开孔切割,主要是为了放置Rec槽和前置摄像头孔,实现“屏内摄像头”,让上边框消失,将手机正面全部做成AA区,实现极致的视觉效果。

对于柔性OLED,由于柔性基板机械应力非常小,异形切割难度小,也就比较容易实现需要大量异形切割的全面屏。硬屏由于是玻璃基板,类似LCD屏,硬度大,应力集中会造成边缘破损,从而影响切割良率。

2.1.3 柔性OLED无背光,轻薄、设计简便

从OLED和LCD的结构对比中可以看出,OLED没有背光模组,也就比LCD更加轻薄。更重要的是,少了背光模组,也就不需要考虑做窄边框时背光模组的调整设计,因而OLED实现全面屏的设计变得更加简便。

2.2 三星、苹果力推,有望掀起未来2-3年ID设计潮流

坐拥全球最大OLED产能的三星,今年3月发布旗舰机S8/S8+,抢先苹果采用全面屏设计,希望引领手机ID设计潮流。截至4月25日,S8系列预定量超过S7系列的30%,上市三周销量更是破1000万(还未在中国市场发售),全面屏的吸引力可见一斑,有望突破去年S7系列近5000万的记录。

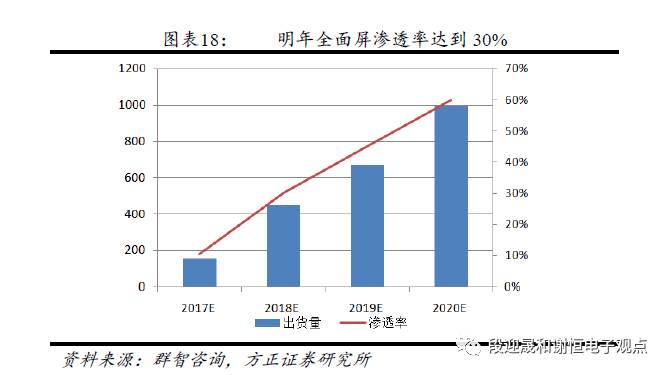

而苹果今年向三星订购了7000万片柔性OLED屏用于新机iPhone8,大概率采用全面屏设计,苹果手机的边框一向饱受诟病,iPhone7Plus的左右边框都有4.71mm,长于市场上大多数高端机,今年配置OLED屏后有望改善,并且取消正面Home键,采用光学指纹识别,改进上方的摄像头、受话器等部件,将上下边框也收窄,今年新款iPhone的屏占比十分值得期待。苹果一向是智能机创新设计的标杆,在这个时点智能机市场两大巨头三星、苹果都采用全面屏设计,有望掀起手机外观创新的又一轮浪潮。根据群智咨询数据,明年智能机市场全面屏出货量预计超过4.5亿部,渗透率达到30%,2020年这一数值有望达到60%。

3 全面屏潮流带动普通TFT大屏化,中小尺寸面板厂受益

3.1 全面屏潮流带动下,普通TFT大屏化也成必然

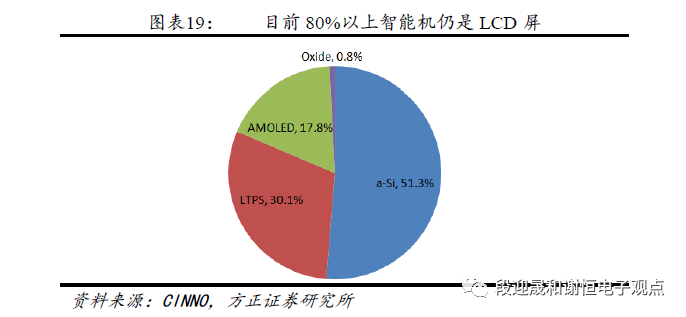

目前大部分智能机仍然是LCD屏。根据CINNO数据,智能机使用屏幕中LCD占了82.2%,OLED只占了17.8%,而且这里面还包括了硬屏,真正的柔性屏智能机还非常少。

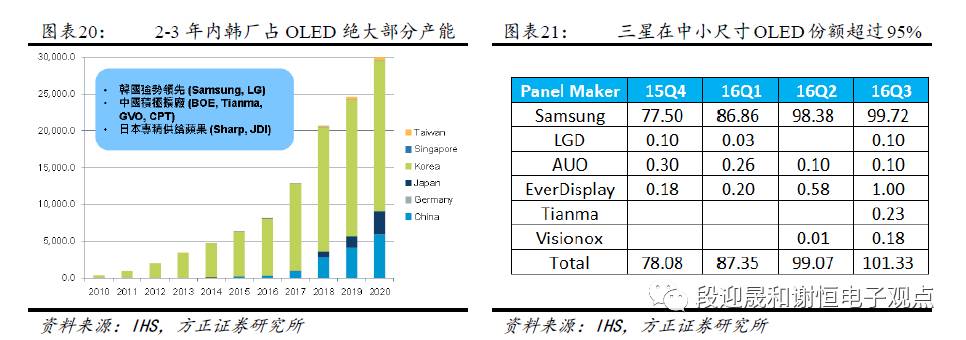

虽然OLED是全面屏的最好选择,但是作为一项刚成熟的技术,产能还比较紧张。OLED面板总体格局是韩系厂商独霸天下,中日台厂商加速追赶。三星和LG常年占据95%以上份额,在2-3年内不会改变。其中LG聚焦大尺寸OLED,目前在中小尺寸OLED产线投入也有提高。三星在中小尺寸领域属于绝对的霸主,16年出货量3.7亿片,份额超过95%。

三星今年预计出货

三星今年预计出货4.6亿片,包括3亿片硬屏和1.6亿片软屏,软屏自用8000万片,供给苹果7000万片,HOV只能拿到1000万片。明年苹果已经预定1.8亿片柔性OLED,几乎吃掉三星柔性OLED新增产能。大陆面板厂商京东方、华星光电、深天马布局的柔性OLED产能要在2019-2020年才能放量,近2-3年产能十分紧张。

全面屏潮流已起,在LCD屏手机占绝大部分而OLED产能又很紧张的背景下,LCD屏的品牌厂商对全面屏是无动于衷还是奋力一搏?

答案自然是后者,首先,厂商应用全面屏的意愿非常强烈。LCD屏,特别是采用LTPS屏的品牌厂商在追求全面屏的路上从未止步。比如华为Mate系列一直以窄边框为卖点,从Mate7的3.1mm到Mate9的2.7mm,不断挑战边框极限。

更重要的是,这些品牌厂商,特别是占据全球份额40%以上的国产品牌要想在中高端市场与苹果、三星竞争,维持乃至提升自身的占有率,在拿不到柔性OLED产能的情况下,就必须用LCD实现全面屏,这种大屏化的手机设计将在未来3年有望快速普及。

3.2 普通TFT实现全面屏成本高昂,倾向选择高屏占比折中方案

不同于柔性OLED,普通TFT实现全面屏难度非常大,成本更加高昂。首先,在驱动芯片方面,目前大部分LTPS是incell触控,采用TDDI芯片驱动,在做到全面屏超窄边框时TDDI对于窄边框屏幕边缘识别较差,需要回归到传统的Driver IC+TouchIC两颗独立芯片方案,这意味着:1)多用一颗芯片,布线也要增加,内部空间变得紧张;2)双芯片成本增加,多一片FPC,bonding工艺增加,总体制造成本增加;3)需要改进技术防止噪声引起的性能下降。

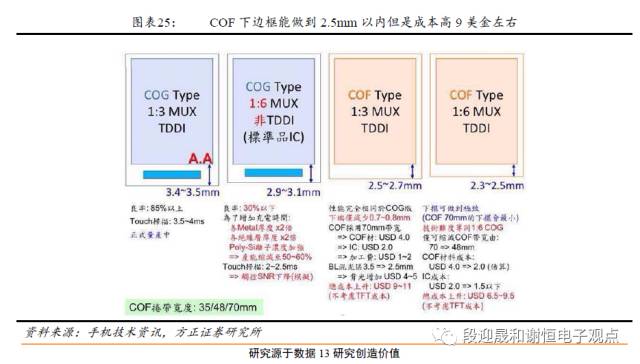

其次,在芯片封装方面,目前COF产能主要集中在中大尺寸,COG集中在中小尺寸。要做全面屏模组厂需要重新投资中小尺寸的COF bonding,产能缺口较大。同时,COF封装需要超细FPC和高要求的bonding工艺,成本也比COG要高。根据产业链调研情况,COF单价比COG单价要高出9美金左右。

其中,全球COF制造企业能量产10微米等级的制造商,并且形成规模化生产的主要为中国大陆以外的5家企业,分别为韩国的Stemco和LGIT、台湾的欣邦和易华以及日本的新藤电子,Stemco、LGIT和新藤电子能做双面超细COF基板,欣邦和易华是单面的产能。

第三,在面板切割工艺方面,对LCD玻璃基板进行异形切割,除了使用雷射切割前期投资成本较高外:1)CO2雷射必须要以其他方式先于边缘制作一初始裂纹,搭配较长的磨边时间将弧角修饰出来;2)面板异形切割后Cell边缘存在微缺口,需要进行边缘平整和边强提升工序;3)考虑到LTPS玻璃基板硬度较高,为防止应力造成的边缘破损,异形切割时R角不能超过2度。因此,对玻璃基板进行异形切割,成本和良率都是严重的制约因素。

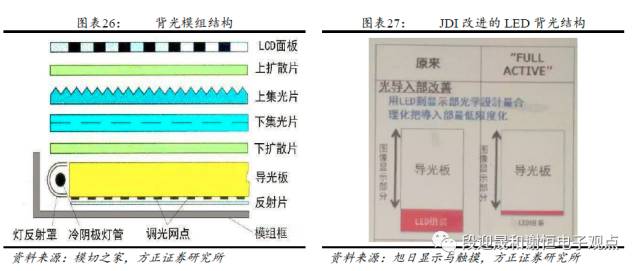

最后,在背光模组方面,LED背光灯对导光板需要一定入光距离,当应用全面屏做窄边框时,相当于入光距离也被缩短,从而影响光从导光板射出的辉度和均匀度。因此需要对导光板的pattern重新设计、结构进行改进,比如可以利用疏密、大小不同的微结构图案设计保证辉度,并使导光板面均匀发光。

根据日本厂商目前可以做到的极限,使用COF下边框可以做到2.5mm以内,不过成本要比COG高出9美金左右,采用异形切割、调整背光模组之后成本将会更高。其实,COG经过优化下边框也能做窄,面对产能的限制、高昂的成本,手机品牌厂商真愿意为几毫米左右的窄边框优势选择COF、进行异形切割设备投资、调整背光模组么?

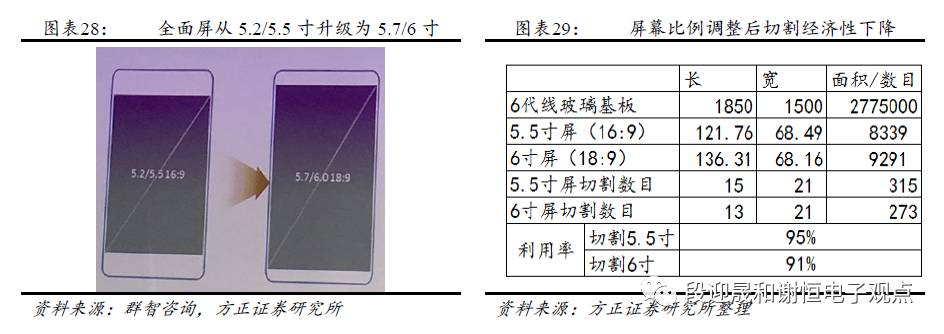

我们认为国产厂商今年更多的是采取一种折中方案,使用COG封装,将下边框做到9mm以下,最主要的是在整机尺寸不变的情况下将之前的5.2/5.5寸屏升级为5.7/6寸,推出“低配版”全面屏。而苹果等高端品牌机型的屏幕变革将进行的更加彻底一些,采用COF封装、增加异形切割工序等,努力将下边框收窄至5mm以下,这也是全面屏技术的长期选择。

3.3 中小尺寸面板需求被拉动,面板厂商充分受益

因此,全面屏对于面板供应链最大的影响在于对中小尺寸面板产能的需求增加。以16:9的5.5寸屏升级为18:9的6寸屏为例,在整机尺寸不变的情况下屏幕面积增加了11.4%,并且全面屏渗透率越高,拉动的需求也就越多。

同时,玻璃切割的经济性下降,产能利用率也随之降低,以6代线计算,基本忽略切割损耗,16:9的5.5寸屏切割利用率比18:9的6寸屏利用率要低近4%,这对上游玻璃供应厂是一个很大的考验,玻璃原厂需重新排产线及优化工艺,不过也带来更高的溢价及产品附加值。此外,全面屏产品前期良率较低,也会损耗部分产能。

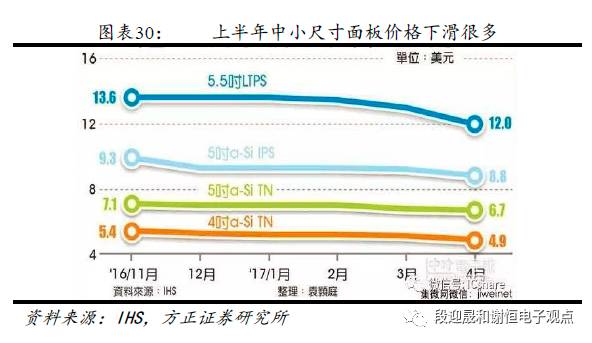

在尺寸增加、利用率下降、良率下滑的综合影响下,对中小尺寸面板的需求有望提升10%以上。对于产能比较宽裕的LCD来说,今年以来中小尺寸面板持续降价的趋势有望缓解;而对于原本产能就比较紧张的OLED无疑是雪上加霜。

4 全面屏带动其他零组件单价提升

手机正面除了屏幕,还需要有受话器、前置摄像头、光线/距离传感器和指纹识别等零组件,上下边框处还放置了天线。在非全面屏时代,零组件主要通过开孔的形式置于在上下边框,而在全面屏时代,边框的收窄成为当务之急,需要把其他器件体积也做到极致小,带来工艺难度和成本的大幅提升,即便折中方案也需要一定程度的改进。

4.1 指纹识别:中低端倾向于后置,高端选择光学和超声波式UD

4.1.1 四种可选方案:取消、后置、Under Display和In Display

正面指纹识别在手机下边框占据了较大一部分宽度,为了保持全面屏的视觉冲击力,指纹识别可以有以下几种替代方案:取消指纹识别、背面/侧面指纹识别、Under Display 和In Display。究竟哪种方案才是全面屏的天作之合呢?

取消指纹识别就是采用虹膜/人脸识别作为替代指纹识别。

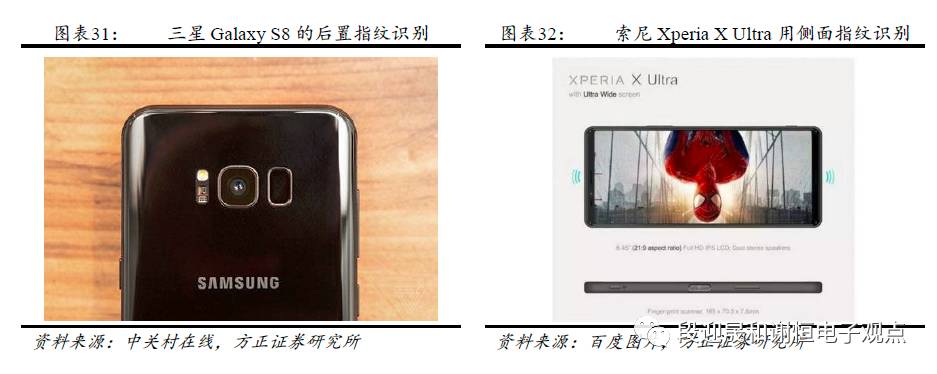

背面/侧面指纹识别就是把指纹识别模组放置在背面或者侧面,前者以三星Galaxy S8为代表,后者以索尼Xperia X Ultra为代表。

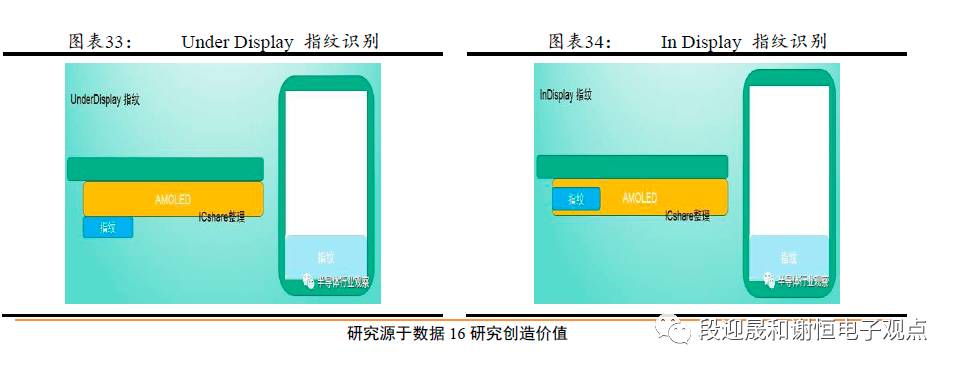

UnderDisplay是把指纹识别芯片放置在显示模组下方,可以同时实现全面屏和指纹识别的功能。

InDisplay是对Under Display 的进一步发展,是把指纹识别芯片集成到OLED 像素矩阵中。由于电容式穿透能力差,在这种模式下基本已无法工作,所以光学和超声波是Under Display/ In Display 的最佳选择方案。

超声波式指纹识别是由高通首次推出,之后在小米5S上得到应用,通过超声波来感应指纹,能穿透玻璃、金属表面。虽然识别准确率还有待提升,但其无需开孔、无需直接接触、不受湿手指和微脏污影响的优势能显著增强用户体验。在产业链进一步成熟、准确率进一步提升之后,有望成为全面屏指纹识别非常可行的方案之一。

光学式指纹识别目前在产业链成熟度和精度上都有更好表现,有望成为全面屏的标配指纹识别技术,苹果新机今年也大概率采用光学方案。光学方案是依靠光线反射探测指纹纹路,所以光学Under Display/ In Display 更适合与OLED 屏配合,因为OLED 面板具有自发光的特性,使得各像素之间可以留有一定间隔,保证光线透过。

4.1.2 中低端倾向于后置,光学和超声波式UD是未来发展方向

首先,取消指纹识别会影响识别速度和准确率,可行性较小,以S8为例,指纹识别速度最快,虹膜识别准确率最高但是反应时间较长,而脸部识别准确率低。

其次,In Display作为Under Display的下一代技术,需要指纹识别芯片集成到OLED 像素矩阵中,难度很大。

对于后置方案,虽然体验不佳,但成本是最低的,技术也是最成熟的,中低端品牌更倾向采用后置指纹识别作为过渡方案,毕竟三星S8也采用了后置指纹识别,同时大幅增加TSV超薄封装的需求。至于正面光学/超声波Under Display方案,由于拥有较好识别体验,可以实现全屏幕指纹识别,有望被苹果等高端品牌使用,也是未来指纹识别的发展方向。

4.2 天线:窄边框也需向极限“净空”让步,设计难度增加

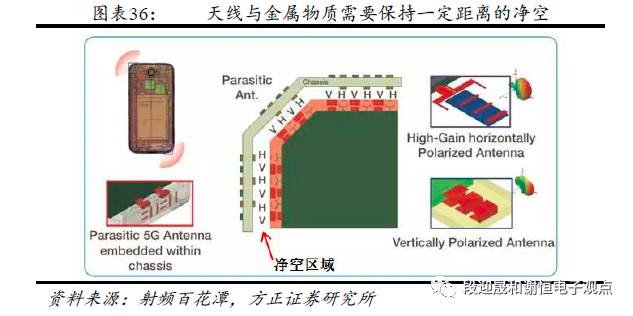

在手机天线设计中,为了保证天线的良好性能,天线安装需要远离金属,即天线主体周围需要一部分“净空”。天线振子距离地太近会增加对地电容,影响天线匹配,信号受到干扰。

传统的16:9的手机LCM背光模组到整机底端一般会有9mm左右的主净空,但对于全面屏手机来说,由于上下边框变得更窄,极限可以做到6mm,天线与金属中框的距离更近,理论“净空”区域比传统屏幕更少。另外全面屏手机的受话器、摄像头等器件需要更高的集成度,与天线的距离也更近,天线布局时是需要远离camera、flexible PCB、电池、Vibrator、屏蔽罩的,这样给天线留下真正的“净空”区域比传统屏幕更少。以三星S8为例,显示模组距离整机底端只有不到5mm的主净空。所以,在全面屏时代,手机天线需要重新优化设计,对天线厂商提出了更高的要求。

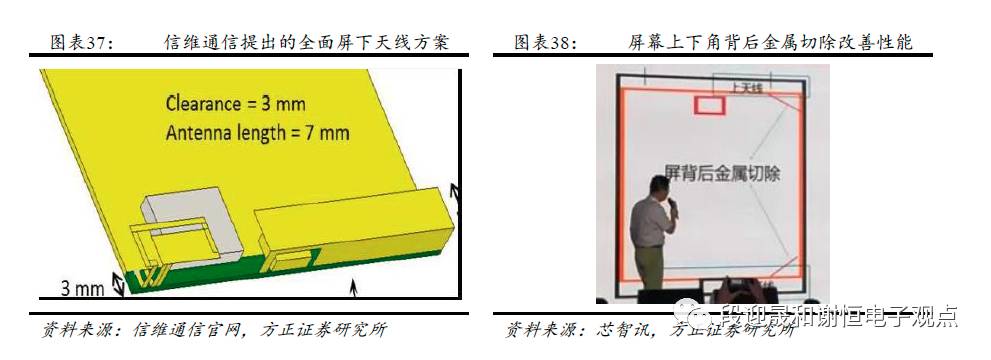

国内的WiFi天线龙头信维通信提出了一种全面屏下天线设计方案,将天线设计成一部分在接地板的上部,一部分在接地板的外部,仅需要一个非常小的天线净空即可 (约3mm) 。这个3mm净空是对应于围绕显示屏的塑件外壳的宽度的,因此由于这个小的净空可以使得近乎整个正面都可以用作屏幕显示。

值得注意的是,这个方案涉及的围绕显示屏的是塑件外壳,如果换成主流的金属框,净空区域的极限会到4mm,相对于目前上下窄边框6mm的极限,这个净空距离显得有些大,但是通信性能始终是手机的核心性能,不能过多让步,要做到3mm以下的净空也许需要非金属框替换将金属框,比如陶瓷。

此外,可以对屏幕上下角部分背后的金属切除来改善天线性能,不过屏后背部分金属切除会导致成本增加以及结构强度变弱,所以需要综合考量天线性能、成本、结构强度。随着iPhone 8开始支持无线充电,不少手机厂商可能会跟进,那么在后续的NFC天线设计上可以与无线充电线圈整合为一个模组。

4.3 听筒:设计短期小幅改进,看好面板U型切割优化开槽方案

4.3.1 三种替代方案:压电陶瓷、激励器和面板U型开槽切割

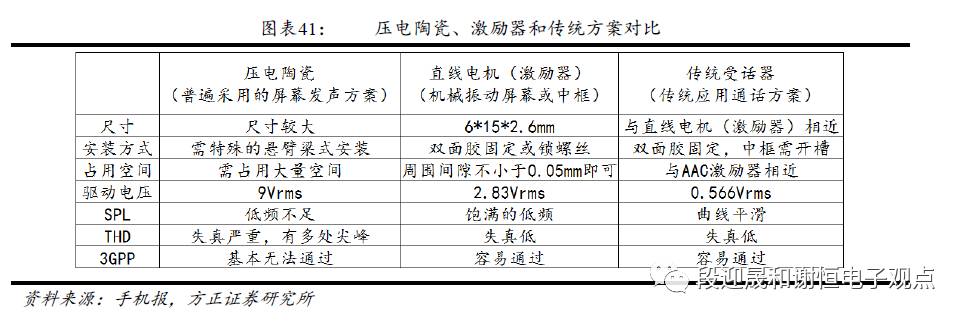

传统受话器是在手机额头上开一个槽,用来实现通话功能。但在全面屏下,传统开槽方案上边框较大,会影响全面屏视觉效果,所以各厂商普遍尝试其他方案而规避传统方案。这些替代方案可分为三类:压电陶瓷、激励器和面板U型开槽切割方案。

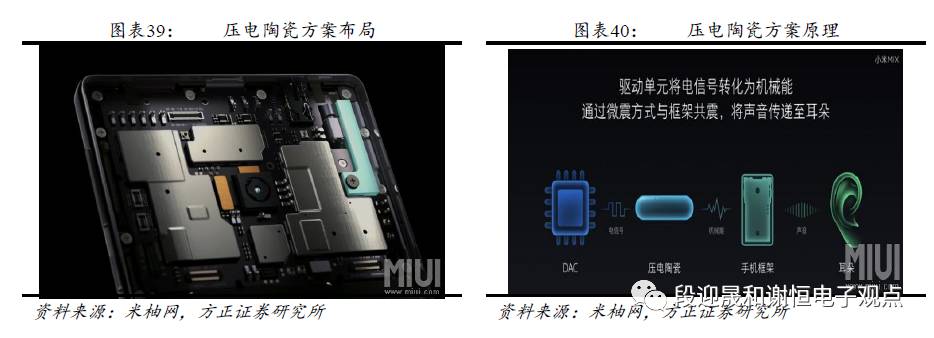

压电陶瓷方案以小米MIX为代表,发声需要压电陶瓷、悬梁臂、中框三部分。压电陶瓷发出模拟音频后通过悬梁臂打击手机中框振动发声。

激励器是AAC力推的方案,将用在小米MIX 2上。该方案是通过AAC特有的屏幕发声技术,实现通话功能。

面板U型开槽切割方案,即在面板上方利用异形切割割出一块U型区域用于Rec槽放置,如图41所示,而不是预留一整片区域,此方案仍需在手机正面开槽,但可以保持全面屏的优势。

4.3.2 听筒设计短期小幅改进,看好面板U型切割优化开槽方案

五花八门的替代方案下,手机品牌的选择真有如此之多么?对于压电陶瓷方案,由于中框震动周围空气实现传声,手机背面和正面的音量一样,所以在安静环境下声音容易泄露,并不安全。而且通话时整个手机框体都在震动,体验不佳。音质也存在问题,小米MIX在低频回放时出现了沙哑的情况。

激励器是AAC主推的方案,实现屏幕发声,今年将和MIX 2合作,与上一代压电陶瓷方案相比,激励器不仅功耗更低,所占空间还进一步减少,屏幕间隙不低于0.05mm即可,可以有效提高低频音质和减少失真,通话质量较好但是私密性不佳。

此外,较高的成本也是难以推广的重要原因。从三星S8上可以看出目前主流品牌厂商对于Rec的处理方法:短期对听筒设计略做改进使得上边框小幅收窄,单价也略有提升。长期来看,技术成熟后面板U型开槽切割方案有望推广,因为此方案屏幕能布满整个手机正面,只在最上方切割出一部分用于放置受话器,开槽方案的音质有保证,而且柔性OLED是比较容易做异形切割的。

4.4 前摄:保持上边框开孔,模组MOB、MOC封装有望广泛使用

4.4.1 三种可选方案:置于边框、异形切割开孔和隐藏式

同样为了保持全面屏的视觉效果,前置摄像头也有三种方案:置于边框、异形切割开孔和隐藏式。

置于边框可以分为放置在上边框和下边框,前者以三星S8为代表,其上边框较窄,对摄像头封装体积要求比较高。后者以小米MIX为代表,将前置摄像头放置于右下方,并且不影响拍摄质量。

异形切割开孔是利用OLED的自发光特性,在屏幕上方切割出一小部分空间用于前置摄像头,实现“屏内摄像头”,而不影响全面屏的总体效果。该技术要求摄像头模组lens小型化,减小开孔区域,而cmos芯片置于屏幕下方,不影响显示效果。

隐藏式就是把摄像头隐藏在面板的下面。该方案只能应用于OLED面板,因为OLED是自发光且可以实现对单个像素点的控制,在需要拍照时可以控制摄像头区域的像素点不发光而呈现透明状态,从而实现拍照功能。

4.4.2 前摄:上边框开孔为主,MOB、MOC封装技术助力模组小型化

我们认为目前大部分主流厂商仍会以上边框开孔为主。小米MIX的置于右下方方案会影响拍摄角度;摄像头开孔直径较小,异形切割开孔技术难度较大;隐藏式方案理论上是全面屏时代最完美的解决方案,但是受限于面板遮挡带来的通光量不足和光线折射,成像效果远不如预期,只停留在理论阶段。

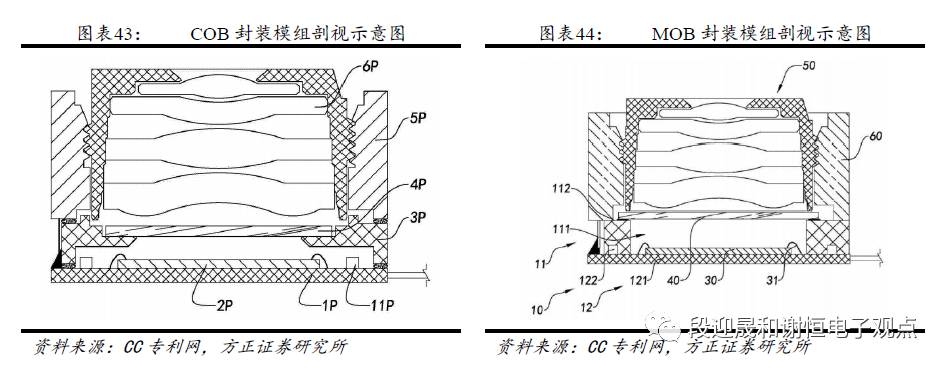

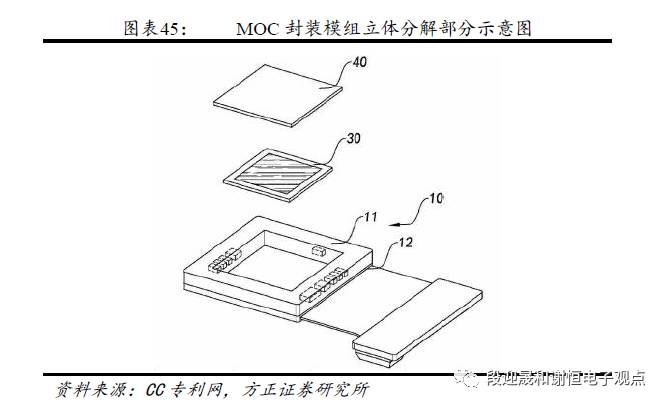

上边框开孔方案对摄像头的封装尺寸提出了更高要求,从模组封装角度,传统的COB(Chip On Board)封装将会被MOB(Molding On Board)和MOC(Molding On Chip)替代。在传统的C0B封装工艺中,感光芯片2P被安装于线路板IP上,滤光片4P、马达5P被安装于底座3P上。底座通常是一个塑料支架,通过粘接的方式固定于线路板上,由于其自身的制造因素,在平整性上较差,因此不能为马达、镜头6P和滤光片提供良好的安装条件,而且底座通常是粘接于线路板上,这些都增大了摄像模组整体的累积误差。此外,一些电路器件11P,比如电阻、电容等,也位于线路板表面。

新型封装技术MOB最大的区别在于线路板组件10由封装部11和线路板部12组成,封装部相当于之前的底座,通过模塑工艺连接于线路板部,构成一体化结构,由于封装部将电路器件包覆于内部,从而增加了封装部(底座)可以向内设置的空间,减小了线路板主体向外延伸需求,从而减小摄像模组的横向尺寸,使其可以满足小型化需求的设备。

此外,封装部将电路器件包覆于内部,能防止灰尘、杂物停留于电路器件而污染感光芯片。一体化结构强度更高,无需粘接使得模组厚度减小,模塑工艺的表面平整性也使得累积公差减小。

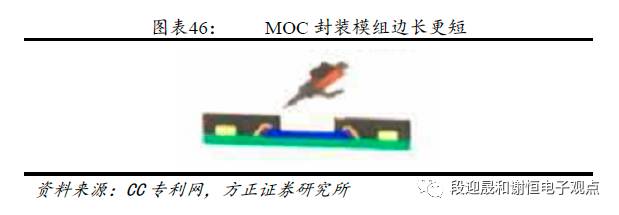

在MOB基础上,如果封装部(底座)进一步向内设置,把连接线也包覆于内部,通过模塑工艺除了与线路板部连接,还与感光芯片连接,则为MOC工艺,显然MOC工艺的模组横向尺寸更小。根据产业链调研结果,MOB封装模组边长较传统COB封装能减小11.4%,而MOC能减小22.2%的模组边长。

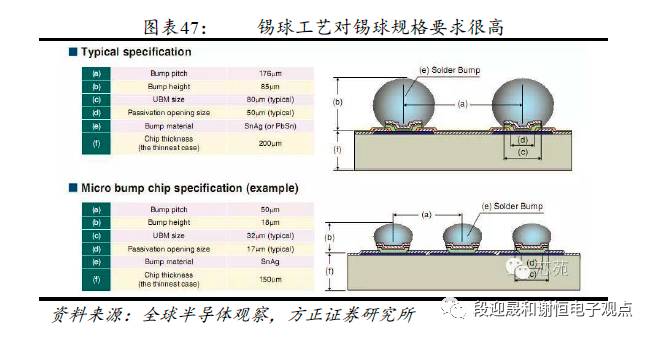

当前技术可以实现的前置摄像头最小边长是6mm,如果采用锡球(Solder Ball)工艺,摄像头边长极限可以做到5mm,前摄微型化技术有望为上边框收窄打开较大突破口。

4.4.3 光学/距离传感器:处理类似前摄

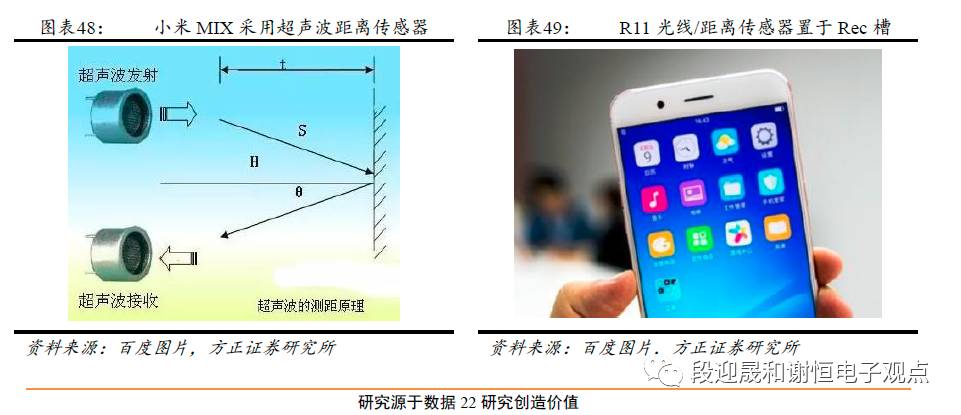

光线传感器可以让手机感测环境光线的强度,用来调节手机荧幕的亮度。由于光线传感器需要对外界光线特别敏感,最好还是在上边框开孔。距离传感器用于检测手机是否贴近耳朵正在通话,以便自动熄灭屏幕以达到省电和防止误触的作用,传统距离传感器是采用红外光来测量距离,也必须开孔。不过超声波可以避免这个问题,小米MIX采用超声波距离传感器,通过屏幕上边和上边框之间的缝隙来实现。刚发布的OPPOR11则将光线/距离传感器置于Rec槽来缩短上边框。

5 投资建议

我们认为“全面屏”和大屏化设计将是未来3年手机ID设计最大的创新,直接拉动中小尺寸面板需求,首推深天马,同时模组厂欧菲光和合力泰有望受益单价提升,设备厂大族激光的激光切割,联德装备和智云股份的绑定和贴合设备也将打开新的空间。其他零组件中,指纹的汇顶科技、晶方科技和华天科技将受益光学指纹、超薄TSV封装;声学和天线的歌尔股份、立讯精密、信维通信将受益单价提振。

深天马: 公司成立于1983年,专注于中小尺寸显示领域。从TN、到TFT、到LTPS、再到AMOLED,公司在显示领域任一阶段都保持领先的状态。2016年公司智能机面板出货量1.5亿片,在国内仅次于京东方,其中LTPS 5000万片,高端产品占比较高。今年一季度公司收入29亿,同比增长18.4%;净利润2.25亿,同比大幅增长147.7%。

Ø 今年3月,107亿收购厦门天马100%股权、天马有机光60%股权。厦门天马最早在国内进行LTPS布局,拥有一条30K/月的5.5代LTPS线、60K/月的5.5代CF线、30K/月的6代LTPS线、30K/月的6代CF线;上海有机光是国内最早量产OLED屏的企业之一,拥有一条月产能15K的AMOLED 5.5代线,当前产能已超过5K/月。

Ø 厦门天马在AMOLED/LCD背板段LTPS制程技术实力雄厚,上海有机光擅长前板段以及模组段工艺,公司整合厦门天马与上海有机光,协同效应显著。

Ø 公司a-si产线折旧基本结束,后续将明显增厚利润。

Ø 产业链向下游延伸,介入In-cell触控方案和TDDI驱动方案,产品附加值大大增加。

Ø 产品线应用布局“消费+专显”完成,下游客户丰富。

联得装备: 成立于2002年,2016年上市,主要从事平板显示器件及相关零组件生产设备的研发、生产、销售和服务。公司与富士康、欧菲光、京东方、深天马、蓝思科技、长信科技、华为、苹果等知名平板显示领域制造商均建立了良好的合作关系。公司产品主要以热压类设备和贴合类设备为主,收入占比94.5%。综合实力强劲,设备覆盖显示模组组装、触摸屏模组组装、显示模组与触摸屏模组组装整各组装环节。

Ø 显示、触控技术不断发展,从a-si LCD到OLED,从GFF到In-cell公司创新能力强,紧跟市场需求,不断研发出全贴合设备、曲面贴合设备等产品。

Ø 受益LTPS LCD和OLED带来的新一轮面板投资周期,面板产线数千亿投资密集落地,设备需求巨大。

Ø 显示技术日新月异,模组组装设备复杂化,比如Force Touchsensor从背光模组做进面板需要增加FOG制程、AMOLED面板与3D玻璃需要曲面贴合、全面屏的COF封装对bonding工艺要求较高等,设备单价提升。

Ø 今年一季度收入6683万,同比增长140%;净利润490万,同比增长344%。

晶方科技:公司成立于2005年,从事集成电路的封测业务,主要为图像传感器、指纹芯片、MEMS产品提供晶圆级封装(WLCSP)、硅通孔技术(TSV)等封测服务。第一大股东EIPAT提供较大技术支持,包括WLCSP技术,大股东OV的图像传感器市占率全球第一,也给予公司较多订单支持。

Ø 公司是全球第一个12 寸WLCSP 封装量产服务提供商。

Ø 与汇顶科技、思立微等指纹芯片龙头企业保持良好的合作关系。

Ø 公司为大陆第一个进行TSV深度研发的企业,具有先发优势,受益即将爆发的光学指纹、超薄TSV封装需求。

Ø 2015年2月,收购半导体后道封测及电子制造服务商智瑞达科技和智瑞达电子,其传统封测工艺、先进倒装工艺与公司WLCSP工艺融合,技术实力提升。

Ø 今年一季度收入1.32亿,同比增长7.7%;净利润2328万,同比增长44.7%。

立讯精密: 公司成立于2004年,是国内连接器行业的龙头企业,产品广泛应用于PC、消费电子、汽车、通讯领域。去年8月使用5.3亿收购苏州美特51%股权,进入声学领域并切入苹果供应链,今年2月收购惠州美律,切入国内声学组件供应链。

Ø 苏州美特是台湾美律集团子公司,拥有深厚的技术底蕴和完

善的产品控制体系,美律是全球领先的电声零组件厂商,苏州美特为其生产扬声器,2016 年收入7亿左右,主要客户为苹果,今年立讯在苹果声学产品份额预计15%以上。

Ø 美特的痛点在于零组件垂直整合和成本管控不足,这恰是立

讯的强项。2015年美特营收6.4亿,净利润仅1189万,净利率不足2%,而行业平均超过 10%,弹性较大。

Ø 公司的Rec产品有望进入苹果供应链以及成为Airpods代工商。

Ø 公司拥有“厚积薄发”基因,新业务开拓能力行业领先。上市以来每一次业务布局都围绕客户需求,高度契合公司战略,开拓成功概率极大。

Ø 公司新业务布局契合消费电子5G时代三大趋势:高速高频化、无线化、终端多元化,重点布局的声学组件、天线、无线充电、Type-C业务今年开始放量,一季度收入39.3亿,同比增长87.6%,净利润3亿,同比增长51.2%。

信维通信:公司成立于2006,致力于研发和生产移动通信设备终端各类型天线,2012年通过收购全球第一大移动终端天线厂子公司英资Laird,取得大客户资质,同时深度布局 LDS 天线。目前业务已经延伸至射频隔离器、射频连接器、音/射频模组等领域,类别包含主通信天线、WIFI天线、与材料密切相关的 NFC天线、无线充电、移动支付、银行支付等解决方案。

Ø 在iPhone中份额超过50%。天线是公司主要收入来源,其中40%来自苹果,三星约20%,微软、华为、索尼合计约20%。

Ø 受益全面屏时代天线设计难度加大、以及即将到来的5G时代天线需求增加、设计难度增加,天线产品迎来量价齐升

Ø 公司从材料、工艺到器件前瞻布局5G,除了天线,目标成为包括天线开关、PA、滤波器的整个射频器件行业龙头。6月与中电五十五所签订战略合作框架协议,建设5G通信高频器件产业技术研究院,在GaN射频功率芯片、SiC电力电子器件、射频 MEMS 器件方面深度合作。

今年一季度收入7.2亿,同比增长102%,净利润2亿,同比增长180%,这是公司连续第十三个同比增速超过100%的季度。

6 风险提示

OLED生产工艺良率造成的产业化不及预期,上游核心设备产能紧缺造成的产业进展不及预期。

关注微信公众号 半导体行业观察,后台回复关键词获取更多内容

回复 雄心 ,看《苹果的芯片帝国雄心》

回复 张汝京 ,看《中国半导体教父张汝京的“三落三起”》

回复 国产 ,看《国产手机崛起背后的最大受益者》

回复 ASR ,看《ASR收购Marvell MBU背后:一段有关RDA的爱恨情仇》

回复 IC ,看《一文看懂 IC 产业结构及竞争关系》

回复 展会 ,看《2017最新半导体展会会议日历》

回复 投稿 ,看《如何成为“半导体行业观察”的一员 》

回复 搜索 ,还能轻松找到其他你感兴趣的文章!

连接全球半导体精英

摩尔邀请您加入精英微信群

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于征稿】:欢迎半导体精英投稿(包括翻译、整理),一经录用将署名刊登,红包重谢!签约成为专栏专家更有千元稿费!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号 MooreRen001或发邮件到 jyzhang@moore.ren