版权声明:本文内容来自芯思想semi-news,作者郭雅琳,如您觉得不合适,请与我们联系,谢谢。

众所周知,集成电路产业是 资金密集、技术密集、人才密集型产业。

近几年,在集成电路产业基金、国家科技重大专项(01、02、03)及地方基金等国家队的带动下,集成电路产业投资可谓大热,据统计, 仅2015-2016两年间,国内已经宣布在建或计划开工的晶圆生产线就多达44条,其中12寸18条,8寸20条,6寸6条(具体如下图)。

Source:图片由芯思想赵元闯整理提供,特此感谢

越来越多的民间资本涌入集成电路产业的投资/圈地队伍。以大基金为例,其背后的股东,除了财政部、亦庄国投、社保、人保、人寿、烟草、移动、电信、联通、等国字号单位,还有武岳峰、赛伯乐等民间资本的注入。

那么,集成电路产业的投资特点有哪些呢?笔者在前辈工作的基础上总结了集成电路产业投资的4大特点[1]:

1.投资规模巨大

2.投资风险高

3.回报周期长

4.规模效应明显

1.投资规模巨大:随着集成电路工艺技术的进步,投资规模越来越大,投资门槛越来越高。

集成电路技术更新迅速,随着工艺节点的演进,技术的复杂度不断提高,生产和研发的成本也水涨船高。集成电路企业必须不断跟踪最先进的技术,不断加大研发人员和资金投入。

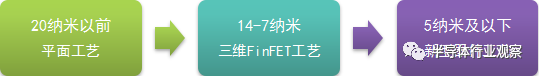

图1 硅集成电路工艺发展阶段

如图1所示,以集成电路制造为例,从平面工艺发展到现今的三维FinFET工艺再到未来的新型结构器件,集成电路的工艺流程、设备和人员的投入都需要大幅度增加:

从制造工序来看, 65nm的平面工艺大约需要 600余道工序,45nm需要约800余道工序,28nm则需要1300余道工序,14nm的制造工序将高达1700余道左右。

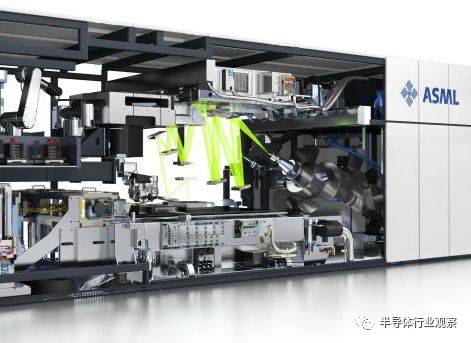

从生产线建设来看: 七十年代的3英寸晶圆生产线,投资额仅0.25亿美元[1],而目前建造一条12英寸32/28nm的规模生产线需要超过40亿美元,12英寸14nm生产线投资高达100亿美元。每个技术节点的提升都会淘汰一批旧设备、添置大量新设备,新设备的价格越来越高,目前ASML公司一台紫外EUV光刻机就高达10亿元人民币,这尚不包括日后高昂的设备维护费。

图2 ASML的光刻机

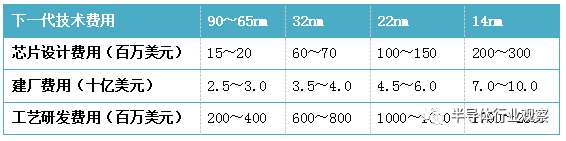

下图为90nm~14nm集成电路产品设计费用、建厂费用和工艺研发费用。从图中可见,进入32nm之后,一般每个技术节点的投入成本大约是前一代技术翻1.5-2倍左右。

图3 集成电路投资额估计值 (资料来源:《中国半导体产业发展文集》)

2.投资风险高。受电子产品生命周期、硅周期和经济大环境的影响,集成电路产业变数很大,投资风险高。

相较其他工业产品来说,电子信息产品的生命周期更短,产品形式瞬息万变、五花八门,带动集成电路行业技术进步迅速发展,投资时机、投资方向等方面把握稍有不慎,错过产品上市的黄金时期,即有可能导致亏损,风险很大。

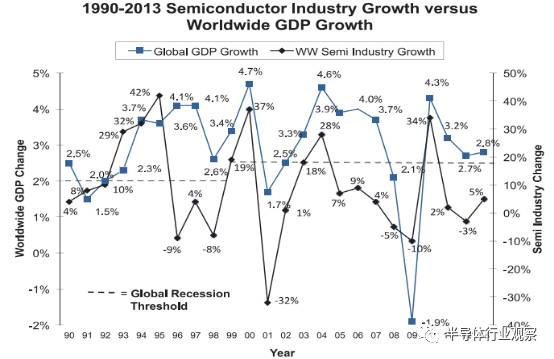

另外,集成电路产业发展受GDP和“硅周期”的影响,具有极强的不稳定性。一般来讲, 平均每隔四至五年一个周期,国际半导体市场呈现周期性的上升(繁荣)与下降(衰退),几乎每隔十年出现一个大低谷或者大高峰。人们把这种周期性的变化称为“硅周期”。目前全球半导体工业已经经历了七次循环[2]。

图4 全球半导体产业增长率与全球GDP增长率比较

如图4所示,集成电路产业的波动幅度是GDP波动的幅度的5-10倍。

一直以来,社会资本进入集成电路产业的信心都不足,多是因为无法承受这种周期性剧烈波动的资金。但是近几年,受集成电路大基金和重大科技专项的带动,产业投资回暖,越来越多的社会资本进入集成电路市场。

3.回报周期长:过长的回报周期也阻挡了民间资本的进入意愿。

目前的集成电路设计企业在终端产品走上市场形成批量销售之前、晶圆制造企业在投产的前几年几乎都处于亏损状态。这个亏损期受产品生命周期、公司经营状况的影响略有不同,一般为3-5年。

从国际上看,晶圆制造厂没有一家前5年盈利,如台积电实现盈利用了6年,台联电则用了9年。以目前28nm工艺生产线为例,一般前2.5年为建厂期,后2为产能爬坡期,投入5~6年后才能产生盈利[2]。

集成电路设备厂商也存在类似情况,一般开发设备需要2~3年时间,进入生产线验证需要2年时间,从投入到产出至少需要5年。

过长的回报周期也阻挡了民间资本的进入集成电路产业意愿,人们更倾向于投资收益更快、更高的传统行业(如服装、餐饮)或者新兴的互联网行业。

4.规模效应显著:强者愈强,大者恒大趋势明显,规模效应是企业存活、保证利润的手段之一。

足够的出货量是集成电路企业生存的根本。由于集成电路企业前期的投入巨大——厂房、设备、人员无一不是高昂的成本,这些成本摊销到每一片芯片中,显然,追求巨大的销售量是企业盈利的重要手段之一。产业链每一个环节都在讲“量”——设计企业的芯片出货量、制造企业的月均产量、IP核企业的royalty量,都体现了企业对量的追求,没有“量”哪怕“质”再好都不足以维持。

“大者更大、强者愈强”的格局形成。在集成电路制造业中,需要持续高强度投资建设生产线才能形成有力的规模优势。而集成电路设计业由于人力成本高、流片成本高、产品上市的生命周期缩短等原因,一般的中小型企业已经无法承受巨额资金的负担。近几年,企业优胜劣汰和并购重组频繁发生,使产业发展越来越向大企业集聚,逐渐形成少数龙头企业主导市场的格局,“大者更大、强者愈强”的趋势明显。

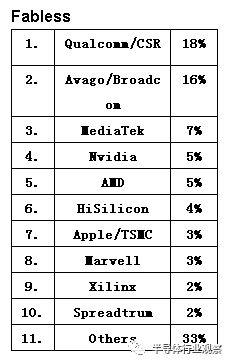

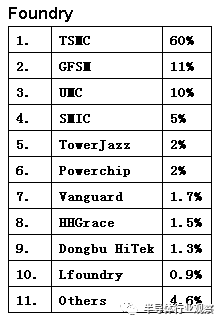

图5 全球Fabless和Foundry前十大 数据来源:Gartner 2015

如上述图表可见, 集成电路设计企业(Fabless)前三强高通、博通、联发科占据了全球四成以上的市场份额;晶圆代工企业(Foundry)前四强台积电、台联电、中芯国际和格罗方德占据了全球八成以上的市场份额。这就是业内所谓的“第一名吃肉、第二名喝汤、第三名勉强维持收支平衡”。

结论

鉴于集成电路产业的如上的投资特点,对于集成电路产业的投资必然是:国家战略与市场机制的统一。

建国以来,我国政府对集成电路产业的投资经历过两个阶段:

第一阶段是全计划经济模式下立项审批的支持方式(如908工程、909工程等)[3]。国家定计划、建设生产线、国家消化产品。这种模式解决了我国集成电路产业“从无到有”,实现了“零的突破”,对于军用器件、身份卡证等可控市场实现“国产化替代”起到了显著的作用。

但是中国集成电路产业对于市场性的认知是在相当长的时间内,随着改革开放的深化才逐步形成的。现在(第二阶段)政府和产业界都已经认识到: 集成电路产业不是全市场化或全计划经济的产业,它同时具有国家战略性和市场性的双重特性,是国家战略和市场的统一结合。

美国总统科学技术咨询委员会2017年1月发布的名为《确保美国半导体的领导地位》的报告中提到,“中国半导体的崛起,对美国已经构成了威胁,建议美国政府对中国加以限制”。可见集成电路产业无论在哪个国家都不是自由竞争的产业,都需要政府的大力支持和持续投入。

集成电路产业是必须追求规模效应的产业!是必须砸钱、砸大钱、持续砸大钱的产业!投资者必须有钱,有耐心,有足够的坚持,抱有短线投资目的,可以止步了。

此文得到郑凯、芯思想赵元闯的修订和提出宝贵建议,特别感谢!

作者简介:

郭雅琳,现就职于中芯国际,从事半导体产业政策和市场研究工作多年。此文仅代表作者观点,不代表任何公司或组织。

参考文献:

1.周子学.<中国集成电路产业投融资研究>[M]. 电子工业出版社, 2015.

2.<通过产业投资基金推动我国集成电路产业发展>.前瞻研究.电子工业出版社研究院,2015年第5期

3.王阳元.<战略—生存与发展之本>:我国集成电路产业与科技战略研究选集[M].北京:科学出版社, 2015.

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 jyzhang@moore.ren

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 jyzhang@moore.ren