虽然芯片代工厂表示,在产能增加之后将优先用于生产汽车芯;但在产能普遍紧张的情况下,汽车芯片的产能在短期内难以增加,以联华电子为例的芯片代工企业表示其工厂目前已满负荷运行

近日,资本跨界汽车行业的新闻好不热闹。苹果宣布向起亚汽车投资4万亿韩元,早前索尼SONY在2021北美电子消费展(CES)上展出的VISION-S原型车正在欧洲进行着公共道路测试。与之形成鲜明对比的是,2020年以来,国际芯片市场出现短缺潮,并波及汽车行业。汽车行业深陷“缺芯”困局。

有钱也买不到芯片,全球芯片短缺给汽车制造商带来了巨大压力,并威胁到它们从疫情中复苏的趋势。不过这也可能成为国内汽车芯片厂商成长的踏脚石。

车用半导体喊缺,工厂满负荷运行

台积电近日表示,正将应对影响汽车行业的芯片供应挑战作为首要任务,并通过其晶圆厂 “加速”这些产品的生产。可见汽车“缺芯”影响甚广。截至目前,汽车级半导体短缺已经导致10家以上的车企在全球的近20家工厂减产,全年汽车产量或减少450万。各国汽车制造商正在努力获得所需的芯片。

图源:CCTV 2

1月15日,梅赛德斯奔驰的母公司戴姆勒集团就宣布因芯片断供,在负责生产紧凑车型的拉施塔特(Rastatt)工厂重新引入短时工作制。

1月18日,奥迪宣布旗下超1万名员工强制休假。

1月19日消息,福特被迫关闭肯塔基州的一家SUV工厂后,旗下一家德国工厂也被停产一个月。紧接,福特宣布将在芝加哥装配厂进行更多的减产和临时裁员。

通用汽车韩国分公司表示,已取消原取定于1月23日在富平工厂的加班安排,以削减汽车产量。

1月24日,大众汽车发言人称,该公司正在与其主要供应商进行谈判,或就半导体短缺而造成的损失索偿。

日本媒体报道称,本田、马自达、丰田、日产和斯巴鲁近期均出现了停工或减产的情况。

中国自主品牌整车厂的车载半导体主要靠欧美日供应商,在货源受限的情况下,整车厂将可能进入无限期停产状态。1月13日,中汽协副秘书长陈士华发表了对汽车产业芯片匮乏的看法,他表示:“芯片短缺从12月份下旬开始,对2021年一季度的生产造成很大影响,有可能会对二季度产生影响。”车企需要调整其在中国、北美和欧洲等不同地点的汽车生产,以适应2021年第一季度的供应形势。另外一方面,扩大汽车芯片的供应量,需要获得芯片代工厂的产能支持。

虽然芯片代工厂表示,在产能增加之后将优先用于生产汽车芯;但在产能普遍紧张的情况下,汽车芯片的产能在短期内难以增加,以联华电子为例的芯片代工企业表示其工厂目前已满负荷运行。

供应链不稳定

芯片供需矛盾通常是4~5年一个循环,周期性地出现。今年因为新冠疫情黑天鹅而格外凸显,根本原因是深藏的汽车供应链问题。汽车制造运营成本极高,所以多年来以丰田为代表的整车厂开始推行“零库存”策略,这降低整车厂运营成本的同时,带来了潜在的风险,“零库存”或极低库存生产策略,在供应端出现波动时,极容易影响生产的持续性。

自2018年起车市逐步疲软,加上2020年受到疫情严重冲击,使主要模组厂的备货动能明显不足;另一方面,受新冠疫情影响,汽车市场需求也出现暴跌。

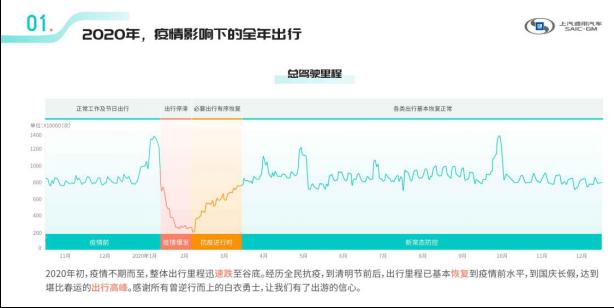

图源:上汽集团

汽车还是消费电子?市场研究机构IHS MARKIT预估2020年疫情或将导致全球汽车销量减少1千万辆,疫情导致汽车销量下降后,汽车供应链提交给芯片厂商的需求预估大幅减小,世界主要芯片制造商去年重新规划了分配给汽车制造商的产能,转而将芯片向PC与智能手机等其他对芯片仍有大量需求的应用倾斜。

此前,中国汽车市场连续第三年出现负增长,但是,在上半年疫情严重冲击下,2020年产销降幅较2019年出现明显收窄,中汽协称“市场恢复大大超出预期”。同时汽车在自动化、智能化和电动化发展下,对于各种半导体元件的用量将大幅上升。然而,先前因车市需求疲软导致车厂备货量偏低,一级供应商和整车厂对市场前景也过于悲观,等到汽车供应链察觉到需求大幅逆转向上后,芯片市场已经进入全线缺货状态,而由于半导体行业的制造周期较长,芯片供应商面对需求反弹所带来的供应需求,没办法当即反应。

而且,汽车芯片相比手机与PC用芯片规模小很多,在代工厂占比向来不高,以台积电为例,2020四季度仅有2%的比例来自汽车应用。

传统车厂在供应链中处于强势地位,通常不会在产能紧张时去加价抢产能。等发现不加价不行时,芯片产能已经全线吃紧,汽车供应链即便愿意付加急费,代工厂都不一定愿意为汽车厂商加紧生产。

市场恐慌情绪的蔓延,导致不少厂商开始加大产能预估,以确保自己的生产计划能被排上。实际上半导体芯片缺货状况不如新闻报道出来的严重,但是具体到每个用户,如果因为拿不到产能就不得不减产停线,确实是难以承受。

国盛证券郑震湘团队分析表示,全球半导体牛市周期已再次启动,市场面临需快速释放的需求与历史底部的库存与严重不足的资本开支的矛盾。

但是,增加资本开支并不能解决8寸线(只有旧设备,新产能扩充空间有限)产能吃紧的问题,通过增加12寸产能来缓解8寸线吃紧状况,也需要以年来计才能有效。

所以,最终计无可施的整车厂只能向政府施压,由政府向晶圆代工厂试压,要求其为汽车芯片产能“加塞”,加快生成汽车芯片,这也是史上少见。

追赶不只需要时间

过去几年中国汽车产销在2500万辆左右,全球汽车产能是8000~9000万辆。我国汽车芯片占比与汽车产业占比存在巨大差距。中国汽车芯片产业创新战略联盟数据显示,2019年全球汽车芯片市场规模约为475亿美元,但我国自主汽车芯片产业规模不到150亿元,约占全球的4.5%,而我国汽车产业规模却占全球市场30%以上。

在先进传感器、车载网络、三电系统、底盘电控、ADAS(高级驾驶辅助系统)、自动驾驶等关键系统的芯片全部为国外垄断,我国自主汽车芯片多用于影音娱乐、车身电子等简单系统。同时由于半导体企业、零部件供应商、整车厂商形成的强绑定供应链等诸多因素,导致行业壁垒高筑。国产车规芯片之所以推广困难,正是因为高安全与高可靠标准、长供货周期、中下游零部件厂商和整车厂长久合作关系,造成目前汽车芯片格局十分稳定,新玩家难以杀入,如前所述,国内厂商在2000多亿元市场规模里,生存空间很小。

但这一局面正在逐渐改变。国内车厂通过自主开发和跨境收购已有所突破,国产芯片厂商也开始越来越多涉足车载领域。

拿比亚迪举例,比亚迪早在2002年就已进入半导体领域,业务覆盖功率半导体、智能控制 IC、智能传感器、光电半导体、制造及服务等,目前比亚迪自主研发制造的车规级MCU芯片。除了比亚迪,北汽、上汽、吉利等各自携手半导体厂商开展研发工作。

另外,国内半导体厂商经过多年耕耘,也在逐渐进入车载前装市场,比如全志科技、纳芯微电子、中颖电子等。另外,闻泰科技收购安世半导体之后,进入汽车功率半导体市场;韦尔股份收购豪威科技之后,也拥有了车载CMOS图像传感器产品线;北京君正收购ISSI,成功进入汽车级存储芯片市场。

此外,一些科技公司也开始进入车载领域,例如华为 5G 基带芯片Balong 5000,支持V2X的多模芯片,可用于车联网、自动驾驶领域;百度发布 AI 芯片“昆仑”,可适配自动驾驶。

这次欧美日厂商集体缺货,给国内有产能的厂商提供了一次极好的机会,就看这些厂商能否把握了。

总结

2021年全球汽车市场正在复苏,TrendForce集邦咨询预估整车销售量将自去年的7,700万辆回升至8,400万辆。目前全球消费电子市场增长放缓,汽车芯片的增量向来被市场看好。中国汽车行业持续复苏,市场表现好于预测,汽车芯片需求的增长高于预期,中国汽车市场的行情近期也是一直向好。汽车芯片市场孕育着巨大的市场机会和潜力空间,这波涨价缺货背后,是国产汽车芯片的一次机会。