2023 年第二季度设备的表现令人对整个半导体供应链产生怀疑。

本文引用地址:根据 Yole Group 旗下 Yole Intelligence 在《设备市场监测》中的说法继连续三年创下同比增长新纪录后,设备(WFE)总收入预计将减少 8.2%,从 2022 年的 1040 亿美元下降至 94 美元 2023 年的销售额为 10 亿美元。继 2023 年第一季度之后,2023 年第二季度环比下降 9%,而 2023 年第三季度似乎稳定在 0%。这种下降趋势伴随着每个季度的订单量逐渐减少。尽管如此,Yole Intelligence 的分析师预计,季度收入将达到 200 亿美元至 250 亿美元的高位新常态,并希望下降幅度已达到最低点。这种下降的主要原因可归因于存储芯片制造商推迟甚至取消订单,尽管设备的交货时间很长。设备供应商通过将 WFE 销售到成熟逻辑或专用器件(尤其是化合物半导体)和先进封装市场,成功地减少了这些订单损失。

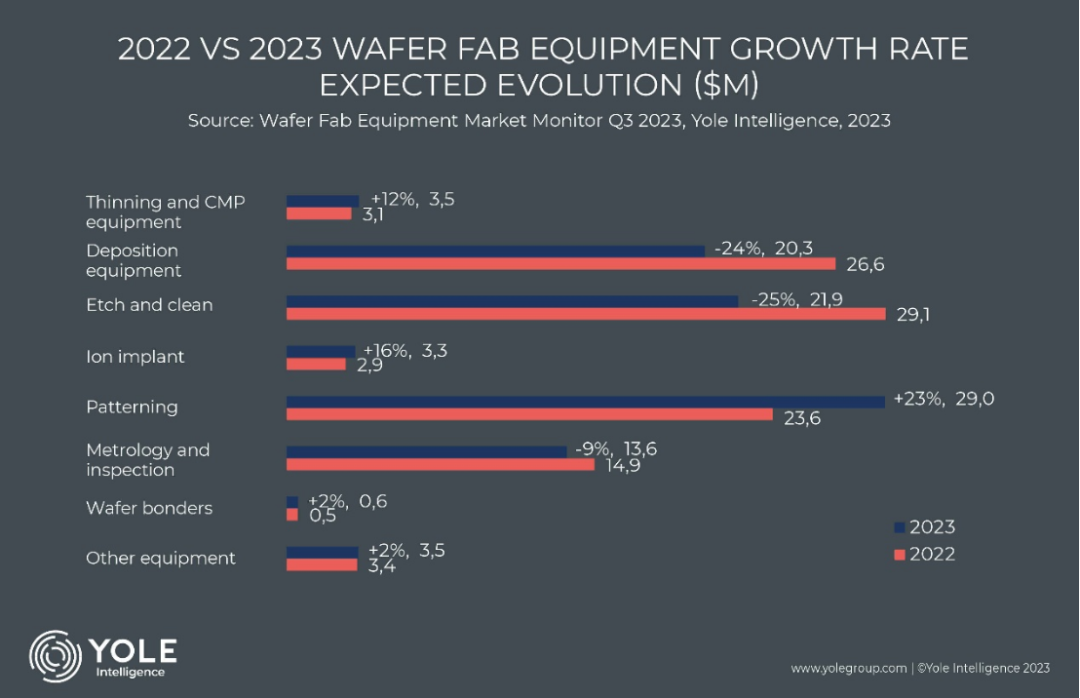

预计到 2023 年,工艺技术的分布将出现重大变化。蚀刻和清洗、沉积、计量和检测的收入将大幅下降,而图案化领域的收入则表现出色,同比增长 24%。因此,专家可以预计 2023 年 WFE 市场的市场份额将发生显著变化。

国际半导体产业协会 (SEMI) 在其最新的季度全球晶圆厂预测报告中表示,预计 2023 年全球晶圆厂设备支出将同比下降 15%,从 2022 年的 995 亿美元的创纪录高点降至 840 亿美元,然后在 2024 年反弹 15%,达到 970 亿美元。芯片需求疲软以及消费和移动设备库存增加导致了 2023 年的下滑。

明年晶圆厂设备支出的复苏将在一定程度上受到 2023 年半导体库存调整结束以及高性能计算 (HPC) 和存储领域对半导体需求增强的推动。

SEMI 总裁兼首席执行官 Ajit Manocha 表示:「事实证明,2023 年设备投资的下降幅度较小,2024 年的反弹力度将强于今年早些时候的预期。」「这一趋势表明,半导体行业正在走出低迷,在健康芯片需求的推动下,走上恢复强劲增长的道路。」

代工领域继续引领半导体行业的扩张

晶圆代工领域预计将在 2023 年以 490 亿美元的投资引领半导体扩张,增长 1%。随着对前沿和成熟工艺节点投资的继续增加,2024 年的支出将增长 5%,达到 515 亿美元。内存支出预计将在 2024 年强势反弹,在 2023 年下降 46% 之后,增长 65%,达到 270 亿美元。具体来说,DRAM 投资预计将在 2023 年同比下降 19% 至 110 亿美元,但到 2024 年将恢复至 150 亿美元,年增长率为 40%。NAND 支出预计 2023 年将下降 67% 至 60 亿美元,但到 2024 年将飙升 113% 至 121 亿美元。预计 2023 年 MPU 投资将保持不变,2024 年将增长 16%,达到 90 亿美元。

中国台湾继续引领设备支出

预计到 2024 年,中国台湾地区将以 230 亿美元的投资保持全球晶圆厂设备支出的领先地位,同比增长 4%。韩国排名第二,2024 年的投资预计为 220 亿美元,较今年增长 41%,反映出存储器领域的复苏。中国大陆地区将以 200 亿美元的支出位居全球设备支出的第三位,比 2023 年的水平有所下降,但中国大陆将继续投资于成熟工艺节点。

美洲预计仍将是第四大支出地区,2024 年的投资将达到 140 亿美元的历史新高,同比增长 23%。欧洲和中东地区预计明年的投资也将创下历史新高,将增长 41.5%,达到 80 亿美元。预计到 2024 年,日本和东南亚的晶圆厂设备支出将分别增加到 70 亿美元和 30 亿美元。

从 2022 年到 2024 年,SEMI 世界晶圆厂预测报告显示,继 2022 年增长 8% 之后,今年全球半导体行业的产能将增长 5%。预计 2024 年产能将继续增长,增幅为 6%。