疫情下的安防产业链

在宏观经济下行、新冠肺炎疫情、多国多地封锁等诸多内外部因素的冲击下,全球电子产业的增速有了一定程度的下滑,其背后的压力主要在于需求端的疲软,而非供应端。因此,在新冠肺炎大流行的背景下,一些个人/社交/生产必备的电子产品反而实现止颓见涨,例如额温枪、笔记本电脑、安防/门禁设备等等。

具体来看,在安防领域,全球安防企业的白热化竞争仍在持续,一边是国际势力的剑拔弩张,另一边是国内诸雄的揭竿而起,纷纷由传统安防产业正加速向视频物联方向转型。

(1)国际势力虎视眈眈

从全球安防行业公司TOP15的榜单来看,目前安防行业龙头多是:综合类厂商(5家)、视频监控厂商(7家)与门禁厂商(3家)。软件商和系统集成商的成长空间还很多。

从地域来看,中国厂家数量(5家)占据三分之一的席位,其后依序是瑞典、美国、韩国(均是2家)以及德国、荷兰、日本、印度(均是1家)。产值上也是中国厂商占据主导地位。

由于安防视频监控涉及国家安全和民众隐私,各国都倾向于使用本厂商的产品,且大力扶植本土的安防企业。然而,在国际贸易争端升级的当下,中国安防产值的主导地位,势必会引来国际势力的虎视眈眈,尤其是一直对中企抱有偏见的美方势力。

相比之下,海外安防产业的特点有:

- 从海外安防产品来看,海外安防产品的优势是价格较高,比中国同类产品高20%;但不同时具价格优势;

- 从研发层面来看,海外公司的人均研发投入多,多专注于硬件开发;但海外软件、硬件安防企业分离,相对难以软硬件一体化;

- 从盈利层面来看,国外安防企业毛利率较高;但净利率低,一部分原因是管理环节开销较大。

因此,海外安防产业的下一步发展将会补齐软件+算法的短板,尝试建立起整个安防生态圈;并且依托成熟的智能家居市场,猛攻更广泛的2C消费市场,在实现产品快速起量的同时把单品价格做下去。

(2)国内群雄乘风破浪

众所周知,安防产业发源于美国,主要包括视频监控、出入口控制与管理、入侵报警、楼宇对讲等等细分行业,可以统称为“传统安防”。

事实上,受益于中国AI、IoT、大数据等新兴产业的蓬勃发展,给传统安防“做加法” 的理念愈发受到市场认可,中国“智能+安防”市场在2010年后增长一鸣惊人,从而令中国安防产业达成后来居上的优异成绩。

2020年,无情的新冠肺炎疫情席卷全球,越来越多关于海量数据、实时监控、边缘端计算的安防需求被提上日程。最先复工复产的中国安防企业,拥有更充足的时间去应对这些安防新需求,更是提出了智能安防的2.0模式,它就是:视觉物联。

传统安防与视觉物联的区别有以下几方面:

- 从产品品类来说,视觉物联产品所需的智能传感器个数将会大大增多;而软件/系统方面,也会从原来的纯硬件+传统解决方案,发展到硬件软件一体化+智能解决方案+城市级智慧系统等等。

- 在应用层面,传统安防关键词是“看得清”,核心是记录;而视觉物联的关键词是“看得懂+连接”,核心是赋能。

- 在商业模式上,传统的招投标模式继续,同时联合开发等新合作模式占比将会扩大;与下游客户的互动方式逐渐多样化,软件端的粘性更强。

- 最后在市场前景层面,视频物联是未来物联网未来最重要的数据入口之一,下游需求扩张至数万亿元,且新需求源源不断地涌现,其中商业端天花板提升幅度最大。

对此,国内除了安防企业以外,诸如通信、人工智能、大数据计算等新兴企业纷纷涌入视频物联赛道,摩拳擦掌,为今后占据一席之地跑马圈地。

例如,科技巨头(阿里、华为)高调进入赛场。

2019年10月,阿里携手宇视推出联合AIoT解决方案,加速布局视觉物联市场。阿里云看好视觉物联作为万物互联重要数据入口,在云端的深厚积累是视频物联转型过程中的强大竞争力。而宇视科技作为传统安防龙头,可为阿里提供视觉入口及边缘计算设备,助力“城市大脑”的落地。

2020年2月华为安防官宣改名:从“华为安防”到“华为机器视觉”,希望以“视频+AI”为核心,承担更多的千行百业数字化转型。对此,该事业部连续在3月、4月开放招聘渠道,岗位包括高级工程师、解决方案规划师、全国分销城市经理等等。

对于科技巨头的强势入局,智能安防企业打起了“守擂战”。

一方面,传统安防企业构建起自己的AI架构,尝试以云边融合,自下而上地汇聚信息。如海康威视计算架构AI Cloud、大华股份HOC城市之心架构等等。

另一方面,稳固供应链的平稳发展。为应对海外供应链不确定性,安防龙头积极备货:2019年海康威视新增近55亿存货,其中关键零部件备货周期在1~2年;大华股份同样积极对关键元器件备货,2019年存货中原材料账面余额新增6.8亿元。

还有不能忽视的中小型企业,其在安防资本市场的动作依然频频。据不完全统计,2020年6月智能安防领域投融资事件近20起,涉及金额近百亿元。

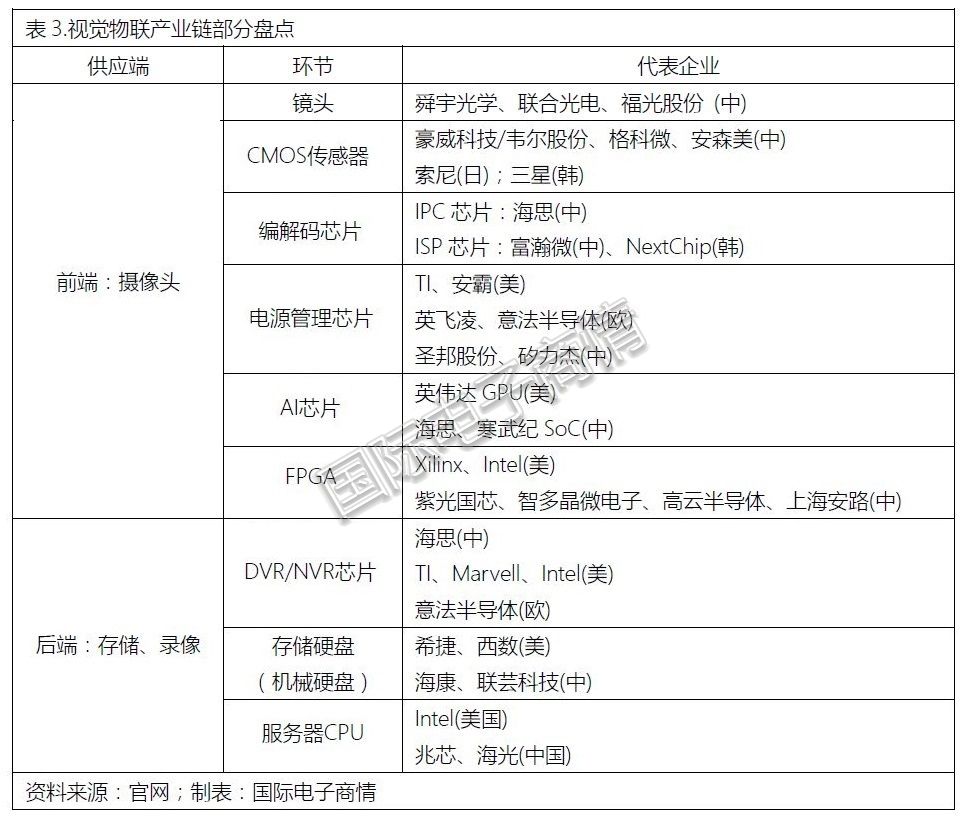

视觉物联产业链盘点

关于AI安防产业的产业链盘点,小编在已经谈及,这里不再赘述。由于传统安防向视觉物联主要的变化在于硬软件一体化和智能传感器的增加,以下就汇总一些已经布局视觉物联的供应链企业。

不难看出,在转战新赛道上,头部玩家的布局速度和魄力都快人一步。那么就没有机会留给后来者了吗?

鉴于安防产品与国安的超高关联度,业者可以从国产替代的角度去思考。一方面在前端摄像头上,已经基本实现国产替代,包括镜头、传感器、编解码芯片、AI 芯片等;下一步将聚焦电源管理芯片的替代;另一方面,在中后端应该积极研制替代方案,对于硬盘、服务器CPU这些短期内难以实现直接替代的零部件,龙头厂商正携手供应商加速研制替代方案。

至于最末端的应用市场,目前由政府端主导的视频监控市场迟早会饱和,商业端和渠道端的方案开发竞赛已经开启,业界可以提前投入布局。

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服