2022年度排名延续了去年的标准,调查对象均是在中国境内设立了企业总部的电子元器件分销商,且主营业务为电子元器件分销(即分销业务的营收占比达60%以上),纳入本排名后不再剔除非分销业务的营收部分。所有排名数据均来源于企业自愿披露和上市公司财报。

2022年,全球半导体产业进入下行周期。受此影响,中国本土元器件分销行情远不如2021年般火爆,本排名也反映出这一点,比方说:

- 2022年度排名TOP25的营收总和同比2021年度下降13%,

- 2022年度营收负增长的企业数量同比2021年度高出7倍,等等。

5月26日10:00,负责本次排名调研的3位国际电子商情分析师,将做客EE Talk直播间,深度解析&解密分销商排名榜单,并特邀神秘嘉宾进行对话、解读。,与分析师及嘉宾直接交流互动!

电子元器件供应链:波动加剧,库存调整

2022年,电子元器件在需求端出现结构性分化的特点,在供给端的波动性比以往更强烈、不确定性更高,分销商面临着巨大的挑战和严峻的考验。

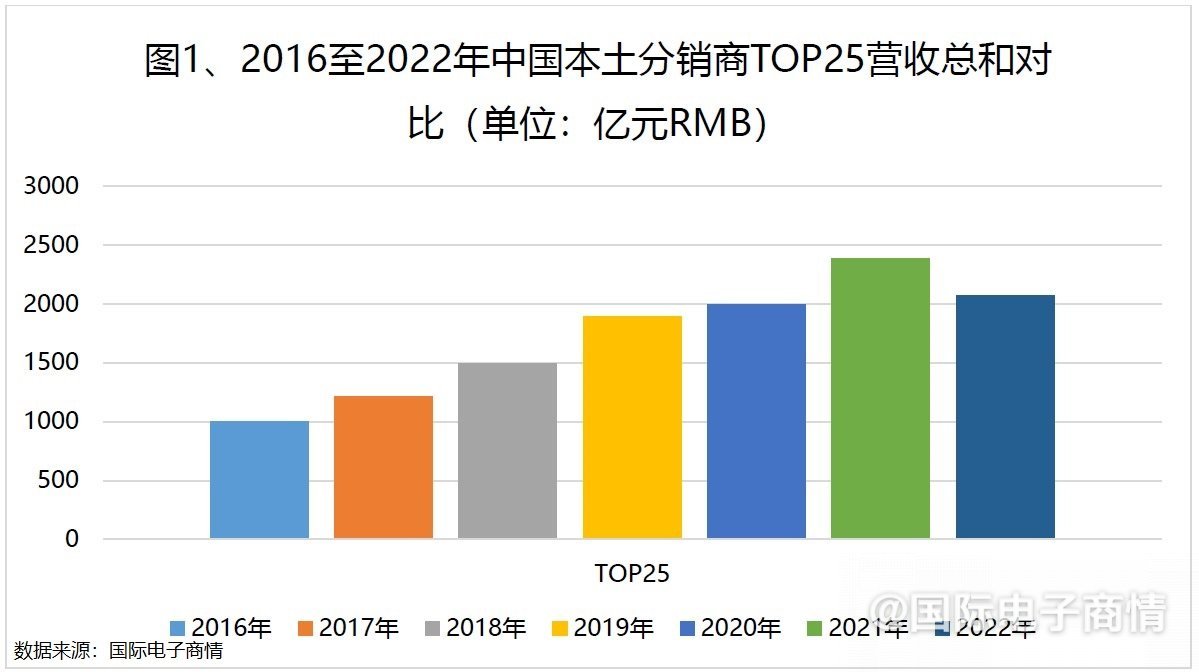

(1)营收总和同比下降13%

总体来看,2022年度中国本土分销商TOP25营收总和为2074.59亿元人民币,较2021年度TOP25营收总和的2381.4亿元下降13%。

不过,2021年度TOP25中有两家百亿级的分销商今年未透露具体的业绩,所以暂时未纳入2022年度的排名中,这一定程度上影响了2022年度TOP25的总和。倘若加上这两家的营收数据,预计2022年度TOP25营收总和将达到2200亿元,同比2021年仅下降8%。

(2)六成分销商营收正增长

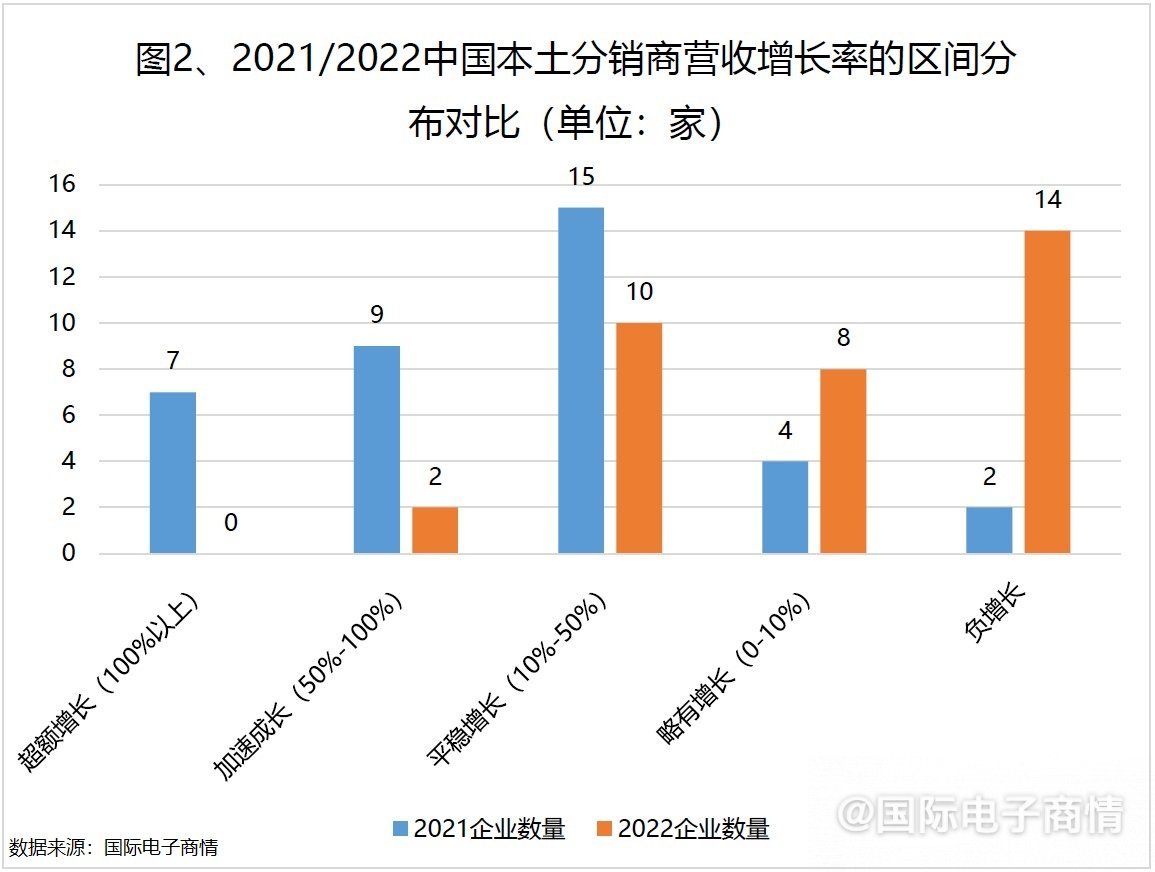

2022年,在总调研样本的34家本土分销商里,共20家分销商实现营收同比增长,企业数量约占60%。要知道,2021年九成以上的分销商实现营收同比正增长,但由于行情波动,这一数字到2022年锐减至六成。从增长区间分布来看:

- 2022年没有任何一家中国本土分销商实现“超额增长”(即年增长率达三位数以上的区间);

- 实现“加速成长”的本土分销商数量同样暴减;

- 增长区间在0至50%的分销商数量略微增加;

- 负增长的分销商数量是2021年的7倍!

尽管2022年营收负增长的企业数量变多,但降幅基本在0%至-35%的区间,并没有出现“业绩暴雷”的情况。

(3)“百亿俱乐部”

《国际电子商情》将营收超百亿元的元器件分销商划分为“百亿俱乐部”,2021年共有9家中国本土分销商营收超百亿,2022年仅有5家。其中:

- 2022年仅中电港、深圳华强、香农芯创这3家实现同比正增长;

- 泰科源、唯时信、力源信息、新蕾电子这4家的业绩均呈现同比负增长。

- 去年排名上两家上百亿的分销商由于今年未透露具体的业绩,所以暂时未纳入本排名中。

值得一提的是,2022年度“百亿俱乐部”TOP3依序是中电港、深圳华强、泰科源,对比2021年略有改变。

- 独占鳌头的中电港再次刷新自己的营收历史记录,2022年首次突破四百亿元规模,达到433亿元,进一步拉大与第二、第三名的差距。

- 深圳华强以239.41亿元的营收排位第二,突破自我首次上升至第二名。

- 曾在2019年到2021年连续三年蝉联第二的泰科源,在2022年业绩有所下滑,排名第三。

(4)排名门槛有降低

最后看本排名的“含金量”。自2019年开始至今,本排名的第25名次的分销商营收均在20亿元以上。2021年,第25名次的门槛超过25亿元;2022年,第25名次的门槛超过22亿元。

据不完全统计,2022年度营收超10亿元的本土分销商还有:睿能科技(21.36亿元)、润欣科技(21.02亿元)、联创杰(21亿元)、深圳市健三实业(同比增长20%)、拍明芯城(19.71亿元,*2022财年)、深圳法本电子(16.9亿元)、易达凯(15亿元)、贞光科技(11.7亿元)、瑞凡微(10+亿元)等等。

此外在调研中发现,2022年里还有个别企业的分销业务发展良好,但由于其分销业务的营收占比不及60%,所以没有纳入本排名中。他们有:韦尔股份(年度总营收200.78亿元:分销业务营收达35.65亿,占比18%),火炬电子(年度总营收35.59亿元:分销业务营收达19.36亿,占比54.4%)。

客观来看,本土分销商2022年的营收成绩总体不如2021年。究其原因:

- 多数分销商归咎于市场景气度下降、需求萎靡等客观因素;

- 有部分分销商认为这是顺应“去库存”主旋律的必然结果;

- 还有一些保持营收正增长的分销商认为,2022年是调整的关键一年,目的是为了让自身回归更理性的发展轨道。

分销行业回归理性发展

2021年分销行业景气度过于疯狂,若2022年仅与2021年同比,得出的结果未必客观准确。所以我们把时针再拨到前一年,以2022年与2020年的情况做比较:

- 2022年度TOP25的营收总和(2074.59亿元)对比2020年度TOP25的1994.6亿元,略有增长。

- 年增长率方面,2022年六成左右的分销商实现营收同比正增长,这与2020年度相差无几。

- 排名门槛方面,2020年度第25名次的门槛是19亿元,2022年第25名次的门槛超过22亿元,说明企业的“含金量”同样有提升。

不难看出,相比2020年,2022年度中国本土分销商仍然取得明显进步,这足以说明分销行业仍然在发展上升期,并没有“进入负增长时代”。

从产业生命周期来看,分销市场火爆行情至2021年达到顶峰,本土分销商2021年度的业绩集体暴增,这一增长幅度是前所未有的。来到2022年,电子元器件行业景气度遭“速冻”,大部分电子元器件进入去库存周期,本土分销商的业绩必然回落。

但面对各方面的“回落”,本土分销商没有盲目“躺平”,甚至是在不确定中找到机遇。

在下游市场层面,2022年元器件分销市场景气度呈现一定程度的分化。一些诸如电动汽车、光伏、储能、工业控制等景气度较高的产业,元器件需求量攀升,带旺了相关分销商的业绩上扬。

另一方面,大部分传统电子产业,特别是消费电子市场的需求是全年持续低迷,涉及这些行业的分销商业绩有所下滑。这一现实情况让更多本土分销商转战至高回报率的终端产业。

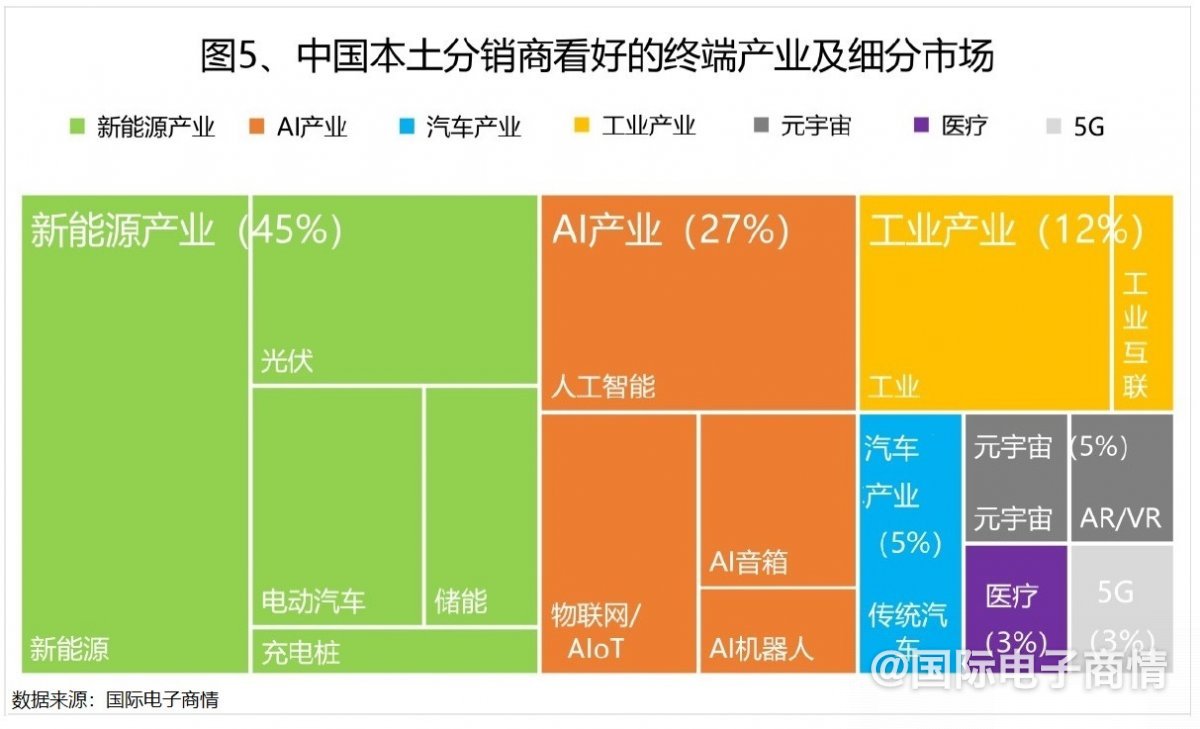

对此,本次调研统计了中国本土分销商在2023年看好的七个市场机遇:

- 关注度最高的必然是新能源产业(包括光伏、电动汽车、储能、充电桩等);

- 其次是AI产业(包括AIoT、AI音箱、AI机器人等);

- 随后是工业产业和汽车产业,其中:工业产业不再局限于传统硬件市场,诸如工业互联的软件环节同样具有市场潜力;汽车产业中电动汽车比传统汽车更具关注度;

- 最后还有话题度较高的元宇宙产业、医疗产业、5G产业,其成长天花板较高,成长潜力可观。

由此得出结论:2022年开始中国本土分销商步入理性成长阶段。且这一趋势将延续下去,“稳中求进”将是未来数年里本土分销商的一个发展关键词。

分销商波动中成长的十大策略

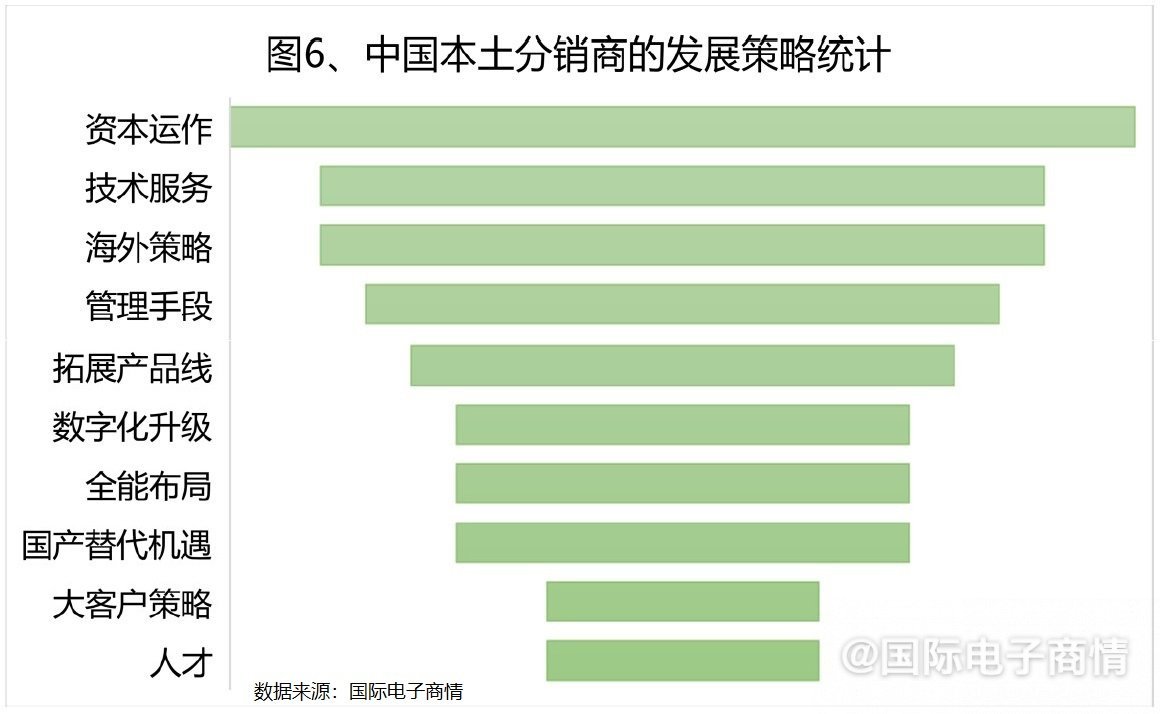

那么分销商如何做到“稳字当头,稳中求进”?以下是本次调研统计出来的十个可行对策:

- 资本运作:资本市场为电子元器件分销企业提供了并购整合的优良平台,通过发行股票购买资产的方式并购优质标的,既可以减轻企业的资金负担,又可以与并购标的共享企业未来发展成果,实现双赢。已经上市的本土分销商将在分销行业及上下游领域寻找具备竞争力、财务稳健、管理规范、企业文化一致的企业,进行投资并购,整合优质资源,实现公司的快速发展;而未上市的分销商也在积极寻求登陆资本市场的机会。

- 技术服务:定期加大技术人员的投入,加强客制化方案模块开发,在某个领域做专做精,提高与客户的黏性,增加销售额,扩大各细分市场占有率。

- 出海策略:全球产业调整步伐已悄然开始,本土分销商不能局限于国内市场,要海内外市场两手抓,业务由中国走向世界,提升公司产品在海外市场的渗透率,实现公司业务的全球化扩张。

- 管理手段:分销商要做到“内外兼顾”,对外要加强服务和品牌推广力度,对内要增强公司的管理投资,优化工作流程和管理系统,以提效降本;特别是风险管控能力,已经是整个产业链健康发展必备的核心能力。

- 拓展产品线:为满足中长期发展的战略规划,分销商需要积极稳妥地涉足新的技术和产品领域,以市场需求为导向,在现有产品线的基础上,不断增加互补性强、协同性高的产品线,丰富产品结构和种类,实现高性能电子元器件产品系列化,提升对下游客户的多产品服务能力。

- 数字化升级:数字化大势所趋,积极推进数字化供应链建设,以提升供应链的工作效率和企业经营管理水平,提升供应链的弹性,从根本上应对突发事件。

- 全能布局:分销商的商业模式,正从单一的产品供应转向更为全面的综合服务,包括市场开拓能力、库存管理能力、财务支持能力、提供优质供应商资源、提供完整解决方案、专业的技术支持及物流服务等,“组合”价值远大于擅长某个具体而单一的业务模式。

- 本土化机遇:特殊环境下,积极寻求国产品牌代理作为突破口,大力拓展国产品牌通路和分销渠道,具备国产芯片/元器件料号选型替代的支持能力。

- 大客户策略:加大与行业头部客户的合作,这些大客户规模较大、资金流充沛、采购量较大、对物料的交期、品质、供应及时性等供应链情况等更为重视,虽然对分销商的各项业务指标要求较高,但能为分销商提供相对更好的交易保障,为分销商发展打下坚实的基础,未来将成为分销商市场竞争能力的体现之一。

- 人才:人才是持续保持公司的创新能力和竞争实力的关键。分销商可以采用包括薪酬、员工福利、股权激励在内的多种差异化的激励措施来稳定和扩大人才队伍,充分调动员工工作积极性,为公司发展提供持续不断的人才支撑。