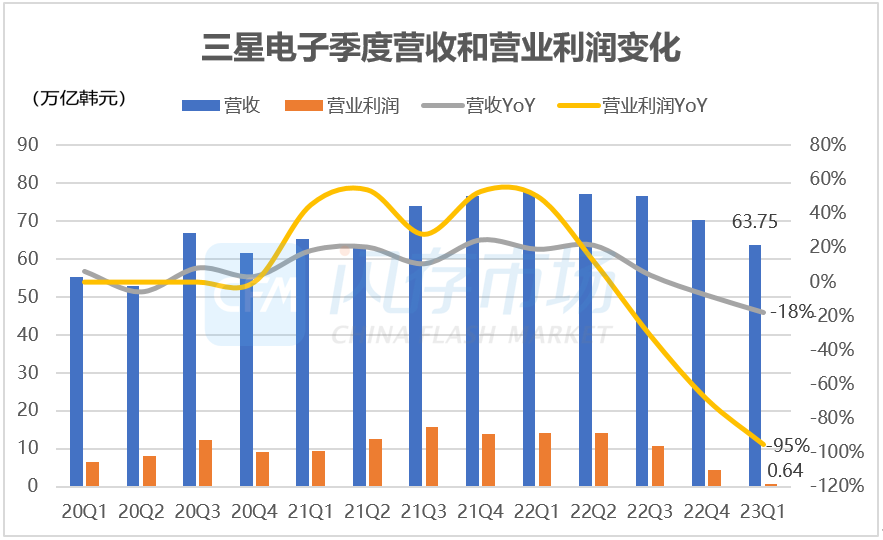

【导读】存储原厂正遭遇市况持续疲软的冲击,三星电子Q1合计营收同比下滑18%至63.75万亿韩元(约合500亿美元),环比下降9.5%;营业利润同比大跌95%至0.64万亿韩元(约合5亿美元),环比下降85%;净利润同比下降86%至1.57万亿韩元(约合12.3亿美元),环比下跌93%。

存储市况恶化正对三星电子整体业绩带来明显的压力,不仅存储营收正在急剧下滑,而且存储在内的DS部门Q1营业利润重亏高达36亿美元,使三星电子Q1合计营业利润几近被抹平。

数据来源:三星电子,图表整理:CFM闪存市场

三星Q1各部门业绩如下:

· DX部门业务收入达46.22万亿韩元,同比下降4%,环比增长8%。其中,视觉显示及数字家电业务收入14.08万亿韩元,移动通讯及网络业务营收增长至31.82万亿韩元。在高端Galaxy S23系列的强劲销售以及专注于高端电视的销售组合增强的支持下,DX部门业绩环比有所改善。

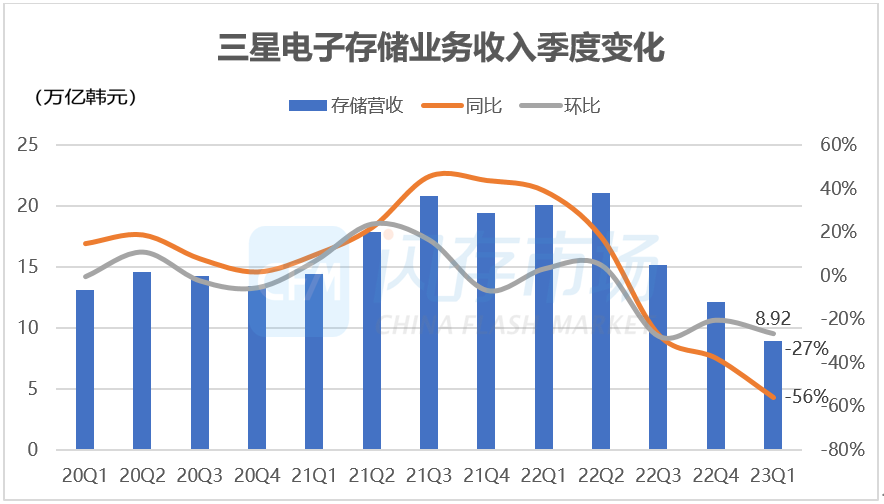

· DS部门业务收入13.73万亿韩元,同比下滑49%,环比下降32%。其中,存储业务部门实现收入8.92万亿韩元,同比下降56%,环比下跌27%。

· SDC部门业务收入6.61万亿韩元,同比下降17%,环比下跌29%。三星显示器部门(SDC)在市场萎缩的情况下,移动面板业务的盈利环比下降,大型面板业务的亏损略有收窄。

· Harman部门业务收入3.17万亿韩元,同比增长19%,环比下跌20%。

从三星Q1的营业利润来看,移动通讯及网络在内的DX业务贡献利润4.21万亿韩元(约合33亿美元),然而存储在内的DS部门营业亏损4.58万亿韩元(约合36亿美元),是三星Q1唯一亏损也是亏损极重的业务部门。DS部门Q1高达4.58万亿韩元的亏损,拖累三星整体营业利润下降至0.64万亿韩元。由于需求下滑以及库存调整问题,三星存储业务表现疲软,以及晶圆代工业务利用率下降,导致三星DS部门利润遭到较大的影响。

来源:三星电子

资本支出层面,三星电子正在做中长期的投资支出,三星电子Q1总资本支出为10.7万亿韩元,其中半导体9.8万亿韩元,存储支出集中在P3和P4基础设施上,为市场中长期供应做准备。

客户调整库存及市场需求疲软,令三星电子存储业绩大幅下滑

重点来看三星电子的存储业务,三星电子存储营收同比下降56%至8.92万亿韩元(约合70亿美元),环比下跌27%,占三星电子营收比重从上季度的17%下降至本季度14%,不及去年同期的26%。由于客户调整库存以及市场需求疲软,存储行情持续下跌,对三星存储业绩带来较大影响。

DRAM方面,由于超大规模服务器客户库存调整和采购延迟,加上消费者对移动和PC应用程序的需求尚未恢复,因此即便价格跌幅低于市场预期,但是位元增长无法达到之前的指引。

NAND方面,尽管需求疲软,但闪存业务积极响应整体应用向高密度转变的趋势,例如主要移动客户的512GB及更高容量的eStorage和PC OEM客户对1TB及更高容量的客户端SSD需求。因此,Q1期间NAND bit增长超过了之前的指导。

数据来源:三星电子,图表整理:CFM闪存市场

Q2主要客户投资继续保守,三星电子预计需求恢复有限

展望第二季度,由于主要的超大规模厂商对服务器的投资更加保守,客户继续调整库存,预计需求恢复有限。

DRAM方面,内存业务将应对服务器新款CPU推出带动的DDR5和高密度模组需求增加以及AI需求增加,也将积极应对智能手机厂商对LPDDR5x等新形态移动高端产品的需求。

对于NAND,基于成本竞争力,闪存业务计划通过在移动市场应用QLC技术和多样化产品组合来响应对高密度产品的需求。

三星电子专注于满足服务器和mobile产品供应,预计下半年随着新机发售需求将有起色

由于自去年下半年以来客户库存调整,如今库存水平已经显著下降,另外,随着新智能手机的推出和PC的推广,预计今年下半年需求将逐步恢复。其中,由于新款CPU采用的扩大,预计服务器的DDR5需求将增加。

DRAM方面,内存业务计划加速DDR5和LPDDR5x尖端节点的转换并积极应对HBM3市场需求。

NAND方面,存储业务将通过打造移动QLC产品,并扩大V7、V8等尖端节点的供应,加强客户所需产品的供应运营。

下半年,基于市场逐步复苏和全球需求回暖的预期,三星电子DS事业部将专注于大容量服务器和移动产品。DS部门将通过扩大基于GAA工艺的尖端产品的客户,继续加强其技术领先地位。

来源: CFM 闪存市场

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: