根据TrendForce的最新数据,2023年第一季度三星、美光、SK海力士三大内存厂商营收均出现不同程度的下降,这是DRAM行业连续三个季度销售额急剧下降,同时,下一个季度的情况依然不容乐观。业内人士认为目前反弹时间仍尚不明确,但预计要到下半年存储市场才会开始回暖。价格方面目前已没有太大下跌空间,预计可能在Q3回稳。

DRAM行业连续三个季度出现营收急剧下降,主要有几个因素:市场环境,消费低迷,最重要的是长期供应过剩问题导致价格持续下跌。

三星由于最近发布的产品订单减少,出货量和ASP(平均销售价格)下降,导致收入环比上个季度下降24.7%,营收下降至41.7亿美元;

SK Hynix出货量和ASP减少了15%以上,收入下滑31.7%,仅仅约23.1亿美元,是下滑最严重的。

美光的出货量虽然有所增长,但仍然受到经济衰退的影响,营收下降3.8%,降至27.2亿美元。但是由于近期未通过中国网信办的安全审查,接下来的营收将会出现较大幅度的下滑。

除了以上三大内存供应商外,台湾的供应商也出现了较大幅度的下滑。

南亚第一季度收入下降了16.7%,连续第四个季度面临出货量的下降。由于其主流工艺节点仍然停滞在20纳米,落后于三巨头,导致营业利润率大幅下降至-44.9%。

华邦的收入也下降了8.8%,尽管第一季度收到了几份笔记本电脑和电视厂商的紧急订单,由于价格继续下跌,仍然未能避免下滑。

PSMC的DRAM第一季度营收下降了12.3%。在价格下跌和需求不振的情况下,该公司的财务业绩主要与自己的消费类DRAM产品有关,不包括其DRAM代工服务的收入。然而,如果将代工服务收入包括在内,该公司的季度跌幅将陡增至22.6%。

行情:DDR4库存较多,DDR5供应不足

存储行业进行了一系列减产动作后,客户库存水平在第一季有所下降。由于存储芯片价格几乎达到很多原厂的成本价,几大存储厂商已各自采取措施,拒绝低价出售。

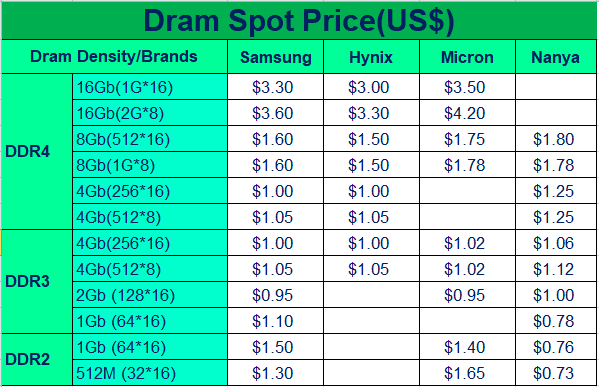

根据QUIKSOL的现货市场洞察报告,目前海力士DDR4 8Gb和16Gb价格最低,DDR4 8Gb价格在US1.5左右,DDR416Gb价格在US3.0左右,原厂库存较多,需求很弱。三星和美光价格比较稳定,已没有继续下跌,市场有询价动作,但目标价格仍然较低,成交较为困难,多以单对单形式存在。存储芯片需求可能会在第二季度持续低迷,南亚科技认为DRAM合约价有机会在第三季回稳。业内人士认为目前反弹时间仍尚不明确,但预计下半年存储市场开始逐步回暖。

来源:QUIKSOL

同时,DDR5模组由于近期几大原厂品质问题的出现,导致原本库存不多的市场突然现货紧缺,供应不足。现货商试图抬高价格,但高价成交不多。DDR5/DDR4的UDIMM当前相对低点的价格促使买方释出需求,导致现货报价明显上涨。但客户端仍不愿接受高价,等待原厂低价排货订单。另外PC模组近期也有短缺,导致现货市场价格有些许上调,但由于PC 和服务器市场仍然需求疲软,价格很难拉涨。服务器模组水位仍然较高,市场处于低迷状态,价格缓跌,整体市场状况持续呈震荡走势。

Q2预测:营收不乐观,产能利用率继续下降

根据TrendForce的报告,第二季度DRAM行业营收也不太乐观。

随着DRAM价格的持续下跌,三大供应商第二季度的营业利润率或将继续处于亏损状态。为此,三大供应商都开始实施减产,预计第二季度三星的产能利用率将降至77%,美光为74%,SK Hynix为82%。

Q2 DRAM市场的价格,由于不确定性的因素存在,行情趋势仍有待观察。

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服