TrendForce集邦咨询:出货量衰退伴随报价下滑,2021年第四季整体DRAM产值季减近6%

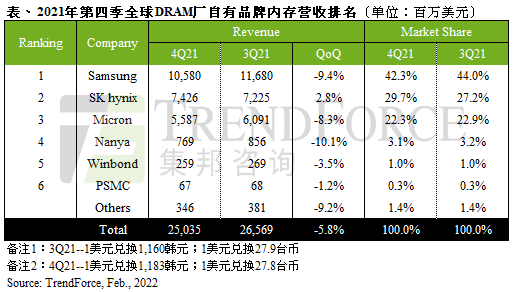

根据TrendForce集邦咨询研究,疫情致使众多终端装置如智能手机、服务器、PC至利基型消费性电子产品零组件供应受阻,间接导致采购端对于相对长料的存储器拉货意愿下滑,其中尤以DRAM库存超过10周以上的PC OEMs业者态度最为明显。因此,多数DRAM原厂在2021年第四季出货量皆呈现衰退,拉货动能下降也导致DRAM报价反转向下。2021年第四季DRAM总产值季减5.8%,来到250.3亿美元,仅少数供应商如SK海力士(SK hynix)营收逆势上扬。

展望2022年第一季,部分零组件缺料可见纾缓,但第一季本就为需求淡季,买方库存仍偏高,使多数采购端将优以去化库存为主,整体拉货动能低迷。因此,今年第一季DRAM价格会较去年第四季面临更大压力,整体DRAM总产值可能进一步下跌。

2021年第四季价格下滑,导致DRAM原厂获利减损

以营收表现来看,三大DRAM原厂报价皆下滑,出货端走势则略有分歧。三星(Samsung)及美光(Micron)皆随终端需求不佳而出货下滑,营收分别下滑9%与8%;市占率方面,三星略降至42.3%,仍位居第一;SK海力士位居第二,拉升至近三成;美光小幅衰退至22.3%。而预期今年第一季三厂在DRAM报价差距不大,不过由于SK海力士在去年第四季出货基期相对较高,公司预期出货衰退幅度将略高于产业平均,将使其第一季市占率小幅下降。

以获利表现来看,由于先进制程占比提升随之而来的成本优化仍不足以弥补报价衰退,三星、SK海力士及美光(财报区间9~11月)营业利益率分别下滑至50%、45%及41%。TrendForce集邦咨询认为,今年第一季跌势恐加剧,DRAM供应商将面临更大幅度的获利衰退,原厂仅能通过拉升先进制程的比重,并通过产品组合的优化,以减少报价压力的冲击。

2021年第四季Specialty DRAM市况同样疲软,台厂营收亦下跌

由于specialty DRAM的终端应用如电视、消费类电子产品的需求于第四季也明显下滑,加上供应链缺料影响,因此客户端对DRAM拉货力道也明显降温。第四季specialty DRAM的价格跌幅也与主流产品相当,这也冲击到以消费类市场为主的台厂营收表现。从南亚科(Nanya Tech)来看,量价齐跌的夹击使其第四季营收季减约一成,而营业利益率则受到报价下滑而下降至37.5%。华邦(Winbond)在小容量(1/2Gb)为主的市场同样受到长短料问题冲击,但影响程度相对较小,第四季营收略微下滑近4%。力积电(PSMC;营收计算主要为其自身生产之标准型DRAM产品而不包含DRAM代工业务),营收小跌约1%,若加计代工营收则逆势成长6%,显示其提早锁定长约为良好策略。

面临DRAM市况反转,据TrendForce集邦咨询了解,三大台厂商解决方案如下:南亚科可将其20 nm产能在DDR4市况不佳时转而生产毛利较好的DDR3,并且投入更多资源到1X nm新制程的研发,若良率提升快速,则可提早在2024年新厂完工前带来位元贡献;华邦除了持续将重心锁定在利基的小容量产品,因该领域公司具领导地位外,同时强化25 nm及下一代20 nm的研发,期能于高雄路竹厂启动量产时直接导入;至于力积电则通过与客户绑定长约的方式,提前部署今年的投片,持续发挥其最大的优势,配合市况及毛利高低,在逻辑IC与存储器产品之间作产能调配。

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服