过去的一周内,众多公司纷纷公布了自己2022年第三季度的财务报告(按自然年),不出意料的是多数企业表现出现不同程度的下滑迹象,因此也导致股价集体走跌,市场前景不被看好。

本文引用地址:

其实,半导体公司表现不佳更多的还是大环境影响,除了能源高涨和局部争端外,市场需求疲软是最根本问题。消费电子方面以手机、PC为主的半导体消费大户纷纷迎来整机厂商砍单潮,而汽车和医疗两个新兴领域也没有明显拉动的态势,存储器方面更是开始迎来周期性价格大幅下跌的行情。根据美国半导体行业协会近日发布的数据,2022年9月全球半导体销售同比下降3%,迎来2020年初以来的首次下滑,市场分析人士认为全球经济前景下行带来的需求衰退是造成半导体销量下滑的主要原因。韩国国家统计局今日公布的数据显示,同样在9月,该国半导体产量比去年同期减少 3.5%,较前一个月进一步恶化。目前,韩国国内的芯片库存增幅仍在上升,9月份达到54.7%。半导体工厂发货量则较上年同期小幅下降了0.9%。此外,韩国占据很大市场的电视、智能手机市场也面临着严峻的需求“寒潮”。今年,全球电视出货量预计将创下10年来最低,今年第三季度,全球智能手机出货量创下8年来最低。

在企业方面,市场重点集中在消费电子领域的巨头率先表现出对未来前景的不乐观,比如、美光、三星、和等企业。砍单潮最直接的手机市场方面,市占率第一的联发科CEO蔡力行表示,虽然手机市场总是有起有落,但当前遭遇的需求急剧下降可能是过去10年来从未见过的逆风,无论发展中地区还是发达地区都面临着经济下行压力。 CEO Pat Gelsinger 则表示:需求减少的影响超出预期,正在波及(电子产品的)整个供应链;不确定性将持续到明年,短期很难好转。日本存储芯片巨头铠侠副董事长 Lorenzo Flores 在近日警告称,与全球供应链脱钩将 “非常复杂、昂贵且耗时”,地缘政治的紧张局势有可能加剧市场急剧下滑。

根据市场研究机构半导体情报(Semiconductor Intelligence)的分析模型,全球经济增长每3个百分点的减速,就将导致半导体市场增长下降16个百分点。该机构还表示,如果全球经济衰退程度不超过当前预期,那么半导体市场应该会在2023年下半年出现温和复苏。同时,值得注意的是,衰退并未出现在芯片业的所有领域。数据显示,虽然个人电脑(PC)市场需求出现了明显的疲软,但用于汽车的芯片需求尚未减弱,依然对行业景气形成一定支撑。市场研究机构也已发出预警,半导体情报日前预测,2023年全球芯片市场将收缩6%;另一市场分析机构未来视野的分析师马尔科姆·佩恩则预测,来年芯片市场需求将下滑22%。

在财务报表方面,的2022年第三季度财报显示,第三季度营收同比下降20%,净利润同比下降85%,不过有一个可能是不幸中的好消息,那就是因为存储器价格下跌明显,英特尔营收出现了罕见的大幅下滑,但今年年底的半导体年终排名上,英特尔可能夺回年度第一的宝座。去年的半导体老大三星电子最新发布的财报显示,第三季度,营收达76万亿韩元,同比增长2.7%;利润达10.8万亿韩元(1韩元约合0.005112元人民币),同比大跌31.7%。据悉,这是近3年来三星电子的利润首次出现同比负增长。另一韩国芯片制造商SK海力士发布的业绩报告则更为惨淡,受全球内存芯片市场下行的影响,SK海力士第三季度营业利润为1.6556万亿韩元,同比剧减60.3%,低于市场预期。SK海力士在当天的财报中称,经营环境不确定性持续,内存芯片产业正面临史无前例的行情恶化。存储芯片巨头美光2022财年公布的第四财季财报也不尽如人意。该财季营业收入同比下降约20%;净利润同比大幅下滑45%。公司市值近期遭遇腰斩,从财报来看,三季度业绩不佳的主要原因是的两大支柱业务游戏与数据中心大幅下滑。游戏和数据中心营收占英伟达收入超过90%。而最近财报显示,其游戏显卡营收较去年同期下滑了33%。

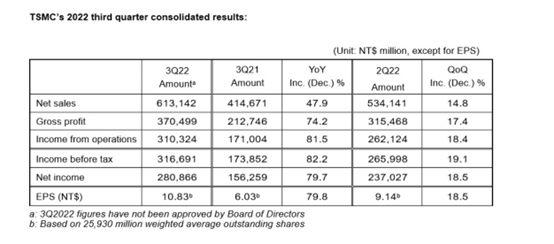

当然在一片哀鸣声中,也不是没有表现出色的半导体企业。从台积电三季度财报数据上看,台积电三季度营收达到6131.4亿新台币(约合1385.7亿元人民币),同比增长47.9%。其中净利润表现亮眼,达到2808.7亿元新台币(约634.77亿元人民币),同比暴涨79.7%。从数据可以发现,本季度台积电营收和利润都达到了新高,特别是净利润率,都达到了45.8%,这样的赚钱数据就连苹果看了都会眼馋。这种超高的净利润率来自于一个年营收近800亿美元的企业,堪称是资本投资界的奇迹。当年Linear依靠在12亿美元营收前提下拿到46%净利率获得NASDAQ最会赚钱的公司称号,现在台积电的年净利润可能高达350亿美元,这是什么概念?除了三星和英特尔之外,没有第三个芯片公司的年营收能够达到350亿美元。

(图片来源:台积电官方网站)

即便如此靓丽的财务数据,截至2022年11月1日收盘,台积电股价为61.58美元/股,市值较高位跌去一大半。今年年初,台积电股价曾一度超142美元/股,市值超过了7200多亿美元,入围全球前十大市值公司,媲美英伟达。究其原因,全球消费电子市场的低迷和寒气,传递到了全球最大芯片代工厂台积电身上。10月,台积电收到最多的,就是来自苹果、高通、英伟达、联发科等客户的砍单。媒体报道,联发科砍单了20%,苹果高端芯片A15、A16的砍单比例更是高达4~5成。面对客户们的砍单,台积电甚至鼓励员工休假、关闭4台EUV光刻机减少产量。台积电管理层还在财报电话会上表示了对未来的担忧:2023年整个半导体行业可能会下滑,“台积电也不能幸免”。公司收紧了今年的资本支出,下调约10%,维持在360亿美元。

不过即便如此,台积电和一众半导体制造企业还是在过去两年的缺芯潮中大赚一笔,整个芯片代工行业(仅以上市公司财报为准)在2020-2021年的总体净利润接近500亿美元,而2019年仅为310亿美元。许多常年维持在净利润亏损边缘的代工厂罕见录得高达20%的净利润。这一点也让英特尔坚定了其进入代工市场的决心。

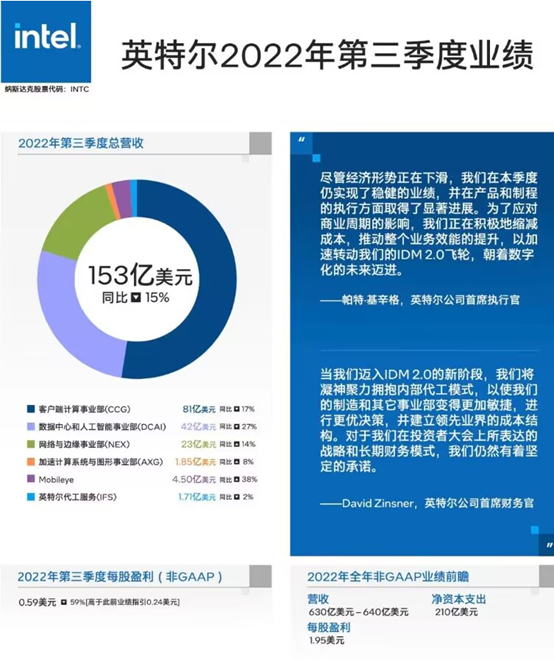

在英特尔2022第三季度财报中,与大众用户关系最为紧密的客户端计算事业部(CCG)第三季度营收为 81 亿美元,虽然同比下降 17%,但相比第二季度增长5%,主要原因在于更高的ASP和更好的产品组合。这或许意味着 CCG 业务已经有回暖迹象,同时也意味着英特尔在 PC 市场份额上减少的趋势正在被缓解。另一个业绩大幅下滑的是数据中心和人工智能事业部DCAI,这部分业绩下滑高达27%,因为CCG和DCAI加起来的营收占比超过80%,这两方面直接拖累了英特尔的总体表现。不过,另外四个部门虽然整体营收规模不大,但都实现了不错的业绩增长,新成立不久的网络与边缘事业部NEX取得14%业绩增长,而加速计算和图形事业部AXG有8%的增长,已经独立上市的Mobileye增长高达38%,而代工业务则是有2%的业务提升。

针对三季度财报的表现,英特尔公司 CEO 帕特・基辛格(Pat Gelsinger)指出,“尽管经济形势正在下滑,我们在本季度仍实现了稳健的业绩,并在产品和制程的执行方面取得了显著进展。为了应对商业周期影响,我们正在积极地缩减成本,推动整个业务效能的提升,以加速转动我们的 IDM2.0 飞轮,朝着数字化的未来迈进。”对于英特尔而言,IDM2.0 战略是应对行业变局的重要一环。它是英特尔内部工厂网络、第三方产能和英特尔代工服务的强强联合。在全球半导体芯片产能不足、需求激增的背景下,英特尔 IDM2.0 有望帮助行业舒缓产能压力、丰富产品品类。因此,加快推进 IDM2.0 战略落地和实施,是英特尔在满足自身产能的同时,帮助其在代工业务上寻求更大空间拓展的撒手锏,它将为英特尔和整个芯片行业带来新的增长点。

按照英特尔的计划,在未来四到五年内将推进 5 个制程节点,从 Inel 到 Intel 4 再到未来的 Intel 3、Intel 20A 以及 Intel 18A 制程工艺,并在四年内通过不同技术手段实现两位数的每瓦性能提升。不过,由于之前英特尔在14nm向10nm迈进时出现诸多问题,明显落后于竞争对手台积电和三星近1代工艺节点,英特尔如何能在未来5年跨越5个工艺节点,还是需要大家保持冷静观望的态度。

不管如何,英特尔已经开始重视半导体制造带来的新市场机遇,证明大家重新开始认可资本支出带来的半导体优势才是最能经受市场冲击的,只不过英特尔还有工艺可以投资,那些坚持fab-lite甚至fabless的企业,又该如何抵御半导体整体下滑带来的资本风险呢?同时又该如何在这产能局部紧张的大环境下,跟代工厂更好地合作保障自己的成本优势呢?