全球经济增长乏力,消费持续疲软,继2022年第四季度个人电脑、手机、电视三大电子终端设备市场疲软后,此趋势依旧蔓延至2023年第一季度。

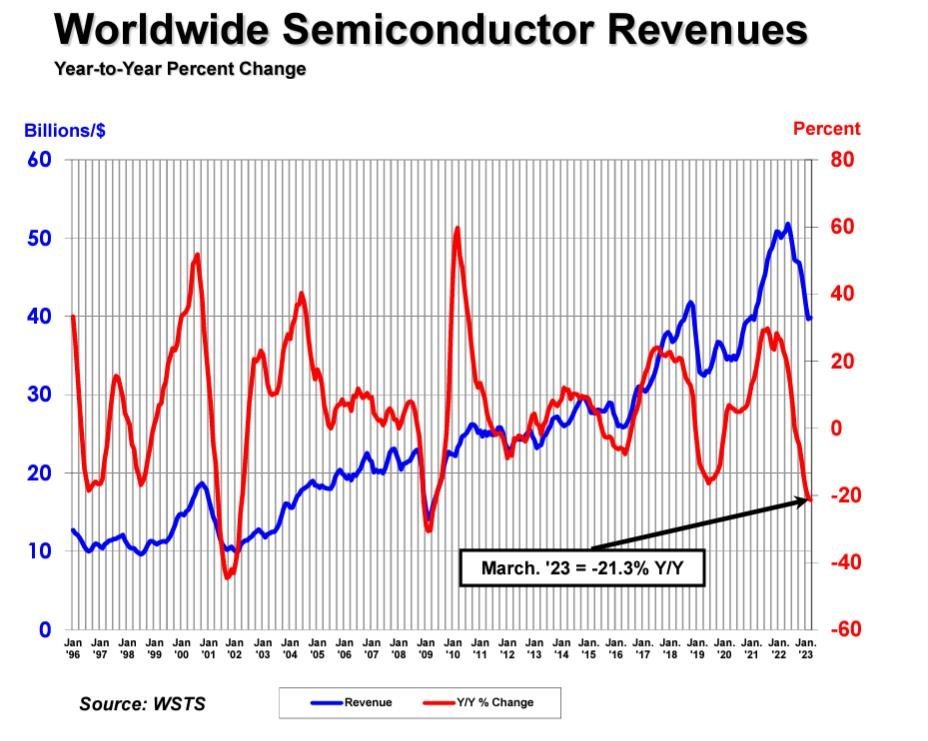

唇亡齿亦寒。2023年一季度,全球半导体消费不容乐观。据半导体行业协会(SIA)发布报告显示,一季度全球半导体销售额总计1195亿美元,与2022年第四季度相比下降8.7%,较上年同期下降21.3%。与2023年2月相比,3月全球半导体销售额增长了0.3%。

三大存储厂商——美光、SK海力士、三星电子业务全线下挫

存储芯片作为半导体产业的重要分支,约占全球半导体市场的四分之一至三分之一。因此,此类芯片的增长情况基本可以体现整个半导体市场的走势。尤其,随着2022年下半年个人电脑、手机等电子消费终端市场需求走弱,拖累各大存储厂商业绩表现。进入2022年第四季度,主流存储厂商开始出现亏损,而为了扭转不利局面,他们开始主动或者被动减产。

同样,2023年全球存储市场增长前景依旧不容乐观。即便在2023年第一季度,各存储厂商财报依旧难看。

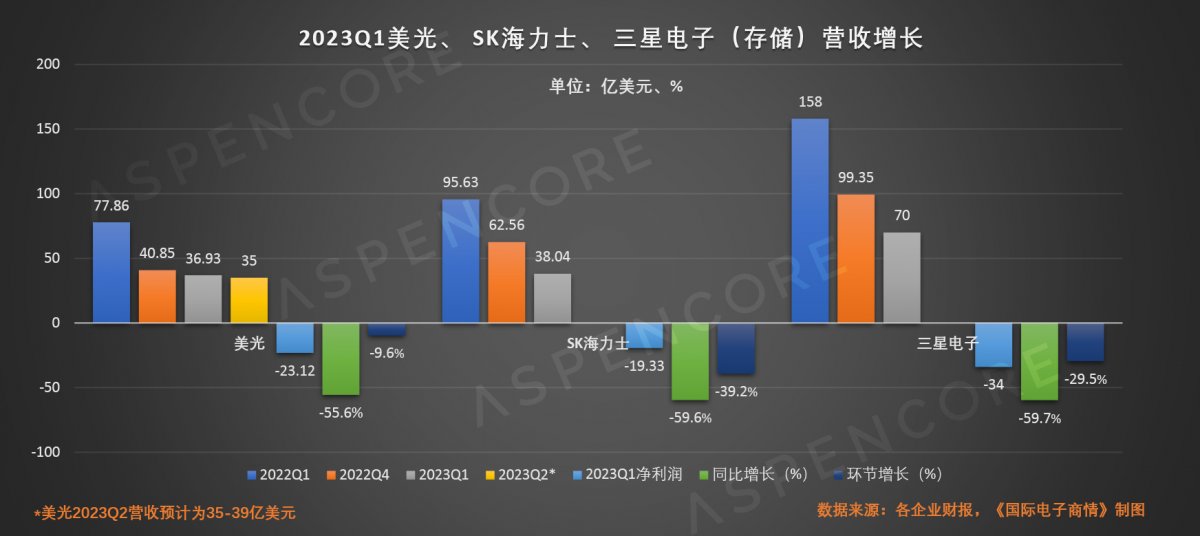

美光2023财年第二财季财报(截至2023年3月2日)显示,在这一财季美光亏损多达23.12亿美元。因此,美光进一步减少了DRAM和NAND产能,截至3月底已减产约25%。

继2022年第四季度表现不佳后,三星存储芯片业务在 2023 年开局不佳,三星存储部门出现15年来首次利润亏损,而在2022年第四季度之前该部门都其获利最高的部门。

三星第一季度财报(截至3月)显示,该公司合计营收同比下滑18%至63.75万亿韩元;净利润同比下降86%至1.57万亿韩元,环比下跌93%。单季营业利润自2009年第一季度时隔14年以来首次跌破1万亿韩元。

特别是由于客户库存调整急剧下降,三星电子存储芯片的销售额较去下降超过50%,仅为8.92万亿韩元。三星电子半导体部门(DS)度营业亏损达到4.58万亿韩元,较去年同期的8.45万亿韩元和上一季度的2700亿韩元相比出现严重亏损。因DRAM市场持续下滑,三星启动了DRAM减产,主要涉及到DDR4为代表的通用产品。

SK海力士第一季度财报显示,该公司实现营收5.09万亿韩元,同比下降超过50%;净亏损约2.59万亿韩元,前一季度净亏损约3.72万亿韩元,连续两季度亏损。该季,SK海力士经营亏损达3.40万亿韩元,创下公司单季经营亏损纪录。此前,分析师曾预计,SK海力士2023年Q1营收或降至3.96万亿韩元,环比下滑49%,净亏损4.21万亿韩元。

SK海力士表示,在该行业进行了一系列减产后,客户芯片库存水平在整个第一季有所下降。同时,该公司预计,存储芯片市场今年第二季度销售将回升,存储芯片市场形势或将从今年下半年开始好转。

此外,据世界半导体贸易统计组织(WSTS),2023年半导体市场规模将同比减少4.1%,降至5565亿美元,同期市场规模降幅最大的是占比超两成的存储芯片,预计将比2022年减少17%。

处理器芯片“双雄”——英特尔、AMD均现亏损

最新数据显示,今年一季度,全球个人电脑(PC)出货量持续大幅下滑,同比下滑29%至5690万台。

个人电脑出货量下滑,拖累英特尔、AMD一季度业绩表现。

今年一季度,英特尔实现营收为117亿美元,同比下降36%;归属母公司净亏损达28亿美元,同比下降134%,即每股66美分,低于去年同期的81亿美元(每股1.98美元)的利润。亏损主要源于PC业务收入的下滑和服务器业务的亏损。

从该公司一季度各部门业绩表现来看,客户端计算组 (CCG)营收为为58亿美元,同比下降38%;数据中心和人工智能 (DCAI)营收为37亿美元,同比下滑39%;网络和边缘 (NEX) 营收为15亿美元,同比下滑30%;英特尔代工服务 (IFS)营收为1.18亿美元,同比下滑24%;自动驾驶业务Mobileye为唯一出现增长部门,同比增长16%至4.58亿美元。

在该公司业务规模最大的客户端计算组中,来自桌面的收入为18.79亿美元,上年同期为26.41亿美元,来自笔记本的收入为34.07亿美元,上年同期为59.59亿美元;其他收入为4.81亿美元,上年同期为7.22亿美元。

此外,作为近几年业绩助推器的数据中心和人工智能业务部门也在今年一季遭遇下挫,该部门营收收入亏损5.18亿美元,而上年同期为13.93美元。此前,英特尔宣布组织变革,将其加速计算系统和图形部门整合到其客户端计算部门以及数据中心和人工智能部门。这一变化旨在推动更有效的上市能力并加速这些业务的规模,同时降低成本。

此外,AMD第一季度财报显示,该公司营业额下跌9%至54亿美元,是2019年以来其营收首次出现下滑;经营亏损1.45亿美元,净亏损1.39亿美元,不及市场预期的1.06亿美元;每股摊薄亏损为0.09美元

不过比英特尔好,AMD的营收仅下跌9%,远低于英特尔。

从AMD各部门业务表现来看,数据中心部门营收为12.95亿美元,同比增1.5%,营业利润1.48亿美元,同比下降65.3%;客户事业部,营收为7.39亿美元,同比下降65.2%,

主力产品—消费级Ryzen芯片销量的下滑,造成营业利润持续扩大,亏损规模由上个季度的1.52亿美元增至1.72亿美元;游戏事业部(主要销售显卡)营收为17.57亿美元,同比下降6.3%,营业利润3.14亿美元,同比下降12.3%;嵌入式事业部营收为15.62亿美元,是上年同期的2.6倍左右,营业利润7.98亿美元,是上年同期的2.9倍左右。

一季度,英特尔、AMD出现近几年以来的首度亏损,可以想象消费类个人电脑市场有多糟糕。不过,根据各机构和行业领军企业预测,下半年消费类市场有望复苏。AMD 执行副总裁、首席财务官及财务主管Jean Hu称,预计第二季度数据中心和客户端业务将实现环比增长,游戏和嵌入式业务将有小幅下滑。随着个人电脑和服务器市场的加强以及新产品的推出,该公司对下半年的增长充满信心。

移动处理器芯片领头羊——高通、联发科业绩惨淡

数据显示,2023年第一季度,全球智能手机出货量总计为2.69亿台,同比下降了12.7%,环比下降了11.1%。

受此影响,高通、联发科一季度业绩表现出现大幅萎缩。

5月4日,高通公布了截至3月26 日的第二财季业绩,其营收92.75亿美元,同比下降 17%;净利润 17.04 亿美元,同比下降42%。该公司当季营收和利润均低于华尔街预期。高通称,智能手机行业将需要更长的时间才能消耗完多余的芯片库存,然后新的订单才会到来,高通预计芯片营收将达到69亿至75亿美元。

从各业务板块来看,该公司手机和IoT芯片的营收均出现明显下滑,而汽车业务成为唯一增长的市场。其中,作为该公司收入的主要来源——来自手机相关的收入为61.05亿美元,较上年同期的73.49亿美元,同比下滑-17%;来自IoT相关的营收为13.9亿美元,较上年同期18.28亿美元,下滑-24%;而来自汽车相关的营收为4.47亿美元,较上年同期的3.71亿美元大增20%。

而另一全球智能手机应用处理器(AP)厂商——联发科今年一季度的财报数据也相当难看。

财报显示,联发科第一季度营收956.5亿元新台币,环比增长11.6%,同比下降33%,是连续第四个月营收走低;毛利率微降0.3个百分点至48%;税后净利润同比下降49.3%至168.74亿元新台币。联发科表示,客户及通路的库存已下降,但如手机等部分消费性电子产品的消费需求仍低于预期。对于第二季业绩展望,联发科也却显得保守。

分析指出,联发科(2454)第二季展望保守,台IC设计厂警戒,国内IC设计厂指出,联发科是手机主芯片(AP)商,扮演景气风向球,业界对市况不好已有共识,「但是没想到这么不好」,加上联发科对手高通今年来在大陆市场降价清库存,联发科释出保守展望,恐将引导其余IC设计厂重新评估投片数量、库存策略。

据Counterpoint报告指出,预计到2023年下半年底,过剩的智能手机AP/SoC库存将恢复正常水平。该机构预测称,由于智能手机出货衰退与AP库存去化,今年全球智能手机应用处理器(AP)出货或减少11.8%,至11.14亿颗,包括联发科、高通与苹果等前三大AP供应商出货量均将出现下滑。

此外,德州仪器公司(TI)2023年第一季度财报显示,其营收较去年同期的49.05亿美元同比下降11%至43.79亿美元;营业利润较去年同期的25.63亿美元同比下降25%至19.34亿美元;净利润较去年同期的22.01亿美元同比下降22%至为17.08亿美元。其中,该公司个人消费电子芯片和数据中心芯片业务营收环比下降30%,工业芯片业务的收入则基本持平。

德州仪器总裁兼首席执行官Haviv Ilan表示:“公司在本季度除了汽车以外,其他终端市场都出现了需求疲软。预计第二季度的营业收入在41.7亿美元至45.3亿美元之间。”这代表比去年同期营收下滑16.5%,比分析师预计(华尔街分析师预估值为44.4亿美元)的下降15%还要糟糕。

大型芯片代工厂商业绩表现欠佳

由于受到宏观经济环境影响、终端市场需求持续疲软以及客户库存调整等,2023年第一季度,台积电收入达到5086.3亿新台币,同比增长3.6%,环比下降18.7%。若以美元计算,收入为167.2亿美元,同比下降4.8%,环比下降16.1%。

从技术上看,5nm工艺技术贡献了当季晶圆总收入的31%,而7nm工艺占20%。先进技术(7nm及以下)占晶圆总收入的51%。

资料来自台积电财报文件

资料来自台积电财报文件

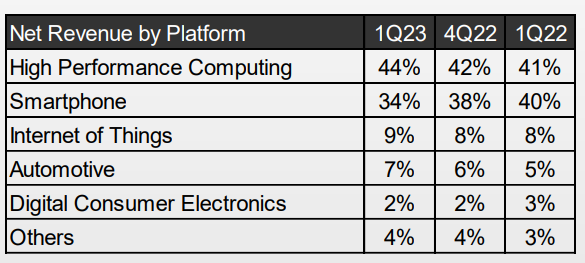

从平台来看,HPC和智能手机分别占净收入的44%和34%,而物联网、汽车、DCE和其他分别占9%、7%、2%和4%。

资料来自台积电财报文件

资料来自台积电财报文件

从环比来看,HPC、智能手机、物联网、DCE和其他业务的收入分别下降14%、27%、19%、5%和18%,而汽车业务增长了5%。

从地域的角度来看,来自北美客户的收入占总净收入的63%,而来自中国、亚太地区、欧洲、中东和非洲(EMEA)和日本的收入分别占总净收入的15%、8%、7%和7%。

资料来自台积电财报文件

资料来自台积电财报文件

台积电CFO黄仁昭表示,台积电的业务将在第二季度继续受到客户库存调整的影响,预计该公司第二季度营收在152亿~160亿美元之间,毛利率在52%~54%之间,运营利润率在39.5%~41.5%之间。

此外,另一芯片代工巨头——三星电子半导体部门(DS)收入下跌严重。一季度,该公司DS部门营收为13.73万亿韩元,剔除8.92万亿韩元的Memory部分后,其余为S.LSI/Foundry的收入为4.81万亿韩元;DS部门整体亏损4.58万亿韩元,而去年同期利润约为8.45万亿韩元。

资料来自三星电子财报文件

资料来自三星电子财报文件

三星表示,由于主要应用的季节性疲软导致需求低迷,SOC、传感器、DDI等需求急剧下降,从而导致S.LSI盈利大幅下滑;由于客户的高库存水平导致需求收缩和订单减少,导致Foundry收入大幅下降。此外,该公司表示,其2nm设计开发进度正在按计划进行。并预计,二季度客户库存水平逐渐降低导致需求反弹,盈利将略有改善。

联电(UMC)2023年第一季度财报显示,该公司营收为542.1亿元新台币,同比下降14.5,其中,来自22/28nm制程的营收占比为26%,低于上一季度的28%;归母净利润为161.8亿元,同比下降18.3%。

资料来自台联电财报文件

资料来自台联电财报文件

在该公司542.1亿元新台币的营收构成中,通信类、消费类、计算类占比分别为44%、24%、9%,较上一季度分别下滑1%、1%、3%;归母净利润为161.8亿元,同比下降18.3%。

资料来自台联电财报文件

资料来自台联电财报文件

当季,该公司来自22/28nm制程的营收占比为26%,低于上一季度的28%。在产能利用率方面,一季度,该公司产能利用率为70%,低于上一季度的90%,预计二季度产能利用率将略高于70%。

大型厂商领跌,台湾IC产业产值或减少8%

一季度,下游大型EMS厂商业绩纷纷下滑

据中国台湾地区有关部门统计显示,2022年台湾外销订单额为6,667.9亿美元,较2021年减少73.4亿美元减少1.1%。2022年第4季度,台湾外销订单1,577.1亿美元,较第3季度减少120.6亿美元减少7.1%;2023年1-3月,外销订单额为1,362.2亿美元,较上季减少215亿美元减少13.6%,较上年同季减少369.1亿美元减少21.3%。

因全球经济受通膨及升息压力影响,终端需求仍显低迷,客户持续消化库存,加以国际原物料价格低于上年同月所致,3月台湾外销订单465.8亿美元,较2月增加10.6%,较上年同期减少25.7%。

按货物类别来看,受终端需求走弱,产业链调整库存影响,加上面板价格持续低于上年同期,造成信息通信产品、电子产品以及光学器材分别减少26.3%、 29.4%、35.9%。

因终端产品需求减缓,供应链库存持续调整,导致IC设计、芯片通路、晶圆代工、内存、印刷电路板、液晶屏幕、被动组件及封测等接单减少,3月电子产品订单额为147.3亿美元,较2月增加6.7%,较上年同月降低29.4%。以接自中国大陆及香港减少29.2亿美元、欧洲减少12.2亿美元、美国减少12.1亿美元。1-3月,电子产品订单额合计435.8亿美元,减少24.6%。

另据数据显示,3月台湾出口额为352.0亿美元,比上年同期减少19.1%,已连 7 个月呈现负增长;进口额为309.8亿美元,比上年同期减少20.1%。1-3月累计出口额为977.5亿美元,较上年同期减少19.2%;进口额为888.4亿美元,较上年同期减少15.8%。

数据显示,3月台湾地区出口货物仍以电子零组件为主,出口额为155.7亿美元,占比高达44.2%,主要出口货物除矿产品增长4.9%,其余出口均出现下滑。

其五大出口市场均出现降幅,其中出口至中国大陆与香港地区降幅最高至-28.5%,其次为美国-20.7% 日本-16.9% 、东盟-11.6% 、欧洲-3.1%。

综合1-3月,台湾出口减少19.2%;1-2月,台湾出口至日本、中国大陆、新加坡、 美国增速分别为-8.3%、-7%、-5.0%、8.9%,1-3月出口至韩国为-12.6%。

在进口方面,1-3月台湾进口减少15.8%;1-2月,台湾出口至中国大陆、新加坡、韩国、 日本、美国增速分别为-9.2%、-6.7%、-2.2%、-2.2%、0.5%。

此外,据台湾地区有关部门公布数据显示,因受全球经济不景气影响,2023年1-3月,中国台湾地区电脑制造业出口值减少1.4%。按主要出口市场来看,一季度,台湾出口至中国大陆及香港减少49.7%(占比5.8%)、荷兰减少21.2%(占比5.4%) 、美国增长6.3%(占比65.5%)。

EMS模式是全球电子制造行业所流行的业务模式,属于劳动密集型和资本密集型的行业,其产生和发展得益于全球专业化分工背景下电子产品制造外包业务的推动。主流EMS厂商的业绩可真实反应行业的发展状况。

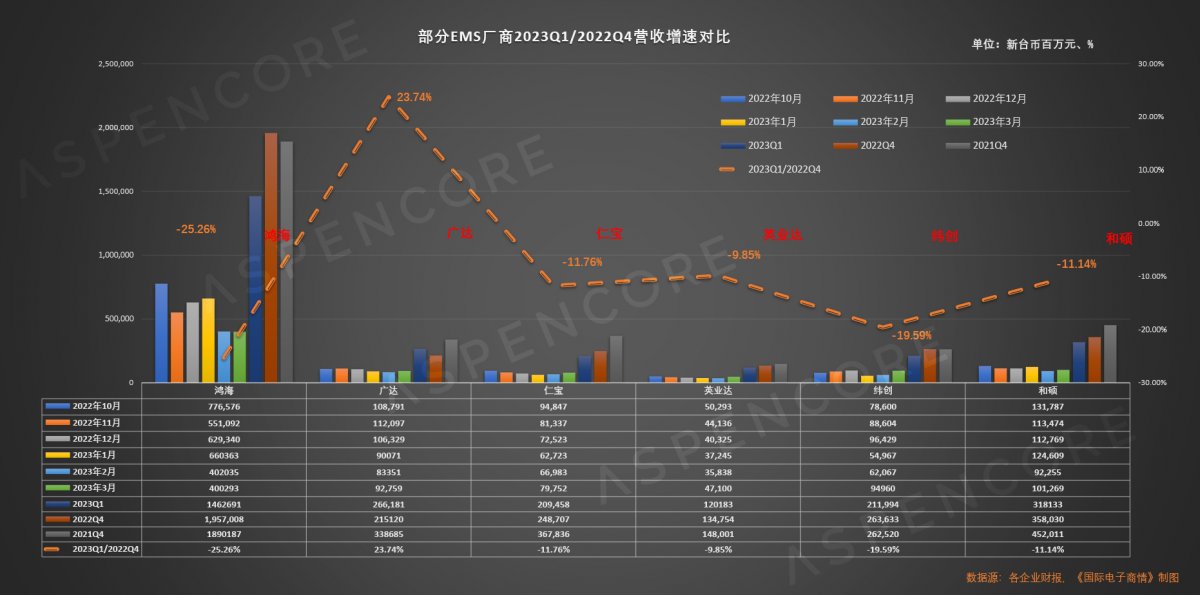

据《国际电子商情》统计,2022年鸿海、广达、仁宝、英业达、和硕、纬创6家全球大型电子制造服务EMS厂商中,半数厂商业绩增速出现下跌(仁宝-13.15%)或放缓(英业达+4.24%、和硕+4.33%);至2023年第一季度,仅1家业绩保持较高增速,其余业绩遭遇下挫。

在2022年第四季度,仅2家厂商业绩出现微增(鸿海+3.54%、纬创+0.42%),4家厂商业绩出现下滑,其中1家降幅接近10%(英业达-8.95%),1家降幅超过20%(和硕-20.79%),2家暴跌超过30%(-广达36.48%、仁宝-32.4%)。至2023年第一季度,仅广达1家业绩维持较高增速,增速为23.74%,鸿海、纬创业绩增速遭遇严重下挫,平均跌幅超过20%(-25.26%、-19.59%),仁宝、英业达、和硕三家业绩增速平均跌幅在10%(-11.76%、 -9.85%、 -11.14%)左右。

台湾IC产业产值或减少8%,存储器与其他制造衰退41.3%

以全球前30大EMS制造厂的营收估算,超过7成来自台商的贡献,其庞大的产业背后是数千亿美元的零件、半导体采购需求,当然也成就了台湾IC设计、IC制造、IC封装、IC测试等在全球半导体产业链上优势地位。

据中国台湾工研院产科国际所统计,2022年第四季度,台湾IC产业产值(含IC设计、IC制造、IC封装、IC测试)达新台币11,971亿元,较第三季度衰退3.7%,较2021年同期增长8.2%。其中,IC设计产值为2,600亿元新台币,较上年同期减少18.1%;IC制造为7, 699亿元新台币,同比增长25.5%,晶圆代工为7,234亿元新台币,较2021年同期增长33.9%,内存与其他制造为465亿元新台币,较2021年同期减少36.6%;IC封装为1,140亿元新台币,较2021年同期减少5%;IC测试为532亿元新台币,较2021年同期减少3.3%;IC产品产值为3,065亿元新台币,较上年同期减少21.6.%。

据该机构最新预计,2023年第一季度,台湾IC产业产值(含IC设计、IC制造、IC封装、IC测试)将达10,665亿元新台币,较2022年第四季度减少10.9%,较2022同期年减少8%。其中,IC设计产值为2,520亿元新台币,较上年同期减少23.6%;IC制造为6, 545亿元新台币,同比减少-1.8%,晶圆代工为6,135亿元新台币,较2021年同期增长2.8%,内存与其他制造为410亿元新台币,较2021年同期减少41.3%;IC封装为1,080亿元新台币,较2021年同期减少1.8%;IC测试为520亿元新台币,较2021年同期减少1%;IC产品产值为2,930亿元新台币,上年同期减少26.7%

据统计,2022年台湾IC设计产值规模约413亿美元,占据全球18%的市场份额。同时,台湾IC设计从业者虽仅为5.2万人,却为该地贡献了29%的半导体产值与2.4%的GDP。作为全球“科技岛”——中国台湾地区的IC设计产业,在全球半导体产业链中具有举足轻重的地位,因此,该地区IC产业的增量变化,亦在一定程度上反映了全球IC产业的发展现状。

据《国际电子商情》统计,2023年1-3月,以联发科、联咏科技、瑞昱半导体为代表的台湾IC设计厂商,营收分别为956.51、240.459、196.249亿元新台币,增幅分别为-32.98%、-34.14%、-34.05%。有分析指出,在市场疲软之时,高通已在中国大陆市场降价清理库存,此举不仅将影响联发科的二季度业绩表现,甚至将引起更多IC设计厂商重新评估芯片投放数量或调整库存策略。

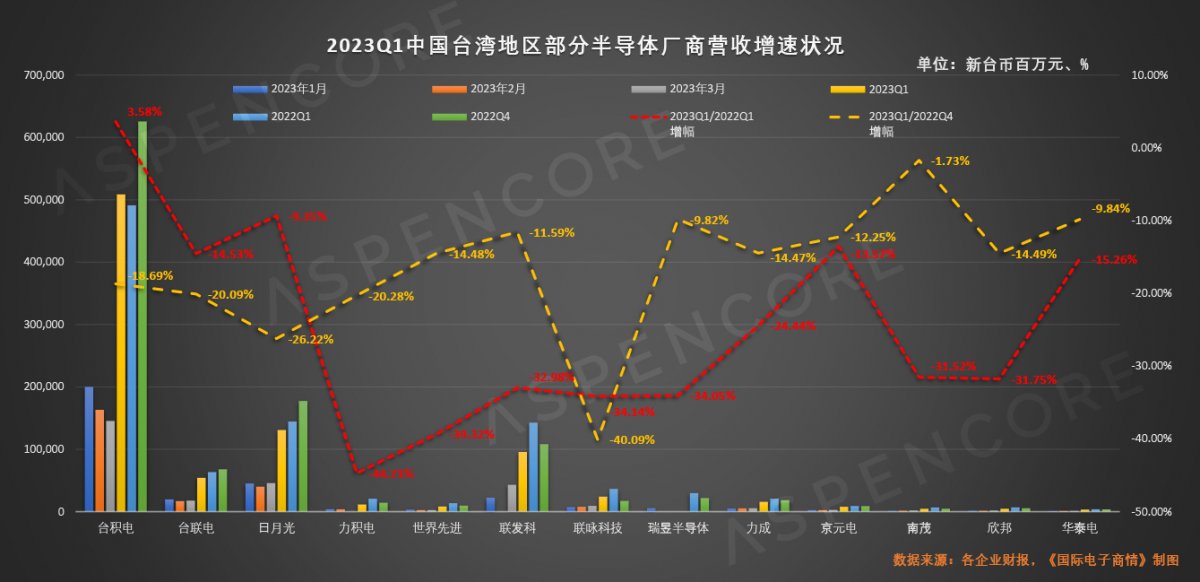

据国际半导体产业协会(SEMI)最新数据统计,2023年第1季,全球半导体晶圆出货面积持续减少,至32.65亿平方英寸,连续2季下滑,季度减少9%,较上年同期減少11.3%。其中,存储和消费类电子需求降幅最大,汽车和工业应用市场则保持稳定。据《国际电子商情》统计,以为台积电、台联电、日月光、力积电、世界先进为代表的台湾晶圆制造厂商,1-3月营收增幅分别为3.58%、-14.53%、-9.35%、-44.71%、-39.32%。

此外,以力成、京元电、南茂、欣邦、华泰电为代表的台湾IC封装/测试厂商,1-3月营收增幅分别为-24.44%、-13.57%、-31.52%、-31.75%、-15.26%。

结语:

自去年下半年以来,以消费类电子终端等为代表的需求出现疲软,对半导体销售造成不利影响,至今年一季度,各大半导体企业业绩衰退触底,随着二季度需求下滑和去库存或基本结束,下半年半导体供应链整体状况将有望得到改善。

相关推荐: