华为麒麟芯片+5G强势回归,引发全球关注和热议,但芯片行业的危机并没有解除。当地时间10月17日,美国商务部工业和安全局(BIS)公布了三项新的出口管制措施。前两项是美国对2022年10月7日发布的规则进行升级的版本,明确收紧了对中国出口先进计算芯片和芯片制造设备的管制措施;第三项是将13家中国GPU企业列入实体清单,为的是压制我国AI芯片和超级计算机产业的发展。

事实上,美国芯片三巨头英特尔、高通、英伟达几个月来一直强调,美国对华禁令将重创自身业务。究其原因,全球半导体产业链已经形如织网,彼此依存,相互影响。而中国已经成为全球第一大芯片消耗市场,每年芯片进口额占据全球芯片产业规模的70%左右。

大家好,这里是盖世汽车。

过去几十年里,半导体行业一直遵循垂直分工模式,设计、制造与封测三足鼎立,产业链分工的全球化也十分成熟。然而近年来,“去全球化”逆流,各国纷纷加码补贴政策,大力扶持本土芯片制造业,不禁引发新的思考,“芯片区域化”切实可行吗?如果最终实现这个目标,要付出的代价会是什么?本期视频将基于新时代下半导体产业现状,聚焦变化背后的原因及挑战,探讨“芯片区域化”的可行性。

割裂的开始

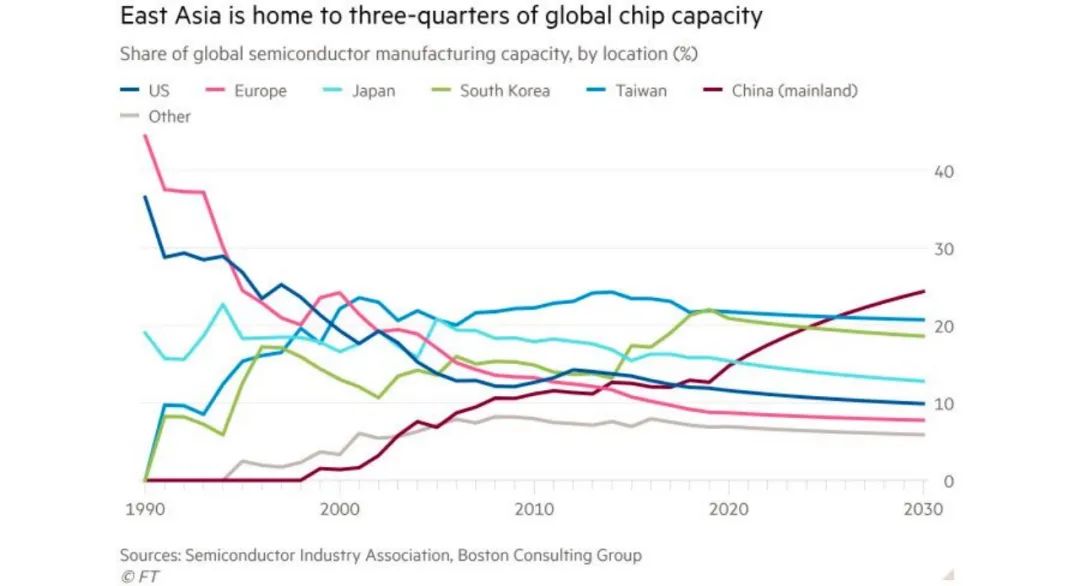

“大国崛起”四个字几乎贯穿着半导体行业诸多变化的始末。从2022年数据来看,全球大约四分之三的芯片产能位于中国(含台湾)、韩国及日本。相比不断提高制造份额的亚洲地区,美国芯片制造产量占全球份额从1990年的37%下降到了12%。预计到2030年,美国产能份额将进一步降至10%,而中国大陆将提升到24%。

《人民论坛》刊发文章指出,正是在这样的背景下,美国全力推动《芯片法案》实施,以此来维护美国的科技竞争力,并试图压制中国芯片产业的发展空间。

图片来源:FT

归根结底,半导体在现代信息社会发展过程中的价值量越来越高,从普通消费电子,到汽车工业、航空航天甚至军工武器,它几乎无处不在。《我国集成电路产业发展之路》一书就指出,在现代武器系统中,以微电子产品为基础的信息设备费用占整个武器系统费用的50%~90%,如隐形飞机为60%,现代火炮和主战坦克为70%,军事指挥和控制系统则高达88%。

作为公认的超级大国,美国并不甘心本土芯片制造业的“失速”。2019年5月,美国商务部以国家安全为由将华为列入“实体清单”,几年之间,美国对中国企业发起了多轮制裁,涉及领域从5G设备扩大到更多半导体产品。也是从那时起,中美之间的科技竞争不断加剧。

到2020年新冠疫情爆发,半导体产业链的高度捆绑关系日益凸显。加上美国得州遭遇寒潮、瑞萨日本工厂发生火灾,让芯片行业雪上加霜。由于供应链中断,业界不断传出减产、停产消息。AutoForecast Solutions(简称“AFS”)的数据显示,2021年至2022年期间,全球因缺芯累计减产约1494万辆汽车。

持续三年的芯荒,直接造成的经济损失,不可估量。据德勤推算,仅2021年因缺芯导致的经济损失就超过5000亿美元。汽车业是美国制造业的“支柱”,且拥有庞大的就业人口,因此美国对芯片制造业的扶持可谓激进而势在必得。

实际上,世界各国都逐渐意识到建立稳定供应链的重要性。先是韩国政府宣布在未来20年内投入300万亿韩元(1.575万亿元人民币),在京畿道龙仁建成5座尖端Fab厂,打造全球最大的半导体集群。接着今年7月,欧洲议会通过了《芯片法案》,将调动430亿欧元总投资支持芯片生产、试点项目和初创企业,为的是2030年将欧盟芯片产能份额从目前的10%翻一番。

日本方面也不甘落后。除了2021财政年度的补充预算中拨款7740亿日元(约400亿人民币),吸引台积电到熊本县建厂。2023年,日本经济产业省又宣布将采取新支持措施,投入近3700亿日元用于行业补贴。甚至就连印度都在不遗余力招商引资,拉拢芯片制造商在当地建厂,尽管收效甚微。

全球范围扶持本土制造、鼓励制造业回流,也逐渐成为芯片行业的主流趋势。在地缘政治风险的诸多不确定下,产业链分工的全球化受到威胁,以至于引发了对“芯片区域化”的猜想。可问题是,芯片产业全球分工的格局是否可以轻易被打破呢?

脱钩的挑战

不乏观点认为,芯片行业正从高度全球化向区域化发展,由此带来的好处包括且不限于:本土芯片产业和下游应用的协同将进一步提高,同时产业链的韧性会得到加强;但相应地,挑战也显而易见。

首先是成本问题。

回到半导体行业垂直分工模式走向成熟的原因,一方面,互联网浪潮加快了终端电子产品的更新换代周期;另一方面,芯片本身属于资本密集型、技术密集型行业,随着制造工艺快速提升,建厂费用大幅增加。因而为了降低产品开发成本,加快上市节奏,IDM模式逐渐向设计、制造与封测相对分立的模式转变。

譬如,台积电作为纯Foundry领域的龙头厂商,去年全年资本支出达到363亿美元,2023年资本支出预计在320亿至360亿美元之间。正因为全球化的分工,芯片设计公司可以不必负担这部分成本支出,从而专注设计开发。

另外从建厂的角度看,美国等发达国家的建厂和运营成本要远高于中国大陆和台湾。台积电曾明确指出,美国的芯片制造成本要比台湾省高出50%左右。

图片来源:DIGITIMES

而据波士顿咨询估算,如果全球主要国家和地区都建立完整的半导体本土供应链,将需要投入9000亿~12250亿美元的前期投资和450亿~1250亿美元的增量年运营成本。仅美国来说,前期投入成本高达3500 亿~4200亿美元。这里面还没有计算时间成本的问题。

其次是对企业、产业发展的影响。

站在企业自身的角度看,区域化意味着要打破原来建立起来的全球供应链,说起来容易做起来难。之前外媒爆出苹果考虑在印度复制中国的供应链,但无论是配套的产业集群,还是产品的生产质量,都存在不小差距。

更重要的是,对于国际性质的公司来说,营收无疑要受到冲击。如黄仁勋所言,美国芯片出口管制政策使英伟达双手遭到反绑,无法顺利进入中国市场。以其2022年业绩报告来看,来自大陆的收入为71.11亿美元,占比26.42%。一旦割舍,必受重创。

若从产业的整体发展角度分析,对贸易全球化的行业如汽车行业的影响更加不容乐观。因为一颗再小的ECU,也能导致生产线中断。尽管汽车制造商可以通过自研或者减少芯片种类的方式来缓解短缺瓶颈,但就现阶段而言,这一目标还过于理想化。

值得注意的是,美国国内并不具备10nm以下先进制程的生产能力,台积电位于凤凰城的新厂尚未投产,因而美国暂时无法摆脱对外部生产的依赖。

还有一点,要实现芯片区域化,不仅要有配套的产业集群,能够消化芯片库存的市场规模也是其中的关键。

中国大陆是全球最大的半导体市场,消化了40%以上的全球芯片产量。此轮缺芯以成熟制程为主,而台积电、三星等在内的芯片制造商扩产则偏向先进制程。如果消费市场回缩至区域,不排除先进制程会产能过剩,成熟制程再度紧绷的可能。

另外,芯片区域化会对市场竞争、技术创新、人才流动、资源配置等方面也会造成不同程度的影响。复旦大学经济学院院长、中国经济研究中心主任张军认为,大国容易形成内循环,但一个小的开放经济体就没办法内循环,因为自己的市场内部很小。这里也有一个问题,大国因为内部可循环,所以往往会形成经济的内卷化,后果便是低水平的均衡。换句话说,供应链效率可能变得低下,创新的动力可能出现不足。

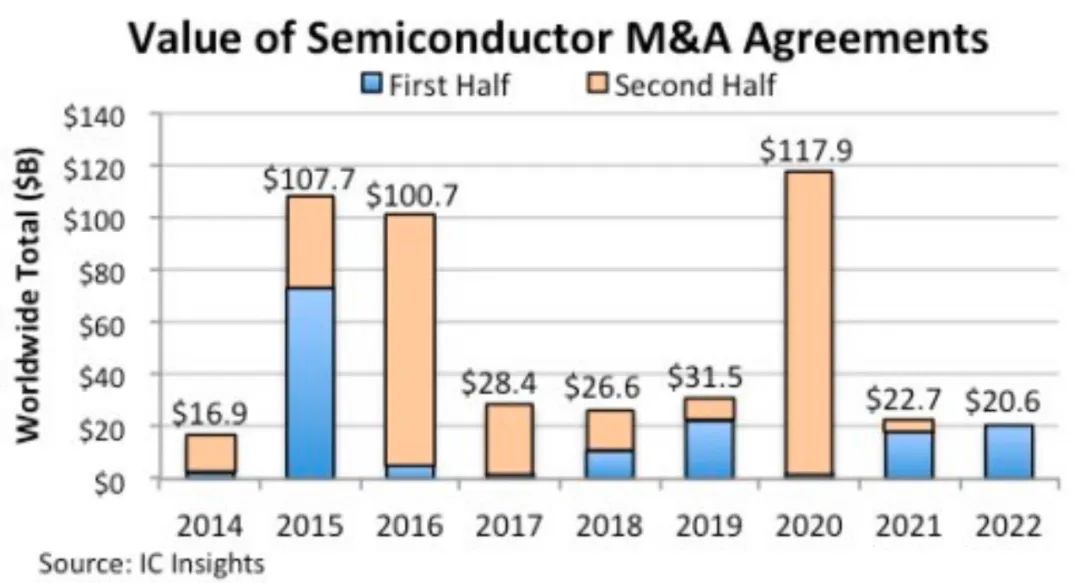

图片来源:IC Insights

如果芯片区域化切实可行,那么人才和资源的重新配置就会成为一个新问题。近年来,考虑到地缘政治的不确定性,半导体行业并购失败案例不在少数。因而若芯片行业立足区域化发展,全球性投资或将受到限制,并购阻力也可能进一步加大。

此外,人才的全球化流动也有可能受到更多限制。美国半导体行业协会(SIA)发布的报告指出,到 2030 年,美国芯片行业将面临6.7万名技工、计算机科学家和工程师的人力缺口,而整个美国将缺少140万名此类人才。也就是说,芯片区域化给美国带来的人才缺口影响更为深远。

最后是对国家综合实力的影响。

如果全球都开始积极推动芯片产业区域化,毫无疑问,进入新市场的壁垒和所需成本都于无形中增加了。英伟达曾就美国芯片禁令发表看法,称其将“导致美国产业(在中国市场)永久性丧失机会”。从美国对华禁令和日本围绕半导体材料对韩国实施的出口管制来看,短期内限制了产业发展速度,但长期势必将加快后者的国产化进程。

总体而言,芯片产业“区域化”挑战良多,但产业发展身不由己。

用张忠谋的话说,全球化是早期各国(地区)不分国界、追求商业利润和承担商业风险、致力于追求的目标,包括后来美日很多专家学者出书,强调“世界是平的”。但去年12月,张忠谋出席美国工厂移机典礼致词时,说了一句“全球化已死”,引发热议。在他看来,美国的种种措施,都在反全球化。

而清华大学教授、中国半导体行业协会IC设计分会理事长魏少军认为,半导体产业的全球化进程已被中断,中国应当推动半导体产业“再全球化”。简单理解,是团结一切愿意合作的国家和企业,围绕中国市场再造全球化。

当然,再全球化并非可以一蹴而就。打破技术封锁是前提,承担引领者角色,实现半导体科技的自立自强是关键。眼下,AI和智能电动汽车带来了史无前例的发展机会,国内芯片产业的替代与追赶,持续上演。接下里我们也将聚焦芯片的国产化进程,和大家一起见证国产芯的全新发展时代。