9月27日,比亚迪股份有限公司(以下简称“比亚迪股份”)发布公告称,比亚迪电子与捷普电路(新加坡)有限公司(以下简称“捷普(新加披)”)订立正式协议,捷普(新加披)有条件同意出售,及比亚迪股份有条件同意以约人民币158亿元(相当于22亿美元)收购目标公司的100%股权及新加坡资产(构成目标业务之一部分)。

据公告披露,158亿元将由比亚迪电子以下列方式支付:

(a) 约人民币3.59亿元(相当于5千万美元)的预付按金已于签立正式协议之前或之时支付予卖方的母公司;

(b) 于签立正式协议时(i)应付托管代理约人民币9.47亿元(相当于1.32亿美元)的其他按金,及(ii)应付卖方的母公司约人民币18.51亿元(相当于2.58亿美元)的其他按金;

(c) 约人民币2.87亿元(相当于4千万美元)(托管金额)应透过托管代理向特别托管基金支付,该基金由卖方根据交割时的惯常托管协议设立,旨在于交割日期至交割的第三周年期间向比亚迪电子支付若干或有事项的费用;

(d) 相等于购买价格计算结果(交割购买价格)的金额,该金额应在卖方根据正式协议筹备的预期交割前至少两个营业日确定,并考虑以下因素(其中包括):完成时的估计现金、负债和净营运资金,以及约人民币14.35亿元(相当于2亿美元)的目标净营运资金,减:(i)上述(a)项及(b)项所述的按金及当中赚取的任何利息或其他款项(统称「按金」); 及(ii)应于交割时支付予卖方的托管金额。

比亚迪股份向比亚迪电子提供财务资助

根据正式协议,比亚迪股份、比亚迪电子及捷普(新加披)亦订立贷款协议。根据协议,比亚迪股份(作为贷款人)同意向比亚迪电子提供本金额约人民币154.22 亿元(相当于21.5亿美元)(或比亚迪股份、比亚迪电子和捷普(新加披)商定的其他金额)的股东贷款, 利率乃基于根据贷款协议协议的提取日期(支付日期)的SOFR(即有担保隔夜融资利率)(每年)加68个基点计算。

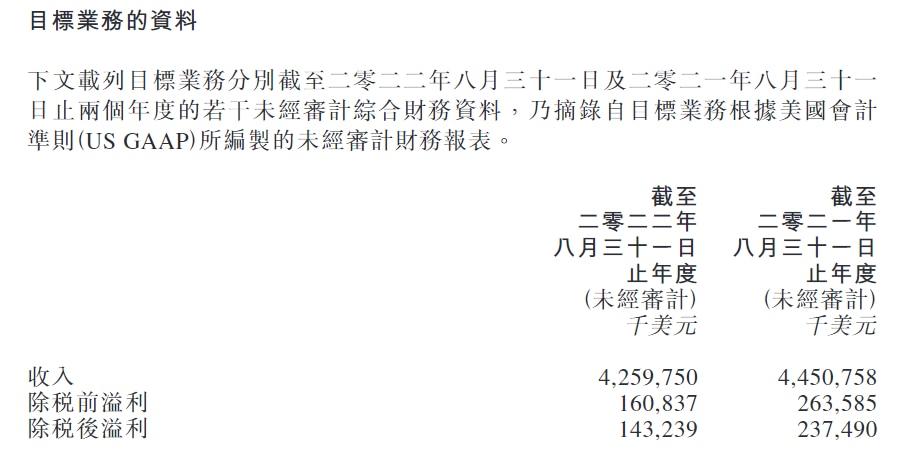

据悉,交易的目标公司为一家于2023年8月在新加坡注册成立的私人有限公司。目标集团预期将于重组后主要从事目标业务,即捷普(新加坡)公司旗下生产消费电子产品零部件的移动电子制造业务,此业务主要位于成都和无锡。公告显示,截至2022年8月31日,目标业务的未经审计合并资产总值为约2,3.87亿美元;2023年5月31日,目标业务的未经审计合并资产总值为约19.16亿美元。