【导读】据日经新闻报道,由于PC、智能手机需求减少,DRAM价格连12个月下跌,且据悉当前价格已接近材料成本,而即便之后价格触底、或不会呈现大幅扬升态势。

2023年4月份指标性产品DDR4 8Gb批发价(大宗交易价格)为每个1.48美元左右,较前一个月份(2023年3月)下跌1%;容量较小的4Gb产品价格为每个1.1美元左右,较前一个月份下跌8%。8Gb、4Gb价格皆为连续第12个月下滑。DRAM批发价格为存储厂商和客户间每个月或每季敲定一次。

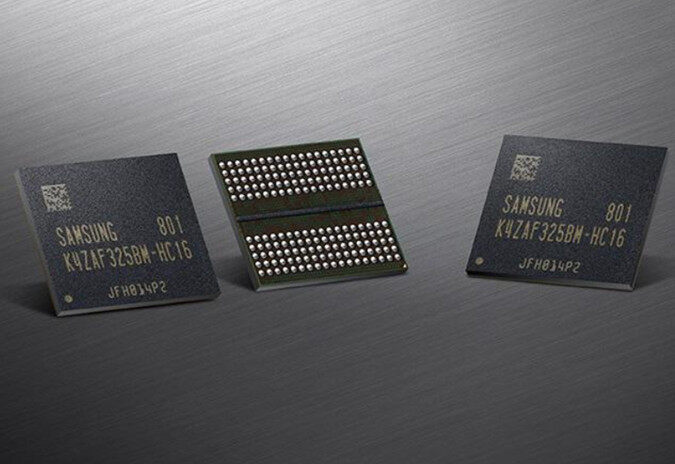

报导指出,目前存储厂商加快库存调整。美光、SK海力士,三星均宣布减产,只不过通常DRAM生产需3个月时间,因此最晚减产的三星要等到7月以后才能评估效果。

市场关系人士指出,「现在的价格正接近原料成本」。需求依旧疲弱、为了维持市占率的各家厂商可能持续降价。据日本电子商社指出,「即便价格在今年底至明年期间触底、预估也不会呈现大幅扬升态势」。

拐点何时到来?曙光或许就在前方。

TrendForce发布报告指出,全球DRAM芯片需求预计最早将在7月份超过供应,这一变化将减轻因芯片低迷而陷入困境的半导体公司的压力。

另外,预计今年全球DRAM需求将超过1054亿片2GB芯片,超过预估的1043亿片供应量。

值得一提的是,TrendForce近期还调整了今年存储芯片供应过剩率预估值:其中,将DRAM预估值从此前的0.9%调整至-1%,将NAND Flash预估值从3%调降为-0.5%——正值意为供过于求,负值则为相反。

从需求端来说,虽然前期PC、智能手机需求少,但近来AI服务器DDR5订单不断涌进,HBM、DDR5等高附加值DRAM的需求也在持续攀升。存储器厂商部分需求领域已出现急单,客户需求回温、急单涌入,而且“量也不少”。

在这种情况下,TrendForce近期也已上调了32GB DDR5的二季度均价预期,从之前的75美元调高至80-90美元。

厂商也对后市看法有好转。南亚科董事长表示,DRAM从第二季开始,部分市场库存去化,以及各供应商减少资本支出下,下半年终端产品库存有机会趋于正常,DRAM市场有机会渐好转。钰创董事长透露,DRAM行业库存水平已开始缩减。在存储原厂产量减少的趋势下,现阶段公司利基型DRAM,有一半客户“活络”起来,预期年底这一比例可以恢复到100%。其中,显示器领域回温更为显著。另外,DRAM产品的价格也趋于稳定,目前的订单并非急单,而是不那么迫切的。

国金证券研报则表示,价格端,存储器价格已跌破历史最低位置,价格潜在下跌空间较小。供给端,原厂库存开始减少,模组厂商库存逐渐见底,主动去库存效果明显。需求端,服务器新世代CPU的推出和AI需求增加,将提升DDR5、HBM等高性能产品及高密度模组的需求。存储价格有望逐渐接近下行周期底部,并看好2023年二三季度存储板块迎来止跌。

来源:满天芯

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读:

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服