1993年,英伟达刚建立的时候,PC和专业图形加速芯片市场热闹非凡。但在10年之后(2003年),该市场只存活下英伟达和ATI((即后来的AMD))两家企业。

此后,GPU的应用场景也从单纯的游戏图形渲染,走向了企业HPC、超算、数据中心加速,以及人工智能(AI)应用。在过去两年里,《国际电子商情》一直在关注英伟达的财报,自去年年中开始,英伟达数据中心业务的营收正式超过游戏业务——数据中心自此成为了英伟达最赚钱的业务部门。

值得一提的是,随着消费电子全面步入下行期,英伟达FY23 Q3(2023财年第三季度,截至2022年10月30日)游戏业务营收大幅滑坡,同比跌幅超过50%,但数据中心业务依旧坚挺——营收为38.33亿美元,同比增长31%。数据中心业务营收占到了英伟达该季度总营收的64.6%。

自本世纪初,全球GPU市场形成双寡头局面,在后来的十多年里,GPU、显卡被英伟达和AMD把持。但近两年来,在全球GPU市场尤其是中国市场,有许多企业向这一领域进军。去年末,市场研究机构Jon Peddie Research统计数据表明,全球总共有18家企业正在开发或制造GPU。当然,这个数据还包括了移动市场,以及上游的GPU IP企业。不过,即使不统计这些企业,来自PC和数据中心市场的玩家依然有11家,包括了Intel、壁仞、瀚博、天数智芯、芯动、沐曦、摩尔线程等等。

一个原本高度成熟的市场,由双寡头走向渐有百花齐放之势,在任何领域应该都相当少见。本期封面故事从一些GPU新晋企业的动态出发,讨论如今的数据中心GPU的市场现状和未来趋势。

GPU的“新生”与“掠夺”

前两年,在“GTC英伟达开发者大会”的报道中,《国际电子商情》就谈到过:“对英伟达而言,这些年属实是‘黄金时代’——从2015年开始,英伟达的营收和净利润都出现了飙升,这两个值甚至曾一度增长至三位数——英伟达的业绩表现让其看起来不像是一家成熟企业,反倒像是一家刚刚成立的新公司。”

英伟达业绩的井喷式增长,与新业务拓展有着密不可分的关系。观察英伟达过去的股价变化,可以看到从1999至2015年期间,这家公司的股价一直都不温不火,到2015年其股价仅为4-5元美元。但2021年,该公司的股价一度飙升突破300美元(详见图1)。在2015-2021年期间,全球GPU市场发生了什么?

图1:英伟达股价翻了几十倍

从2016财年开始,英伟达的年报中开始频频出现“Datacenter(数据中心)”这个词,过去该业务一直被称为“Enterprise(企业)”业务。虽然现在英伟达数据中心业务营收超过公司总营收的六成,但是该业务价值占比的迅速提升也与消费电子市场下行有关。整体来观察,数据中心业务的攀升趋势持续了几十个季度。

如今,数据中心和企业GPU是英伟达最大的营收来源。根据IDC的数据显示,到2021年,英伟达占据了全球91.4%的企业GPU市场份额,排第二的AMD市场份额仅有8.5%。从PC游戏图形加速到数据中心,GPU这一路是怎么发展的?

GPU是一种包含大量并行计算单元、擅长浮点运算的加速器。它不仅能满足3D图形渲染的需求,而且也能满足HPC、AI之类的计算需求。2007年,斯坦福大学计算机科学教授Ian Buck开发了CUDA——这是一个可对GPU编程的平台。或许不能简单地认为,是CUDA把GPU带到了游戏和专业视觉之外,让显卡能为各行各业所用;但CUDA已经成为全球开发者现在的学习热点,也是英伟达HPC、AI乃至元宇宙(Omniverse)的重要组成部分。与此同时,CUDA的盛行又把开发者锁在了英伟达的生态内。

从GPU架构层面来看,游戏GPU去掉一些图形渲染固定功能单元,就能为数据中心的各类应用加速。不过,英伟达显然在运营层面把游戏和数据中心当做两个独立业务,虽然两类GPU的芯片架构相似,但是其市场、客户、应用方向截然不同。同时,随着数据中心业务地位越来越重要,其GPU也有了自己的一些特性,甚至这也将影响到图形GPU。比如,英伟达在去年发布的Hopper架构,偏重Transformer引擎的加入,着力于NLP(自然语言处理)。

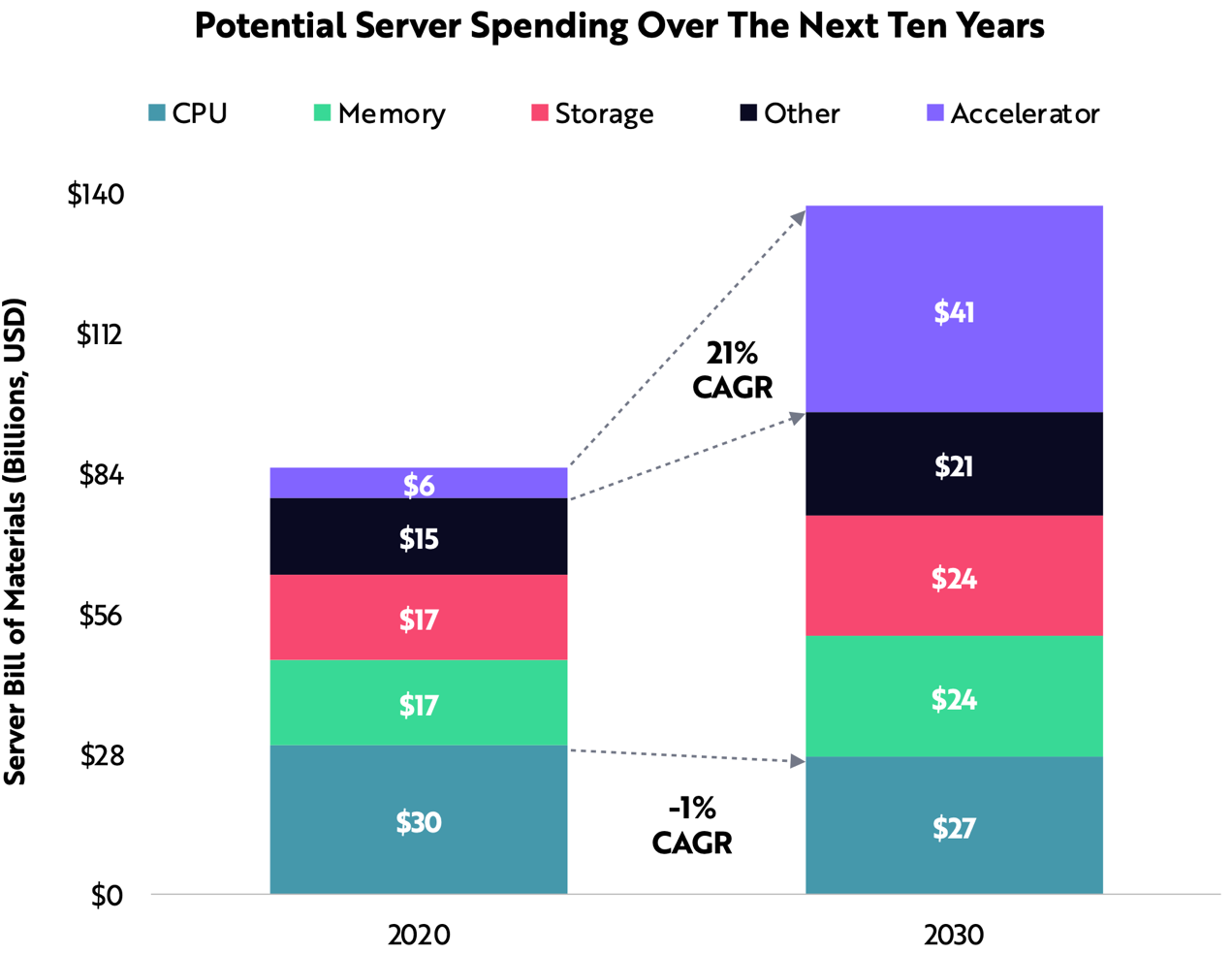

从大分类来看,数据中心GPU属于加速器类别,它是围绕CPU的加速器。从数据中心服务器内部的不同器件、芯片的价值占比来看,加速器的价值占比远不及CPU。Ark Invest此前给出的数据是,2020年CPU占到了所有处理器芯片价值的83%,也就是说GPU能够获得的价值连17%都不到。

图2:2020-2030年服务器内器件价值占比(单位:美元) 图片来源:Big Idea 2021, Ark Invest

从英伟达和Intel的营收规模差异上就能看出。即使Intel正面临巨大的市场和竞争压力,过去一年里这家公司的DCAI(数据中心与AI)业务营收,也依然远超英伟达的数据中心业务营收。这意味着,CPU比GPU更赚钱,只不过,该局面可能很快就要发生变化。Ark Invest认为,2020年之后的10年内,CPU在数据中心服务器中的价值占比,将大幅下滑至40%(图2)。

如果将CPU、存储、加速器和其他类别都考虑进来,预计到2030年加速器类别市场价值将达到410亿美元,CPU的市场价值会小幅收缩至270亿美元。Ark Invest表示:“包括GPU、TPU、FPGA等在内的加速器,将会适用于对计算性能有需求的应用,比如AI、数据分析、药物发现、云游戏等。”

当然,“加速器”也不全然是指GPU,它还包含FPGA、AI芯片和各类ASIC。但“在未来5年内,GPU将持续统领加速器市场,这与其可编程和软件栈特性有关”。 Valuates Reports的数据中心加速器市场报告中也提到,GPU在2018年已占到数据中心加速器市场整体的85%。

关于数据中心加速器市场的成长空间和市场价值数据,不同分析机构给出的数据量级差别甚大,CAGR(年复合增长率)数据也不一而足。但所有预测都认为,在未来十年内,该市场CAGR将维持两位数的增长,例如前面的Ark Invest就预测称,2020-2030年期间,数据中心加速器将有近7倍的成长。

新一轮的“百花齐放”

电子产业的绝大部分子领域,只有在发展早期才有众多的市场参与者,整个行业会呈现出“百花齐放”的特点。只有具备巨大的成长空间,该市场才会吸引诸多参与者进入。

现阶段,无论从哪个角度来看,数据中心加速器市场都相当吸引人。换言之,GPU从PC图形渲染加速器摇身一变,成为数据中心各类应用的加速器,这类芯片从原本高度成熟的领域,拓展到了有巨大发展空间的新领域。

即使该市场的新晋参与者会面临英伟达这样的巨擘,也依然有企业愿意参与到这个市场中来。这主要有两方面的原因:一方面,与中美贸易摩擦、全球半导体市场走向区域化的趋势有关,中国比全球其他地区有更迫切的芯片自主化需求,对中国的新进企业而言,无论是从市场还是技术的角度来观察, GPU都是比CPU相对更容易切入的方向;另一方面,这个市场也的确具备足够的吸引力。

实际上,不只是新晋参与者表现出相当的积极性,就连Intel的巨头也在发力数据中心GPU业务。近一年来,Intel针对Xe-HPC架构显卡的市场推广不遗余力, CPU在数据中心市场的价值占比日趋下降,Intel在数据中心市场亟待寻求业务拓展的机会。

除了数据中心市场之外,也有企业试图进入已被英伟达和AMD掌控,且高度成熟的PC显卡市场。在大部分情况下,这些市场的产品都是由数据中心市场带来的副产品。在GPU架构走向模块化、可弹性缩放之后,这种尝试在技术上完全可行。当然,像中国的芯动科技、摩尔线程等企业,他们布局PC显卡是有半导体自主化、国产化需求的大背景。

在新晋参与者中, Imagination是极具代表性的一员。20世纪90年代,Imagination也是逐鹿图形加速卡市场的企业之一,后来该公司主要业务转战到移动市场。把Imagination称为“新晋市场参与者”,是因为此前其GPU业务并未涉足数据中心市场。

在2017年私募基金凯桥资本(Canyon Bridge)宣布收购Imagination以后, Imagination的历史翻开了新的篇章。Imagination当前的GPU设计基于模块化设计方案,通过相同架构的核心进行规模化缩放,覆盖从手机到数据中心的各类应用——这是非常契合当代GPU设计理念的方案。

“从IP的角度来看,我们认为这种转变的关键在于,确保硬件能够以可扩展的方式来构建,以便为未来几年留出更多的性能余量。”Imagination Technologies首席营销官David Harold在接受《国际电子商情》分析师采访时表示:“无论是当下还是未来,PC和数据中心都是Imagination的重要市场。我们认识到,移动5G应用正在推动连接数的大幅增加,这也对合格、可靠的云解决方案提出了更高的需求。在CXT架构的数据中心配置的基础上,我们正帮助客户以可持续、高效的方式,将光线追踪技术整合到云解决方案中。C系列已经在这一市场提供授权,计划未来18个月内就会推出相应的芯片。”

另外,Imagination中国区董事长白农在“2022全球CEO峰会”现场曾提到,对于Imagination而言,中国云游戏市场是高速发展的四个市场之一。因此,该公司着眼的“数据中心”GPU包含图形渲染,这也是Imagination的长项。“我们认为GPU将是数据中心系统的基本组成要素,这不仅是因其3D图形处理能力,还在于GPU的高度并行计算能力。尤其是,后者在一对多的场景中是必不可少的工具。”

去年,沐曦联合创始人、CMO孙尔俊在接受《国际电子商情》采访时曾提到:“以通用计算为切入点是考虑到了科学计算、机器学习和AI训练等方面迫切的市场需求,新的一些渲染场景的增强也对计算部分提出了新的需求,甚至渲染与计算也在进行着密切的融合。”在应用方向上,沐曦的GPU涉及到人工智能、智慧城市、数据中心、云计算、自动驾驶、生命科学、数字孪生、元宇宙等。

社会数字化转型的大环境,本身基于手机、IoT、AI、大数据的发展,以及它们对IT、通信与数据中心加速器的需求。正如沐曦列举的应用方向那样,GPU有着广泛、巨大的市场潜力。在巨大的市场潜力的推动下,新进参与者纷纷公开了GPU产品动态,例如瀚博半导体在“WAIC 2022世界人工智能大会”上宣布将推出GPU产品;沐曦也对外表示,未来公司将推出能做渲染的GPU,以全面覆盖高性能GPU市场;壁仞科技发布首款通用GPU芯片BR100、自主原创架构……

GPU市场切分,以及AI热

去年,英伟达创始人兼CEO黄仁勋把数据中心分成了6个大门类:超级计算中心、企业计算数据中心、超级集群(hyperscaler)、云计算数据中心、AI工厂、边缘数据中心。Seeking Alpha曾对这六大板块做过详细分析,大部分面向数据中心的大芯片可依此来分类。

·超算数据中心

2021年全球TOP 500超算中有70%采用英伟达GPU,且后来的新系统对英伟达GPU的采用率还在提高。这个超算数据中心的应用包括量子计算、气候预测、化石能源开采、分子建模、物理模拟、空气动力学、核聚变研究等。

·企业数据中心

企业数据中心是企业内部运营的数据中心,用于IT、财务、医疗健康或者客户数据支持等项目。这一领域的容量很大,也是目前市场争夺的焦点。

·超级集群

此前,IDC针对超级集群数据中心做出过定义,它是占地超过1万平方英尺、超过5,000台服务器的数据中心,它的基础设施规模大且可灵活性缩放,能满足不同客户的需求,Meta、谷歌、阿里巴巴等科技巨头都有这类数据中心。

·云计算数据中心

云计算数据中心是通过云来提供服务的基础设施,应用方向如云游戏、自动化客户服务、高级医疗成像等。Canalys的数据显示,2021年英伟达云计算数据中心的市场份额达33%。

·AI工厂

AI工厂是数据中心的新类别,某些企业开始注重数据的利用,借助AI来做供应链优化、生产制造的预测性维护和流程控制。英伟达的典型客户之一宝马汽车厂的生产线和供应链,就有机器人、AI、数字孪生在AI工厂的充分利用。

·边缘数据中心

边缘数据中心是相对小型的数据中心,与端侧用户更为接近,达成数据传输的低延迟和高速度。这类数据中心的应用更加广泛,诸如仓库、零售、汽车、机器人、智慧交通等。

在这6大门类上,英伟达横向可提供芯片和系统/解决方案产品,纵向还可提供自下而上的全栈软件。不过,笔者认为,虽然英伟达联合OEM厂商或合作伙伴在某些市场达成了先发优势,但是新晋参与者在潜在市场方面的机会仍然非常大。

值得一提的是,在不同维度的应用切分上,AI是GPU的重头戏。英伟达Hopper新架构的升级重点也明确地偏向于AI上,这与现阶段AI的大火有很大关系。据Omdia数据显示,单在AI处理器这个门类上,2021年英伟达GPU就占到了全球AI处理器营收的80%以上(不含CPU),这远超过AMD、谷歌、Intel等市场参与者。

而AI芯片本身的市场需求也水涨船高。这些年来,无论是初创公司,还是老牌半导体行业企业,都在想方设法加强AI芯片的布局——广义上,GPU也属于AI芯片的一个分支。Ark Invest的预测显示,2021-2025年,数据中心在AI处理器(包括GPU,但不包括CPU)上的花销将增长4倍,金额从50亿美元上升到220亿美元。

英伟达之外的市场

统计机构的数据可知,数据中心GPU还有数倍成长空间,英伟达只占据了潜力市场的一部分。英伟达在AI训练方面的市场地位几乎不可撼动,但2021年Cassell和Omdia团队在一份报告中提到,未来几年内其他芯片制造商将吞噬英伟达的市场份额,因为其他类型的AI芯片的市场接受度正越来越高。

这份报告指出,预计到2026年,AI应用方向的GPU所占份额将跌至54%,这个数值在2021年还高达82%。在AI芯片方面,GPU暂时占据了市场价值的大头,随着全球范围内涌现出非常多AI芯片企业,未来还会出现更多的FPGA、TPU及各类AI专用芯片。

因此,英伟达在数据中心加速芯片方面正面临着竞争压力,毕竟这一市场还远未成熟,未来有被颠覆的可能性。即便如此,在《国际电子商情》分析师过去的采访中,绝大部分市场参与者仍表示,其对英伟达的存在感到巨大压力。

2021年,瀚博在推出AI推理芯片时曾表示,英伟达GPU在AI训练赛道上已具备相当的生态优势,所以瀚博入市的切入点是DSA方向的AI推理芯片。在《国际电子商情》杂志2021年10月刊的封面故事采访中,Graphcore坦言作为数据中心AI芯片企业,公司正在努力拓展应用领域,正基于现有人力物力,将发展方向聚焦到互联网、金融、研究、医疗健康和其他五个部分,无法像英伟达那样,将覆盖到那么广的生态范围。

在每年的GTC大会上,英伟达宣布又更新了某个领域的某些软件库,对应性能动辄x倍提升,这都在加大数据中心GPU赛道的难度。

但为何仍有那么多企业想要进入这一市场?孙尔俊表示:“GPU在人工智能、科学计算、金融、工业等重点领域都有大量应用场景,相比专用的AI芯片,GPU的通用性更强,落地场景更丰富,应用领域更广阔。大量资本涌入GPU赛道,可反映出市场普遍看好GPU。”同时,他还提到了中国政府政策的推力,尤其“东数西算”工程,以及数字经济的前景。

去年,瀚博宣布要做GPU时,《国际电子商情》分析师曾问过瀚博半导体创始人兼CEO钱军“为什么选择进入这样一个压力更大的赛道?”钱军回答道:“过去,瀚博聚焦视频的计算处理,而现在还想做‘像素的产生’,我们会像前期做AI一样,先选择一些行业、领域去做。”

Imagination还有一个针对市场的观察预设,David说:“异构计算在崛起,越来越多的企业正做定制化芯片。”这是在英伟达之外,数据中心GPU的市场机会。这可能与Imagination作为IP供应商的角色有关。

数据中心市场价值从CPU转向加速器,体现出摩尔定律停滞的无奈。CPU这种更依赖于摩尔定律向前发展的处理器,在HPC方向上正面临着无法满足数字经济高速发展需求的尴尬,所以具备数据高度并行处理能力的加速器变得炙手可热。

GPU芯片在数据中心市场还是一个新生儿,针对数据中心GPU的竞争才开启第一局,英伟达暂时在这一局里占了优势,但这不意味着其他市场参与者毫无胜算。