【导读】随着半导体前端节点变得越来越小,设计成本快速增加。在这种情况下,先进封装及其 2.5D 和 3D 解决方案在降低与前端制造相关的成本影响方面变得至关重要且有效,同时还有助于提高系统性能并提供更低的延迟、更高的带宽和电源效率。

根据 Yole 的定义,如果一个die能在每平方毫米内能集成超过16个pitch小于130μm的I/O。如超高密度 (UHD) 扇出、嵌入式硅桥、硅中介层、3D 堆栈存储器(例如 3D NAND)、高带宽存储器(HBM)和 3D 堆栈 DRAM 就是满足这些标准的一些封装平台。

另一个值得考虑的平台是 3DSoC,它采用芯片到晶圆 (D2W:die-to-wafer) 的混合键合。嵌入式硅桥(embedded Si bridges)有两种可能的选择:第一种,称为 EMIB,由 Intel 提出并嵌入IC基板中;第二种是嵌入模制化合物(mold compound)中的硅中介层,由 TSMC (LSI) 和 SPIL (FOEB) 提供。

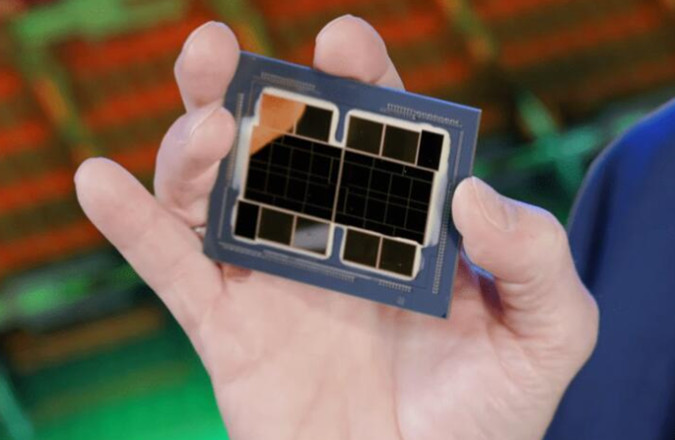

具体到硅中介层( Si interposers)方面,则有两种产品:一种是传统的或非有源的,通常由 TSMC、三星和 UMC 提供;另一种是有源的,即英特尔的 Foveros。把EMIB 与 Foveros 结合则产生了 Co-EMIB,这个技术被应用到了英特尔的 Ponte Vecchio处理器上。三星、SK海力士和美光则提供了3D 堆叠 DRAM 和 HBM 内存。

此外,Sony(自2015年起)和OmniVision(自2022年起)这样的CIS供应商使用W2W混合键合生产的CMOS图像传感器也是一种3D堆叠封装平台,但它们不是高端性能平台,因为它不能满足I/O方面密度和间距的要求 ,这代表着其与上述封装有着相当的差距。

前途无量的先进封装市场

与其他封装平台相比,高端性能封装的单位数量很小,但由于其复杂性导致平均售价较高,因此它产生的收入比例更高。预计到 2027 年收入将超过145亿美元,高于 2022 年的 26亿美元,这就意味着其在2022到2027年间的CAGR为41%。

这种健康增长归因于包括云计算、网络、人工智能、自动驾驶、个人计算和游戏在内的高性能计算终端系统的增加。这些应用都需要用更复杂的节点生产更大、更复杂的芯片,这些节点会随着成本的增加而扩展。这些趋势促使半导体行业制定具有高端封装选项的系统级扩展策略,而不仅仅是扩展 FE 高级节点。

通过将大型单片 SoC 裸片拆分成更小的芯片并仅缩放最关键的电路组件,小芯片以及异构集成是降低缩放成本的一种选择。这只能通过使用具有高连接密度、高带宽和良好功率效率的 2.5D 和 3D 集成技术来实现。因此,由于研发和生产方面的重大进步,微凸块、硅通孔 (TSV)、铜柱和混合键合正在推动高端性能应用中的 IO 密度和功能集成达到新高度。

3D SoC(包括die-to-wafer和die-to-die混合封装)则被看作是10μm以下pitch技术的下一个突破点。作为前端封装技术,这使得高端系统级性能与3D DRAM的更密集的3D IC堆叠、异构集成封装和封装分区SoC die成为可能。领先的供应商,尤其是台积电、三星和英特尔,都以此为目标,提供或计划提供尖端的混合键合解决方案。这也许是半导体和封装世界之间的真正接触点。

先进封装正在向前端靠拢。证据在于代工厂和 IDM,因为它们正在成为市场上最先进的2.5D 和 3D 封装解决方案领导者。OSAT 正努力顺应这一趋势,提供创新的先进封装解决方案,以帮助解决摩尔定律放缓带来的前端挑战,但他们要打入混合键合市场将是极其困难的,因为他们缺乏前端能力和必要的资源。

当然,我们也必须承认,没有事情是百分百的。

巨头竞逐先进封装

和芯片制造环节一样,封装测试领域垄断性也较强,从近五年市场份额排名来看,行业龙头企业占据主要的份额,其中前三大OSAT厂商依然把控半壁江山,市占率合计超50%。

封装测试环节中国企业表现可圈可点,长电科技(600584.SH) 、通富微电和华天科技(002185.SZ) 占据全球前十大外包封测厂的三席。

根据芯思想研究院(ChipInsights)发布的2021年全球委外封测(OSAT)榜单,长电科技以预估309.5亿元营收在全球前十大OSAT厂商中排名第三,中国大陆第一;通富微电排在第五,华天科技排在第六。

长电科技已经布局先进封装多年,掌握包括系统级SIP技术,高密度扇出型晶圆级技术,倒装技术,2.5D/3D等并已实现了大规模的生产。

2021年,长电科技先进封装(包括除打线与测试外的其它封装形式)收入占比60%以上,传统打线30%,剩余的为测试。2022年预期先进封装的占比进一步提升。

在先进封装方面,通富微电与AMD密切合作,是AMD的重要封测代工厂,2021年先进封装营收占比达到70%。公司在Chiplet、WLP、SiP、Fanout、2.5D、3D堆叠等方面均有布局和储备,已大规模生产Chiplet产品,在CPU、GPU、服务器领域已实现7nm产品已大规模量产,5nm产品已完成研发即将量产。

当前先进封装技术在整个封装市场的占比正在逐步提升,根据Yole数据,先进封装全球市场规模将会从2018年约276亿美元增长至2024年约436亿美元,在全球封装市场的占比也从42.1%左右提升至49.7%左右;

2018-2024年全球先进封装市场的CAGR约8%,相比同期整体封装市场(CAGR=5%)和传统封装市场,先进封装市场的增长更为显著,将为全球封测市场贡献主要增量。

在整个崛起的先进封装市场中,掌握主流先进封装技术的国内企业将持续上收益,Chiplet模式也打开封装企业业务拓展和想象空间。

不过市场需要注意的是,Chiplet方案依然有很多技术需要实践,且并不能代替核心先进制程,国内外先进制程差距仍需要时间和研发等去消化。

未来规模将趋于集中

根据Yole的数据,2016-2021年全球先进封装市场CAGR达7.9%,2021年市场规模为321亿美元,Yole预计在2027年达到572亿美元的规模,对应2021-2027年CAGR高达10.1%,高于传统封装市场增速。此外,Yole预计到2026年,先进封装市场将会追赶上传统封装的规模,占整体规模比例的50%,先进封装的市场应用规模不断扩大。

从成长幅度来看,3D堆叠/嵌入式封装/晶圆级扇出型为发展最快速的前三大应用市场,Yole预测2019-2025的CAGR分别为21.3%/18%/16%,此外TSV作为2.5D/3D立体封装会大量使用到的互连技术,Yole预测2019-2025的CAGR为29%,增长幅度大幅领先其他技术。

由于厂商需要长期的大额资本开支,全球委外封装业务(OSAT)有较为集中的特性。在行业龙头割据下,封测产业从地理位置上也呈现高度集中的态势,2020年中国台湾、中国大陆、美国市占率分别为52%/21%/15%,合计占据88%的市场份额。

2021年,全球前十大委外封测厂(OSAT)分别为日月光(含矽品)、安靠科技、长电科技、力成科技、通富微电、华天科技、智路封测、京元电子、南茂、颀邦,前八大厂商合计占据全球77.5%的市场份额。

从产品结构来看,日月光、长电科技更多的是高端数字IC的封测,包含手机芯片/处理器/CPU/射频芯片等,安靠则多是汽车电子/射频等产品封装测试,三家企业为全球前三大封测厂,也是先进封装发展最为突出的封测厂。

通富微电主力营收大多来自CPU/GPU/服务器和网通设备相关封装测试,而力成科技则是更多都来自全球存储器巨头的存储器封测订单,华天科技则是以功率、射频封装、CIS为主,各封装厂均有自己主要的封测领域。

值得一提的是,除了传统委外封测代工厂(OSAT)外,晶圆代工厂以及IDM公司也都相继成立自己的封装厂,开发高端的封装技术,包括台积电、英特尔、三星等企业都已展开布局多年。中信证券徐涛8月9日研报中表示,在后摩尔时代,封装行业变成兵家必争之地,未来将会演变成晶圆制造厂有自己从制造到封装的一体化工艺程序,而OSAT则是强者恒强,有望更加集中。

来源:贤集网

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: