来源:内容由瞿炼均翻译自semiengineering,作者MARK LAPEDUS谢谢。

本文身处充满挑战的商业环境,封测代工(outsourced semiconductor assembly and test)工业今年能被预见到会有一个稳定的,在许多产品细分上强有力的增长。

而今,封测代工厂提供第三方的IC封测服务,且能看到在传统产品和先进产品活跃的需求。另外,整合原器件制造商(IDM)持续地将他们的产品封测业务外包给封测代工厂,这就刺激了封测代工厂这块的增长。先不管不明朗的世界经济和政治环境,封测厂却是在激流勇进。“我们是乐观的,”目前全球最大的封测厂台湾日月光集团(ASE)的首席运营官Tien Wu如是说,“我们看到市场的情况正在持续改善,至少2017年看来是如此,我们将看到各个领域都会齐头并进”。

总体来看,据CLSA(里昂证券)的分析员Sebastian Hou预测,对比2016年,2017年封测代工业将会有5%到6%的营收增长,2016年,封测代工市场增长了6%(数据来自CLSA)。这个数字代表了封测代工整体的IC封装测试的营收。

这些数字并不能代表全部的故事。下面罗列了一些主要的封测代工生意的趋势:

o整合仍在继续。如日月光最近宣布兼并全球第三大封测代工厂矽品(SPIL),安靠(Amkor)也达成了一项购买一家专长于fan-out产品的企业Nanium。两项交易都还在进行中。

o中国的封测代工生意任道而重远,扩张兼并的脚步仍在大踏步前行。

o整个半导体行业兼并收购的活动进行得如火如荼,这对封测代工厂来说意味着越来越少的客户群。

o站在科技的前沿阵地,高密度的fan-out产品是市场的新宠。举个例子,Iphone7, 台积电(TSMC)为其代工A10处理器。基于16纳米finFET工艺,苹果的A10处理器就是使用台积电高密度fan-out产品技术,美其名曰InFO(integrated Fan-Out)。

“2016年实际上是封装产业的一个里程碑,”吴说。“2016年,台积电的InFo技术重新确认了fan-out是如何能被用来改善元器件性能和系统层面的性能。”

苹果迈出采用fan-out封装的一步,也促进了封测代工厂加入用于智能手机和其他应用的开发类似产品的竞赛中来。但是大多数其他智能手机OEM尚未跳入这个fan-out“大坑”里来。Fan-out提供了比现有解决方案更多的I/O,但同时也更加昂贵。

Fan-out被广泛采用是否会给行业带来“fan-out泡沫”存在不确定性,一家叫做的Yole Développement的市场调查机构如是说。

封测代工市场的增长并不仅仅依赖于fan-out. SiP(System-in-package)和其他部分也同样在2017年被预见增长。可用于诸多的系统,SiP整合数个芯片在一个单独的产品中。“封测代工业的营收增长率将在SiP解决方案的需求驱动下高歌猛进。”江阴长电集团子公司STATS ChipPAC副总裁Scott Sikorski如是说。

毋庸置疑的是,封测代工和产品前景是复杂的。为了帮助产业洞察未来,Semiconductor Engineering也关注到封测代工生意以及诸多的产品市场,例如2.5D/3D,SiP,wafer-level packaging(WLP)和金线键合(wire bond)的产品。

封测代工前景

基本上,目前有三种实体开发产品及提供测试服务-封测代工厂(OSATs),晶圆厂(foundries)和整合原器件制造商(IDMs) 封测厂是商业供应商。如今,根据TechSearch International,市场上有超过100家不同的封测代工厂,但是粗略来讲,其中的10家就占到了超过75%的整个生意。

许多IDM为他们自己的IC产品开发芯片封装。同时,一些晶圆厂,诸如英特尔、三星和台积电,也会为客户提供芯片封装和测试服务。一些晶圆厂提供某些级别的制造服务。

拥有自身封装厂的IDM和晶圆厂,也会外包一定比例他们的IC封装生产到封测代工厂。一般来说,他们没有足够的产能来生产所有的产品。无需多言,那些无晶圆厂的公司也会外包他们的封装给封测代工厂或晶圆厂。

总的来说,综合封测服务市场,包含封测代工,晶圆厂和元器件整合制造商,2017年可以预见能达到533亿美元的市场,与2016年的498亿美元相比,增长7%(数据来自Gartner)。

其中,IDM自身的封测业务,相比2016年的239亿美元,2017年预计可增长到252亿美元(数据来自Gartner)。相比2016年的259亿美元,2017年封测代工的营收预计增长到281亿美元(数据来自Gartner)。

总体而言,2017年单独对封测代工的资本支出预计达到24亿美元,比2016年下降了10%(据Pacific Crest Securities)。在那些大封测代工厂中,日月光2017年的资本支出预计高于2016。安靠的资本支出预计和2016年持平。最大的支出者是中国的江阴长电集团,2017年计划启动他的资本支出高达20%。

显而易见地,在不确定的经济环境中,今年的预测有可能是会变化的。不变的是封测代工市场是艰难的、充满竞争的且低利润率的生意。客户想要封测代工厂每年砍掉2%到5%的价格。

迫于利润压力,封测代工厂同时感受到了研发费用的增加,一部分用于先进产品的开发。很少封测代工厂能够承担在先进产品上的必要投资。“这已经越来越艰难了,”TechSearch的总裁E. Jan Vardaman如是说,“为了投入资本支出(CapEx),你必须要有更大营收基础。你的投资也同样昂贵。”

在先进产品上,举个例子,封测代工厂必须采购不同的且昂贵的不能给通用封装流程使用的全套工具。“他们更像是晶圆设备。” Vardaman说。

研发费用的增加刺激了一波兼并收购的行动。封测代工厂需要调动他们的资源来开发昂贵的封装类型。更有甚者,封测代工厂会因为其他原因而整合。“客户在整合,”日月光的吴说,“这在半导体行业会一直持续,这会驱动产业链更多的整合,特别是封装领域。”

在封测代工厂中,日月光,安靠和中国是兼并收购赛场上最积极的玩家,以下最新的交易:

o 日月光 这家公司仍在就兼并矽品事宜进行磋商。根据计划,两家公司会成立一家控股公司。日月光和矽品会隶属于这家控股公司。去年,日月光在Crypress旗下子公司Deca投资6000万美元,Deca是一家fan-out产品技术的开发商。

o 安靠 2016年,安靠增加在日本最大的封测代工厂J-Devices的股权,从65.7%增加到100%。2月,安靠签署了收购Nanium的最终协议,安靠努力向fan-out的扩张迈出了一步。

o 中国 2015年,中国最大的封测代工厂,江阴长电集团(JCET),收购新加坡星科金朋(STATS ChipPAC),使得中国向更上层的封测代工生意前进了一步。同样是2015年,天水华天科技,中国第二大封测代工厂,收购了美国的Flipchip International。2016年,另一家中国封测代工厂,南通富士通微电子,收购了AMD在亚洲的封测厂85%的股权。去年中国的清华集团和台湾一家封测厂ChipMOS达成合资。但是清华集团最近试图收购台湾力成科技的股权被终止了。

2.5D发生了什么?

站在科技的前沿,其间似乎有过多的封装类别。没有一种封装能够符合所有的要求。“封装是一种根据终端应用高度定制化的生意。”应用材料蚀刻事业部的集团副总裁及总经理Raman Achutharaman说。

多年来,这个行业一直致力于2.5D,一种在产品中能够促进带宽的多层芯片技术。2.5D涵盖多个组成部分——一个产品,通过TSV(though-silicon vias)实现的内插件(interposer),以及芯片。产品在底部,芯片则在顶部,内插件就是他们之间的桥梁。内插件具有TSV, 能够作为产品和芯片之间快速电信号的管道。

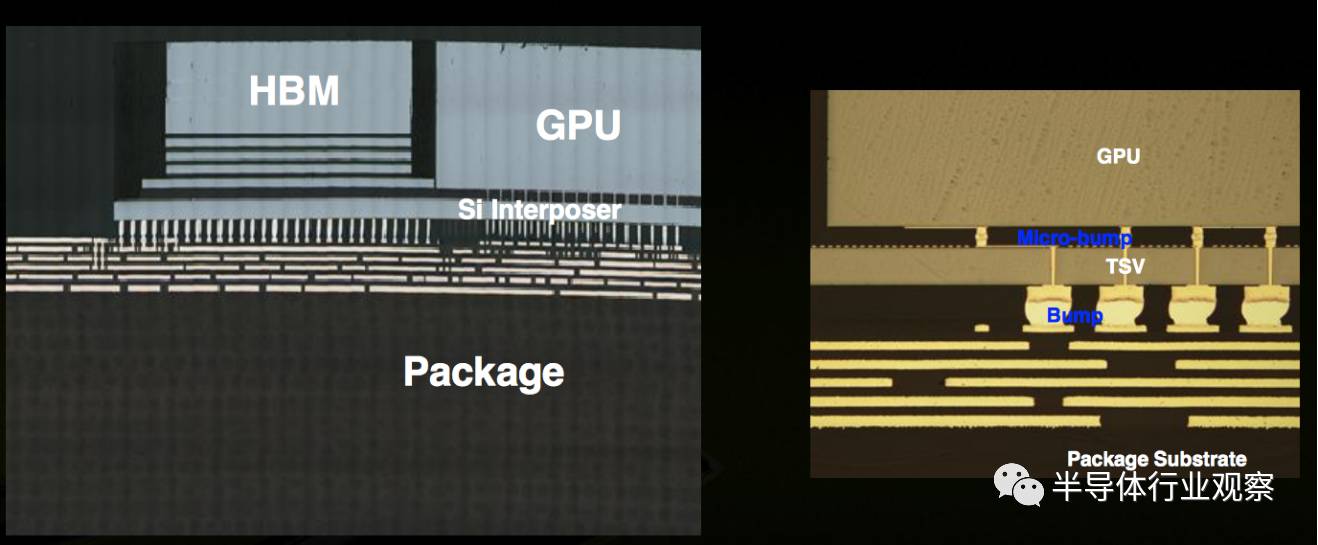

图1:2.5D 具有GPU,HBM2显存和内插件的高性能计算机(HPC)系统。来源:英伟达

2.5D以及相关的技术,3D,自然而然的,位于高端设计和制造成本最先进的节点上,是否要投入一切资源到一个单独的SoC(system-on-chip) 上,成为经济上更加艰难的判断。“满足摩尔定律的成本在不断增加,对性能的需求也在不断增加。路线图的一部分要求具备多芯片的模组。”GlobalFoundries的研发及运营副总裁David McCann说。

到目前为止,2.5D已经在高端应用上被有所牵制,例如FPGA,图形芯片以及网络应用。2.5D面临的大问题是成本,这阻碍了2.5D开始变成更为主流的技术。仍然,市场上TSV技术将会在未来五年以超过10%的增长。(据Yole)

“TSV或2.5D的新产品进入图形领域后,将看到仅仅微小的使用增长,”安靠全球研发副总裁Ron Huemoeller说,“就营收来而言,2017年在高端网络市场的主要使用量上,2.5D产品的空间将持续相对平稳。”

仍然,2017年该产业预期将会涌现出新的2.5D技术。“将会有新的硅内插件设计出现,”TechSearch的Vardaman说,“高效的封装公司正在寻求压低成本的方案。” UMC商业管理副总裁Walter Ng也跟进上述言论:“对内插件和TSV的兴趣将会继续,这仍然将是不断演变的技术。”

SIP和WLP是什么?

如今,对fan-out封装的推崇不绝于耳。总体而言,fan-out市场预计会从2014年的2.44亿美金增长到2021年的25亿美金(数据来自Yole)。

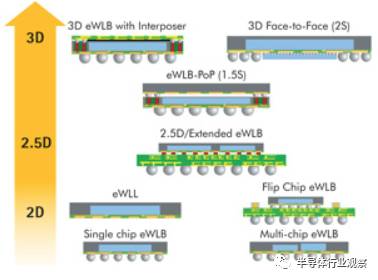

WLP是在晶圆上进行的IC封装。基本上,WLP包括两种技术——CSP(chip-scale packaging)和fan-out。在fan-out上,单个的芯片被埋入到环氧树脂材料中,这些互联元件在产品中是扇出的形态,这能够为其增加更多的I/O。

fan-out产品的第一代,称作嵌入式芯片级球状阵列(eWLB),出现在2009年。一般来说,eWLB是一种较少I/O及较低封装密度的产品。

而今,台积电和封测代工厂正在开发或已经出货了高密度的具备更多I/O的fan-out产品。另外,fan-out技术已发展了一些不同的技术类别。

智能手机是使用fan-out的一大市场,传统上讲,智能手机制造商已经运用了一种叫做PoP(package on package)的技术。在PoP产品内,存储产品堆叠在处理器之上。PoP既可靠又廉价,但是它只能在运用在0.5到0.4mm这样的极限厚度之下。

原因是,苹果在iPhone7上,已经把上代iPhone的PoP封装形式转变到台积电的fan-out产品,但是因为成本原因,不是所有的智能手机制造商都会转移到fan-out上来。在成本降下来之前,许多制造商也许还是会守住PoP不放,这意味着fan-out的智能手机市场仍然有其局限性。“fan-out市场也不会大到跟他看起来的那样。”Yole的分析师Jérôme Azémar说,fan-out市场有可能会变成“泡沫”。因此,台积电和封测代工厂也在推动fan-out在智能手机以外的需求市场。“我们在考虑所有可能的整合,”日月光的吴说,“这涵盖到电源管理,基带,汽车,消费电子和工业。”

同时,另一个走向是,fan-out产品会同时涉及到单芯片和多芯片的解决方案。“各种各样的集成能够为fan-out WLP带动很强的需求。”星科金朋的Sikorski说,“新的fan-out WLP生意很大程度上将会从层压产品(laminate)转移到高性价比的fan-out设计上,新的fan-out WLP封测代工厂TAM将会主导SiP设计。这些设计可以支持电子器件中复杂的功能性,特别是移动应用和新兴市场,例如物联网,可穿戴,微电子机械系统(MEMS),传感器模组和信息娱乐。”

同时,另一个WLP市场,扇入(fan-in),也同样在变化中。在fan-in中,I/O

被置于锡球之上。fan-in产品被限制在大约200个I/O和0.6毫米的尺寸。

fan-in产品是小体型的低价解决方案,可作为理想的模拟芯片,电源管理芯片和射频装置。“智能手机制造商不断地使用更多的扇入WLP,我们期望这种趋势可以保持下去。”TechSearch的Vardaman说。

图2:扇入对比扇出WLP。来源STATS ChipPAC。

扇入正在快速加入与SiP的一些竞争,然而,SiP正在开始涉足更多的电源管理和射频装置领域,分食fan-in市场的蛋糕。这个转而促使Yole2015年到2021年对fan-in产品从9%降低到6%的年增长率的预期。

“SiP通常是具有多个元器件和多功能的单个产品。”安靠的Huemoeller说,“当SiP推广到移动市场,更多通常局限于WLCSP的产品会进入到和SiP有关的模组。例如,在SiP模组内作为个别的组成,而不是单独的WLCSP,集成的被动元器件正在消亡。”

图3:各种各样的封装途径。来源:STATS ChipPAC

金线键合类产品依然存活

虽然2.5D和fan-out的抓住了大部分的新闻头条,但是传统的键合产品仍然占据了80%整体封装市场的大部江山。BGA,QFN产品和许多传统产品都是基于金线键合。通体而言,根据金线键合机设备供应商库力索法(Kulicke & Soffa),键合类产品保持了6%的增长率。

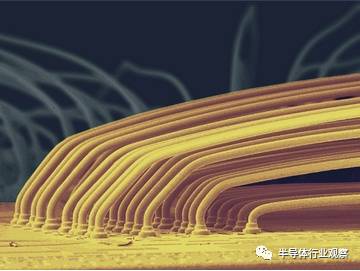

金线键合开发于1950年,是一种快速廉价的固态焊接工艺。基本上,通过键合机,金线和焊接面(bond pad)可以键合在一起。

图4:超小间距的键合。来源:库力索法

大约5年前,键合产品从金线转移到铜线,产业发生了很大的转变。

铜线可以降低IC封装的成本。

“键合仍然很强,”日月光的吴说,“今年,因为数个原因,我们会买更多的键合机。首先,我们会取代所有的老一代键合机,产品正在向更高端的技术转移,键合的间距变得越来越窄,新一代的键合机具有更好的可靠性和效率。”

还有一些其他因素。“我们之所以不断买键合机,是因为市场对更多的键合线数量有更高的要求。”他说:“第三个原因是出于显著的成本因素,我们会继续推动铜线键合。”

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于征稿】:欢迎半导体精英投稿(包括翻译、整理),一经录用将署名刊登,红包重谢!签约成为专栏专家更有千元稿费!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号 MooreRen001或发邮件到 jyzhang@moore.ren

【关于征稿】:欢迎半导体精英投稿(包括翻译、整理),一经录用将署名刊登,红包重谢!签约成为专栏专家更有千元稿费!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号 MooreRen001或发邮件到 jyzhang@moore.ren

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服