近期,英飞凌、恩智浦等MCU巨头先后公布了最新财报及预测,市场下行潮中车规MCU增长似乎也陷入困境。

最新行情持续下行,国产厂商快速崛起

龙头MCU厂商持续受益于汽车增长红利。从国内外17家头部MCU上市公司经营情况看,以英飞凌、瑞萨、恩智浦及ST等为代表的车规级MCU龙头厂商受益于近年来新能源汽车快速增长的行业红利,营收规模快速增长,毛利率远超一般行业水平。国内领先厂商中,兆易创新、中颖电子、四维图新(旗下杰发科技)主要以消费、工业类中低端应用为主,整体体量和营收与国外龙头厂商差距较大,近年来依托高研发投入发展较快。

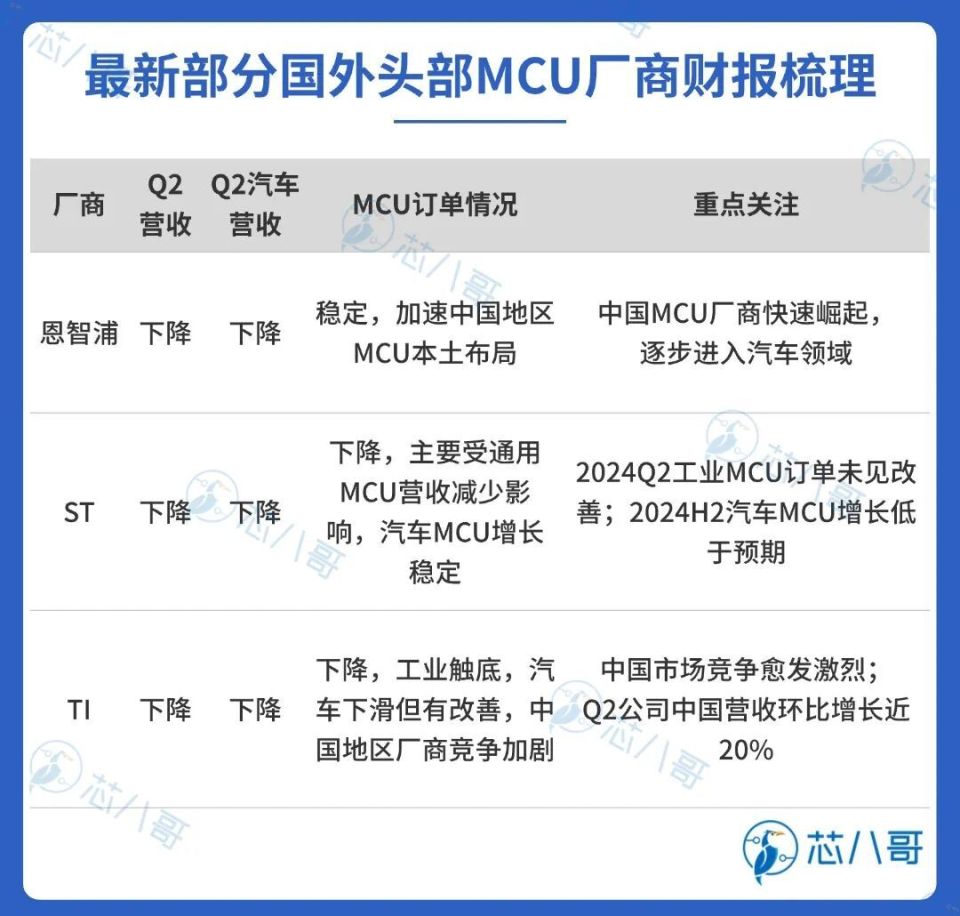

最新财报显示MCU需求持续低迷,汽车市场增长稳定,中国厂商替代加速。近期,MCU领先厂商恩智浦、ST和TI均公布了2024Q2财报及下半年预测,通用、消费类及工业MCU需求延续低迷,汽车MCU增长相对稳定。其中,恩智浦表示中国企业在非汽车低端MCU领域崛起,逐步进入汽车领域;ST整体MCU营收季减-46%,主要受通用MCU营收减少影响及工业订单未有改善,公司预计2024H2汽车MCU维持增长但低于预期;TI表示在中国地区营收持续回升,但以MCU为代表产品竞争日趋激烈,中国厂商逐步崛起。

资料来源:各公司财报及预测、芯八哥整理

工业需求未见改善,汽车维持稳定,消费复苏明显。从2024年上半年MCU头部厂商财报信息看,英飞凌、瑞萨、恩智浦、ST、微芯科技及TI等营收和净利润增速自2023Q2以来均大幅下降,其中ST、微芯科技及TI等通用类MCU厂商受工业、通信需求影响营收和净利润均降幅较大;英飞凌、瑞萨及恩智浦等汽车MCU为主厂商营收相对稳定,净利润受库存及需求影响有一定下降。

国内厂商方面,中国台湾新唐科技、四维图新(杰发科技)、兆易创新及中微半导等主要以消费类MCU应用为主,2023年下半年初以来营收和净利润在消费电子需求复苏驱动下改善明显。

资料来源:各公司财报及预测、芯八哥整理

综合最新财报及预测看,在需求低迷和库存去化影响下MCU需求低迷持续,消费类需求弱势复苏,汽车领域库存延长增长放缓,工业降幅触底但未现增长。中国市场消费、新能源等领域MCU快速增长,逐步实现对工业、汽车等中高端应用领域替代。

历年收入回顾,汽车助力MCU利润增长

回顾近十年头部厂商营收及净利润增长,汽车领域是MCU厂商营收规模增长最重要助推力,车规级MCU芯片品类整体ASP随着汽车电动化、智能化、网联化发展快速提升,英飞凌、ST及恩智浦等头部MCU厂商成最大受益者。工业和部分消费类(包括IoT等)需求增长稳定,行业龙头TI地位稳固,国产厂商兆易创新、中微半导增长较快。其他细分市场应用略有下降。

从营收规模看,2014-2018年TI受益于工业智能化浪潮,规模体量一度位居前列;2020年受汽车需求影响,英飞凌和ST成为最大受益者,2023年营收规模和TI均超过170亿美元。国产厂商中,兆易创新受益于国产消费类MCU替代增长,规模增长领先。

近十年头部MCU厂商销售规模走势

资料来源:各公司财报及预测、芯八哥整理

从净利润规模看,作为衡量厂商核心竞争力最重要指标之一,近十年发展中TI凭借在模拟技术优势及MCU市场布局,净利润规模呈现“一家独大”态势。2020年以来,凭借新能源汽车细分市场高速增长,ST、英飞凌及恩智浦快速崛起,MCU销售量价齐升,成为厂商利润增长主要推动力。国产厂商方面,2020-2021年曾短暂受益于消费电子需求增长,但2022年之后下降明显,普遍处于亏损边缘。对比ST、英飞凌及恩智浦等MCU头部厂商,国内以兆易创新为代表厂商仍有较长的路要走。

近十年头部MCU厂商净利润走势

资料来源:各公司财报及预测、芯八哥整理

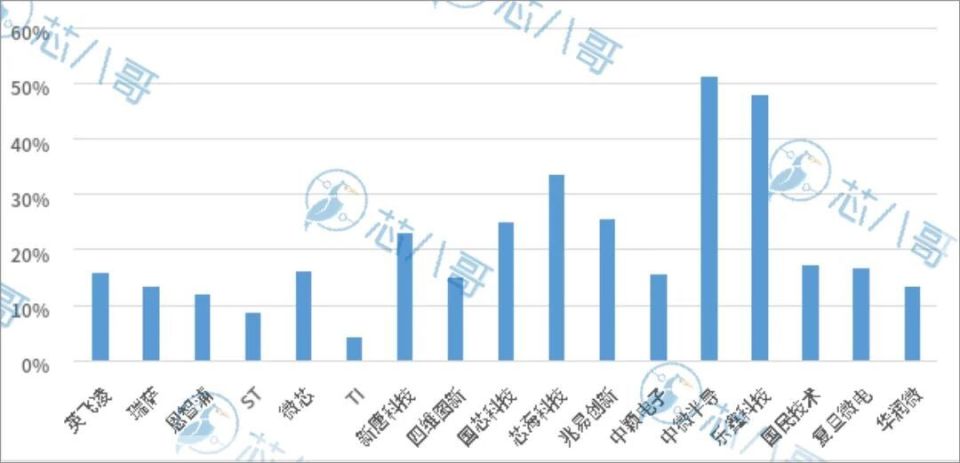

值得关注的是,通过对比近十年头部厂商营收增速看,中微半导和乐鑫科技等国产厂商表现较为优异,显示国内MCU厂商在IoT及消费类市场增长较快。

近十年头部MCU厂商平均营收增速对比

资料来源:各公司财报及预测、芯八哥整理

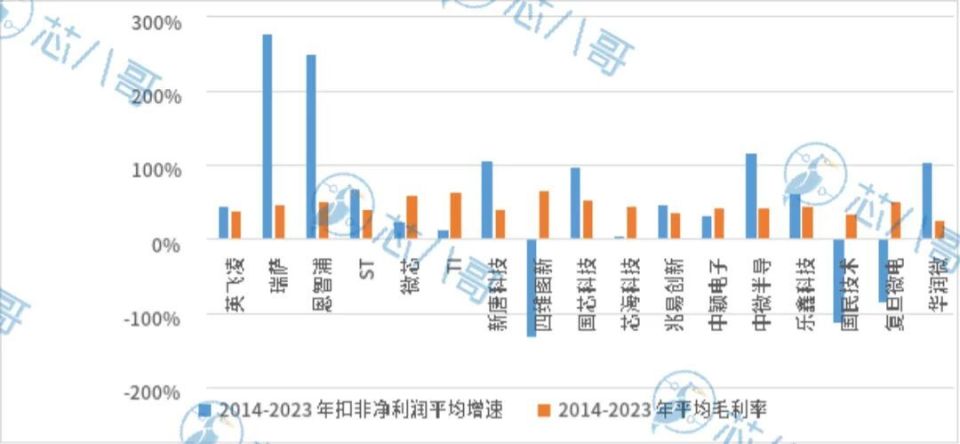

从净利润平均增速和毛利率平均水平看,瑞萨和恩智浦等车规应用厂商仍是最大赢家,TI作为老牌大厂毛利位居榜首。国产厂商中,中微半导净利润增速较快。

近十年头部MCU厂商平均扣非净利润增速和平均毛利率情况

资料来源:各公司财报及预测、芯八哥整理

车规级MCU市场加速集中,英飞凌崛起

2018年以来,汽车MCU市场Top5厂商市场份额占比呈现快速上升走势,从2018年的81.3%增长至2023年90.7%,市场集中度快速提升,头部厂商“强者恒强”趋势显著。

2018-2023年全球汽车MCU前五厂商市场份额走势

资料来源:英飞凌财报及预测、TechInsights、芯八哥整理

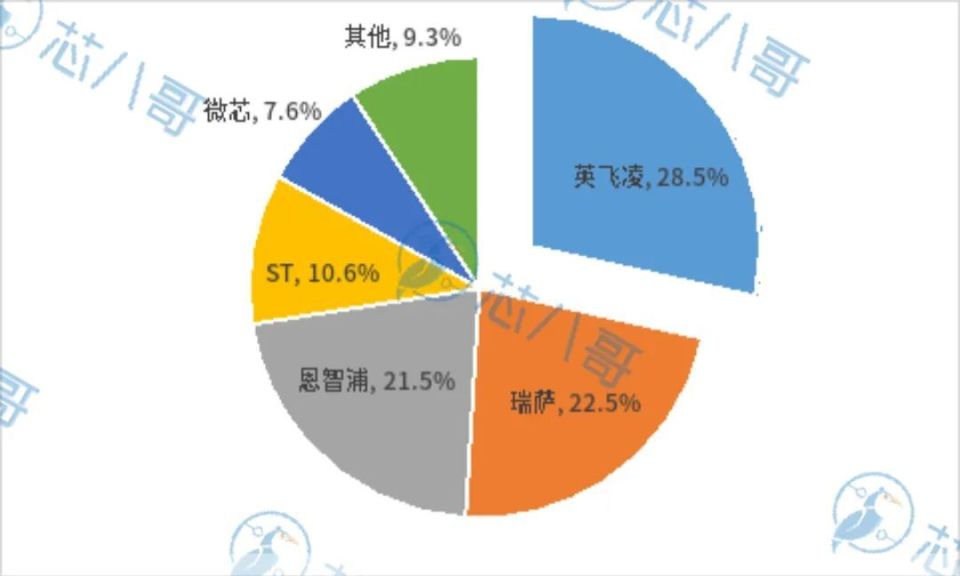

英飞凌快速崛起,TI掉队明显。从具体厂商看,近五年以英飞凌为代表的传统汽车芯片巨头享受到了持续增收增利的行业红利,2019年开始在汽车半导体市场份额超恩智浦位居全球第一至今。汽车MCU方面,2019年市场份额超TI跃居全球第三,借助AURIX™等系列产品高增长推动,2022年英飞凌汽车MCU市场份额仅次于瑞萨位居第二,2023年更是首次超过瑞萨问鼎全球第一。TI是掉队最为明显厂商,2018年在汽车MCU市场份额为9.9%(位居第三)高于英飞凌的9.1%,2022年市场份额已低于7.5%跌出前五。

2023年全球汽车MCU市场份额情况

资料来源:英飞凌财报及预测、TechInsights、芯八哥整理

根据英飞凌最新财报披露,过去四年英飞凌汽车MCU订单营收超190亿欧元,单车用量达49个MCU,其中2023年已实现约30亿欧元营收;从需求量看,公司汽车MCU单车用量达49个,在汽车E/E架构、ADAS/AD等方面增长强劲。英飞凌最新2024Q1财报显示,其汽车业务(ATV)收入占比达65%,比其他业务加起来还多,可以说汽车业务已成为英飞凌最核心的增长方向之一。远期看,英飞凌预计未来十年汽车MCU需求保持高速增长,其在汽车市场增长潜力巨大。

国产厂商方面,包括出货量较大的杰发科技(四维图新)、芯旺微、比亚迪半导,中高端布局的国芯科技和芯海科技,技术快速升级的兆易创新和中颖电子等,相较于头部汽车MCU厂商仍处于早期发展阶段,市场集中在车身域等中低端汽车应用为主,中高端出货量较小。

今年车规级MCU出货趋缓,中国市场竞争激烈

2024年汽车MCU增速趋缓。2020年以来,汽车半导体一直是全球半导体产业中最重要的细分增长市场,以MCU为代表的汽车半导体一直延续高增长态势。从相关机构最新发展预测看,2024年初以来,受终端库存及需求影响,汽车半导体增速将有所放缓,IDC预测其未来三年增速将在5%-7%区间,远低于全球半导体增长水平;汽车MCU增速略高于汽车半导体增速,远高于整体MCU市场增长水平。

芯八哥结合市场最新走势判断,随着全球汽车进入新阶段,汽车半导体将由高速增长有所放缓,但随着汽车“三化”发展,车规级MCU仍维持中高速增长。

2024年汽车芯片和MCU增速将趋缓

资料来源:WSTS、IDC、Wind、芯八哥整理

从汽车MCU相关厂商财报披露信息也发现,2023年底以来汽车MCU为代表的芯片市场逐步呈现出放缓的迹象。其中,上游代工龙头台积电下调了对2024年汽车芯片需求预期。核心厂商方面,英飞凌汽车半导体营收在2023Q2达到顶峰后一直下降至2024Q1;恩智浦2024Q1和Q2受需求疲软影响下汽车营收分别下降5%、7%;ST表示2024Q2汽车需求下降,但汽车MCU需求稳定,预计2024H2汽车行业增幅低于预期;TI在2024Q2汽车营收同比下降9%,连续三季度下降。分销商方面,英飞凌在大中华区最大分销商英恒科技在2023年营收和毛利均下降明显。

中国市场竞争加剧。虽然主要机构认为2024年全球整车市场增长有限,但汽车智能化与电动化趋势明确,以中国为代表的区域市场成为未来半导体市场重要驱动力。在成为全球汽车芯片厂商竞争焦点同时,中国市场竞争也日趋激烈。

英飞凌财报表示受益于中国新能源车辆的普及仍在继续,中国汽车市场表现优于全球,2023年公司在中国市场营收实现25%的增长,公司有信心在未来几年继续发展以MCU为代表的中国汽车芯片业务,但中国厂商通过竞争将会获得一些市场份额;恩智浦同样表示中国在汽车领域较其他地区表现优异,中国本土MCU企业正在崛起并逐步进入汽车领域,公司将积极推动MCU中国本土制造能力。TI表示过去几年中国市场竞争愈演愈烈,中国厂商并非只做简单的零部件,但公司依然可以参与竞争并赢得有吸引力的利润率,目标是继续扩大在中国的市场份额。

综上,2024年汽车MCU为代表汽车半导体市场增长或结束2020年以来的高速增长,行业不可避免增长放缓。区域市场方面,中国仍旧是MCU厂商核心市场之一,随着头部厂商本土化加速,国产厂商崛起,市场竞争也日趋激烈。

短期内,芯八哥判断虽然MCU等汽车半导体市场增长仍维持中高速增长,但“减速阶段”将成为行业常态;工业MCU需求基本触底但上升趋势未显;消费类复苏明显,但市场竞争激烈。

长期看,随着以中国市场为代表的全球汽车产业“三化”进程加速,提高了汽车电子在新能源整车制造中的成本比重,拓宽了车规MCU的成长空间。未来随着智能驾驶级别不断升高,智能座舱体验不断升级,会有愈来愈多的场景需要高性能的MCU来支持复杂的计算和实时的操作,有望推动车规级MCU量价齐升。

芯八哥认为,中国作为全球最大的新能源汽车市场,以MCU为代表的车规级芯片仍严重依赖进口,随着贸易摩擦日趋频繁,也将为国内车规级MCU厂商带来全新的客户导入及市场拓展机遇。