【导读】受电动和混合动力电动汽车(xEV)、可再生能源和工业电机等应用推动,Yole预计到2028年,全球功率器件市场将增长至333亿美元,中国厂商将在电动汽车产业的优势下迅猛发展。

受电动和混合动力电动汽车(xEV)、可再生能源和工业电机等应用推动,Yole预计到2028年,全球功率器件市场将增长至333亿美元,中国厂商将在电动汽车产业的优势下迅猛发展。

Yole最新数据显示,全球功率器件市场将从2023年的约230亿美元快速增长到2028年的333亿美元,这一需求需要建立更多的硅、SiC和GaN功率器件制造产能来支撑。

一直以来,硅器件厂商在不断发展,并积极拥抱转向12英寸晶圆的趋势,以提升产能并降低单颗裸芯的成本。硅晶圆也可用于传感器等其他微电子器件,因此与从6英寸碳化硅晶圆过渡到8英寸相比,投资12英寸晶圆制造设备的风险更低。

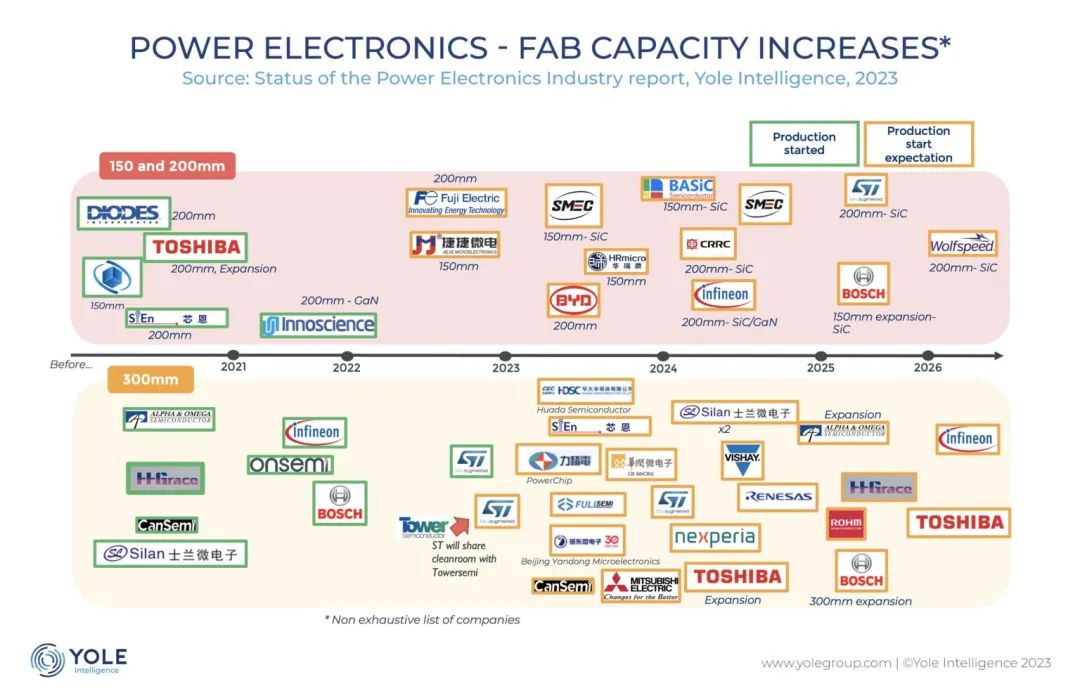

Yole电力电子首席分析师Ana Villamor预测,未来五年内,在当前5600万片8英寸等效晶圆的基础上,每年将增加2500万片8英寸等效晶圆产能,这是一个超强投资周期,也是电子电力行业有史以来最大的投资周期。

IDM制造商如英飞凌、博世、东芝、Nexperia、CR Micro等,以及中芯国际、华虹宏力等晶圆代工厂都已决定转向12英寸晶圆,英飞凌、Alpha&Omega、博世、安森美和士兰微等都已经开始量产12英寸晶圆,意法半导体在内的其他厂商于今年开始量产,更多公司将在2024~2026年开始量产。此外,英飞凌与博世均扩大了12英寸晶圆产能,并宣布了进一步扩产计划,其他厂商,包括比亚迪在内的许多中国公司也将紧随其后。预计2024~2026年,中国企业在国内电动汽车市场的推动下实现更快的产能爬坡。

在SiC功率器件领域,主要受电动汽车的推动,预计到2028年电子电力器件的市场规模占比将达25%左右;在GaN功率器件领域,主要受到消费类快充以及智能手机、电脑适配器需求推动。SiC功率器件在下游应用中的采用速度比GaN快,后者起步晚,但是两者都将从传统硅器件市场中取得份额。

就SiC器件而言,SiC晶圆成本和可用性一直是影响其发展速度的主要因素。从晶圆到器件之间的供应链存在大量垂直整合的厂商。大型企业如Wolfspeed、安森美、罗姆和意法半导体等覆盖了整个供应链,包括晶锭/衬底、外延、芯片加工和二极管/晶体管设计;中国的小型企业,如天科合达、天岳先进聚焦在SiC晶锭/衬底领域。一些SiC器件制造商如英飞凌、博世等依赖外部SiC晶圆供应,中国企业在SiC晶圆领域的市场份额在逐步扩大,并计划在未来五年内大幅增加产能,目标是到2027年占全球产能的40%以上。

Yole预计中国供应商可能会以较低价格大量供货,而SiC晶圆的供需状况逆转将显著改变SiC和硅功率器件行业的游戏规则,更便宜的SiC器件的出现不仅会影响成本高的SiC厂商,还会加速SiC器件在许多应用中对硅器件的替代。

此外,裸芯片产能的大幅提升,封装领域的投资也将随之增加,以免形成未来潜在的产能瓶颈,尤其是功率模块。一些公司已经开始进行封装领域的合作,而另一些公司则自己投资封装产能,例如英飞凌、意法半导体和日月光等公司在封装领域的投资额从20~40亿元不等,预计这一数字还将持续增加以满足功率器件需求。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读:

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服