路透社消息,据知情人士周五透露,日本半导体大厂瑞萨电子在考虑收购美国芯片厂IDT(Integrated Device Technology Inc.)该消息最早由日本经济新闻报导,日经新闻报导称交易可能价值高达60亿美元,成为日本芯片生产商规模最大的并购交易之一。

瑞萨电子对传闻不予置评。但IDT股票在美国时间8月31日开盘后大涨10%以上,截止发稿时间涨幅为12.76%。

从瑞萨电子发展历程就可以一窥日本半导体过去20年的概况。瑞萨电子是NEC电子与瑞萨科技合并后所成立的新公司。而瑞萨科技是日立制作所及三菱电机的半导体事业部(电力控制用的半导体除外)于2003年4月1日合并而成的半导体公司,成立之时为世界第三大半导体公司,仅次于英特尔和三星电子。在遥远的九十年代,英特尔正是依靠处理器爆发,才打破NEC对全球半导体榜首位置的垄断,成为新一代霸主,并连续24年高居头名。

然而汇集了日本半导体精华的瑞萨电子转型之路并不顺利,2009年成立的瑞萨电子当年在全球半导体公司中排名第四,到2014年已经跌出前十。

瑞萨电子财务目标

摘自2018年第二季度财报说明

但近几年已经有筑底回升的势头,在战略上体现为更加重视汽车与工业等高附加值、低波动性行业应用,2016年以32亿美元并购Intersil,引入了模拟与混合信号芯片产品线,盈利能力在逐渐回升。

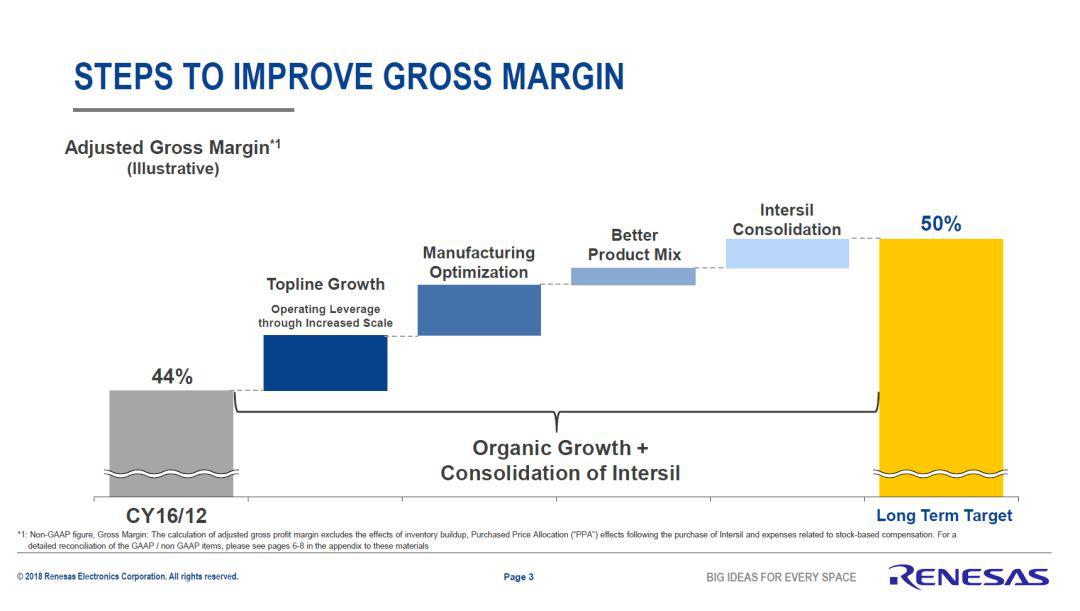

瑞萨电子毛利率目标

瑞萨电子希望能将毛利率从2016年的44%提高到50%,收购Intersil是其中重要的一步,在2018年二季度财报说明材料中,瑞萨明确表示,将继续加大对模拟与混合信号产品的战略投入,包括必要的收购。

收购目标标准模拟产品线

IDT无疑是一个极好的标的:规模中等,2018财年营收8.43亿美元;毛利率高,近年来都在60%以上;增长势头良好,2014财年至2018财年复合增长率高达14.8%;技术与产品符合瑞萨长期战略规划,以模拟与混合信号产品为主,汽车与工业营收占比约12%,而数据中心与通信基础设施则将给瑞萨带来新的客户资源。

IDT财务指标

说起IDT,这家公司和中国半导体还有一段渊源,2001年时,IDT以8500万美元收购了杨崇和创办的新涛科技,杨崇和在被收购后回归IDT,但终于再次出走,又创立了澜起科技。

IDT产品定位

近年来,日本公司收购欧美中小电子厂商成功的案例很多,除了瑞萨收购Intelsil,还有TDK收购EPCOS,村田收购Peregrine。虽然美国大概率不会限制日本公司收购,但在国际贸易关系如此紧张的情况下,一桩60亿美元的收购案,已足以吊起各国审核的胃口,瑞萨能否如愿收购IDT,还要看运气了。

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服