缺芯潮持续,何时缓解仍未有定论。

“5G带动半导体需求增加,加上地缘政治和疫情驱动恐慌性备货,晶圆代工产能供不应求的情况依然存在。”近日,在TrendForce集邦咨询主办的MTS2022存储产业趋势峰会上,集邦咨询分析师乔安表示。

TrendForce集邦咨询预估,在历经连续两年的芯片荒后,晶圆代工厂宣布扩建的产能将陆续在2022年释放,且新增产能集中在40nm及28nm制程。不过,由于新增产能的产出时间点落在2022下半年,正值传统旺季,在供应链积极为年底节庆备货的前提下,产能纾解的现象可能并不明显。

今年以来,中国存储芯片厂商发展迅速。中信证券在研报中称,长江存储、长鑫存储以及华虹集团、中芯国际等厂商积极扩产,驱动国内半导体设备市场增速两倍于全球市场。

尽管如此,在全球行业竞争格局上,眼下中国芯片厂商依然难以撼动三星、英特尔等海外企业的市场地位。

中国厂商加速扩产

存储芯片应用领域广泛,常见的电子设备基本都需使用存储芯片,从存储芯片细分产品来看,DRAM和NAND Flash占据了存储芯片95%以上的市场份额。

中国是全球存储芯片最大市场。据报道,中国一年3000亿美元的芯片进口额中,有超过800亿美元为采购存储器芯片,包括DRAM芯片和NAND Flash芯片。

在国际竞争格局上,存储芯片长期被韩、日、美等国企业垄断。其中在DRAM领域,三星、SK海力士及美光占据主导地位。

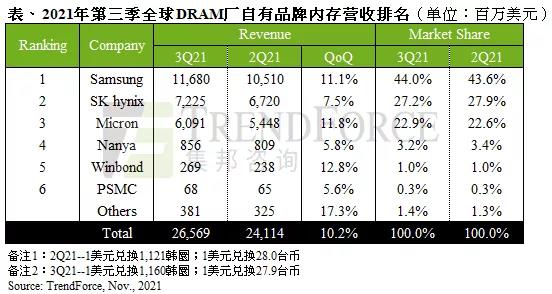

集邦咨询报告显示,2021年第三季度全球DRAM市占率方面,三星以44%位居第一;SK海力士在出货减少的情况下略微缩减至27.2%,而美光小幅上升至22.9%,上述三大巨头的市场占有率总计超过94%。

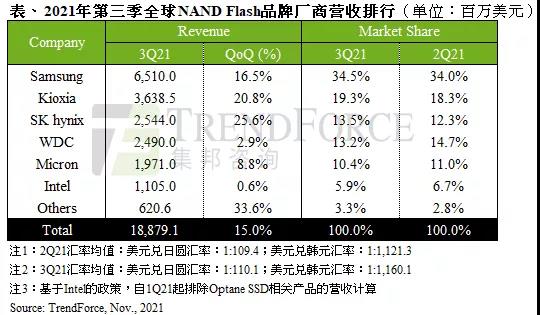

NAND Flash领域,三星、铠侠、西部数据、美光、SK海力士、英特尔为行业龙头。据民生证券7月统计,中国是全球第二大NAND Flash市场,占比超过31%,但本土供应市占率不足1%。

11月18日,时创意董事长倪黄忠在接受媒体采访时表示,中国存储芯片行业起步较晚,此前,在DRAM和NAND Flash领域均没有国内厂商,近年来,以长江存储、长鑫存储为代表的国内龙头厂商开始崛起。

“作为闪存行业的新人,长江存储用三年时间实现了从32层到64层再到128层的跨越。”长江存储市场与销售高级副总裁龚翊表示,去年4月,长江存储宣布128层QLC 3D NAND 闪存研发成功。

中信证券在研报中称,长江存储是国内3D NAND Flash存储器头部厂商,一期项目于2019年产能达到2万片/月,2020年扩产至5万片/月以上水平,预计一期项目未来将达到10万片/月产能,另外二期土建已于2020年6月开工,两期产能规划共30万片/月。

长鑫存储作为国内DRAM存储器龙头,三期总产能规划37.5万片/月。中信证券预计,其产能将从2021年初4万片/月扩张至2022-2023年12.5万片/月,同时,2022-2023年有望启动二期建设(12.5万片/月)。

国产芯片向高端进阶

对存储厂商而言,跑得够不够快是一个需要持续思考的问题。

以DRAM为例,由于DRAM的制程微缩已经逐渐面临物理极限,在20nm制程以后,除了美光(Micron)1αnm仍有近30%的单晶圆位元增长外,其他从1Xnm转至1Ynm、或者1Ynm转至1Znm制程,增长率已收缩至15%以内。

华存电子技术总工程师魏智汎表示,近几年,国内外企业级存储主控芯片市场发展迅速,竞争激烈,华存电子不仅要面对英特尔、三星、美光等闪存原厂,还要面对美满电子、Microsemi等传统主控大厂的竞争。

国产存储芯片必须从低端向高端进阶。

东芯半导体副总经理陈磊表示,作为本土芯片供应商,东芯半导体目前40%以上的员工都是研发工程师,通过自主的产品设计,以及与国内晶圆厂和封装测试厂的合作,已经打造出一条本土供应链体系。

在市场层面,5G、汽车电子、可穿戴设备、物联网等新兴产业及新兴市场,给存储芯片带来旺盛需求,也对产品性能提出新要求,包括精进工艺制程、提升产品可靠性、缩小封装尺寸等,促使产品快速迭代。

这也对整个产业链提出新要求。倪黄忠表示,1.0时代,模组厂商只能做一些简单的加工测试,开发能力较弱,产品以Micro SD卡、U盘等为主;2.0时代,模组厂商成为产品和技术的跟随者,在行业内有一定知名度,但销售依然难突破;步入3.0时代,模组厂商要从芯片硬件到软件、固件的开发,延展到系统级开发以及整个设备自动化产线进行改造,有全面的技术开发能力。

虽然,当前存储芯片市场主要由海外巨头公司掌握,国产公司处于相对落后状态,但国产存储芯片已在各个细分行业展开追赶,并获得显著进展。“本土存储厂商正奋起直追,企业之间形成了密切且相互依存的产业生态链,国产替代正当时。”陈磊表示。

封面图片来源:拍信网